2025年全球加密货币税收政策

- ankitacode11

- 发布于 2025-04-24 15:49

- 阅读 3921

本文概述了全球主要国家/地区的加密货币税收政策,包括美国、英国、德国、瑞士等,并探讨了不同国家/地区对加密货币交易的税务处理方式,如销售、交易、挖矿和质押等。文章还讨论了加密货币避税天堂、全球趋势以及合规技巧,强调了理解当地法规、利用税务优惠和使用现代工具以最大限度地减少税务责任的重要性。

加密货币已经成为一种全球现象,但其税收在不同国家/地区差异很大。各国政府仍在研究如何监管和征收比特币、以太坊和其他数字资产的税。有些国家将加密货币视为财产,有些国家将其视为货币,还有些国家根本不征税!本文用简单的术语解释了加密货币税收,涵盖了主要国家、最新趋势以及保持合规的技巧。无论你是休闲投资者还是频繁交易者,了解这些规则都可以帮助你做出更明智的财务决策。

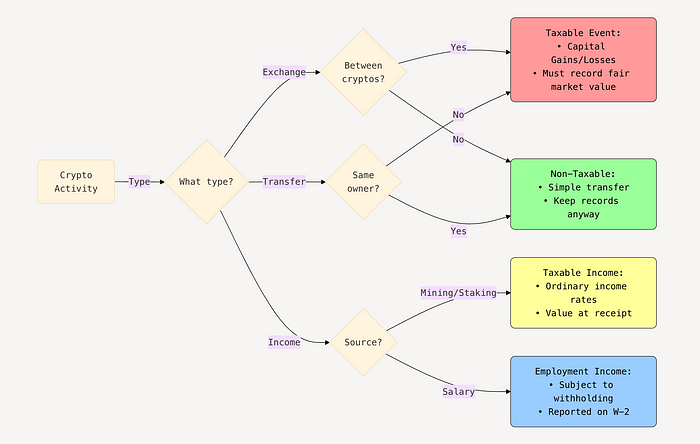

上图说明了如何将不同的加密货币活动分类以用于税务目的。红色框表示需要立即报告的应税事件,绿色框表示非应税活动,黄色表示所得税情况,蓝色表示与就业相关的收入。请注意,“公允市场价值”是指交易时你当地货币中资产的价值。

为什么加密货币税收很重要

加密货币交易通常会引发应税事件,这意味着你可能需要为利润、收入甚至交易行为纳税。税收规则取决于:

- 分类:加密货币是否被视为财产、货币或资产?

- 活动:你是在交易、持有、挖矿还是质押?

- 持有期:你的收益是短期收益还是长期收益?

不合规可能会导致巨额罚款、审计或法律问题。随着各国政府通过区块链分析和国际协议加强监督,了解你在 2025 年的纳税义务至关重要。

应税事件与非应税事件

以下活动通常是应税的:

- 将加密货币兑换为法定货币。

- 将一种加密货币兑换为另一种加密货币。

- 使用加密货币购买商品或服务。

- 通过挖矿、质押或付款赚取加密货币。

非应税活动通常包括:

- 使用法定货币购买加密货币并持有。

- 在你自己的钱包之间转移加密货币。

- 向合格的慈善机构捐赠加密货币(在某些国家/地区)。

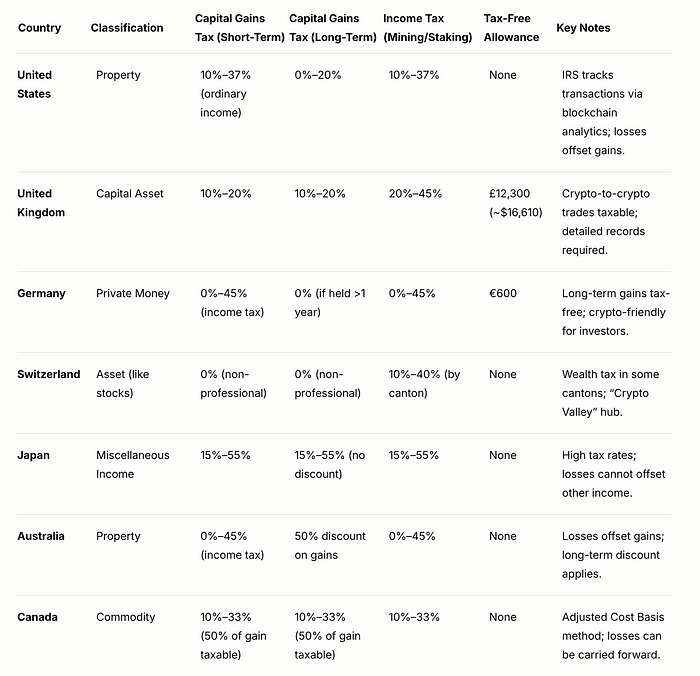

各国加密货币税收:详细概述

以下是截至 2025 年 1 月 1 日主要国家/地区如何对加密货币征税的详细分类。由于法律可能会不断发展,请务必咨询当地的税务专业人士。

总结表:各国加密货币税收

国家/地区特定详细信息

- 美国

- 应税事件:出售、交易、花费或赚取加密货币。

- 特别说明:美国国税局 (IRS) 要求报告所有交易,包括小额交易。表格 8949 和附表 D 用于资本收益。加密货币损失每年最多可抵消其他收入 3,000 美元。

- 2025 年更新:美国国税局 (IRS) 通过人工智能驱动的区块链分析加强审查。

- 英国

- 应税事件:出售、交换、花费或赠送加密货币(配偶除外)。

- 特别说明:加密货币到加密货币的交易应纳税,按公允市场价值计算。英国税务海关总署 (HMRC) 的“份额合并”方法对平均购置成本进行计算。

- 2025 年更新:英国税务海关总署 (HMRC) 强调遵守强制性交易所报告。

- 德国

- 应税事件:短期销售或来自挖矿/质押的收入。

- 特别说明:持有加密货币一年以上免税,使德国成为 HODLers 的理想之选。企业面临企业所得税(15%–30%)。

- 2025 年更新:延长质押奖励免税持有期的提案。

- 瑞士

- 应税事件:专业交易或来自挖矿/质押的收入。

- 特别说明:非专业投资者享受 0% 的资本利得税。财富税适用于苏黎世等州(0.13%–0.5%)。

- 2025 年更新:楚格仍然是全球加密货币中心,拥有优惠政策。

- 日本

- 应税事件:任何出售、交易或来自加密货币的收入。

- 特别说明:高税率不鼓励短期交易。损失仅限于与加密货币相关的抵消。

- 2025 年更新:讨论将加密货币归类为金融资产以降低税收

- 澳大利亚

- 应税事件:出售、交易、花费或赚取加密货币。

- 特别说明:长期收益可享受 50% 的折扣。澳大利亚税务局 (ATO) 要求记录所有交易。

- 2025 年更新:更加关注 DeFi 和 NFT 税收。

- 加拿大

- 应税事件:出售、交换或赚取加密货币。

- 特别说明:只有 50% 的资本收益需要纳税。对于频繁的矿工来说,挖矿可能被视为商业收入。

- 2025 年更新:加拿大税务局 (CRA) 与全球经合组织 (OECD) 报告标准保持一致。

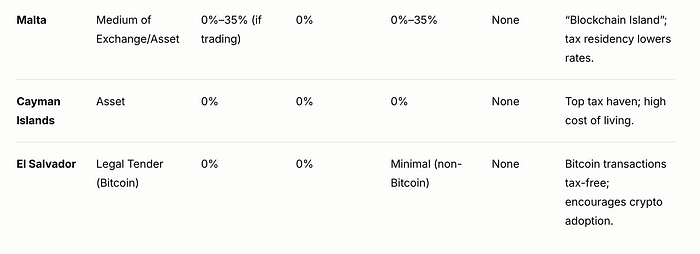

- 马耳他

- 应税事件:短期交易(商业收入)。

- 特别说明:长期持有免税。税务居留权提供的税率低至 0%–5%。

- 2025 年更新:马耳他继续以明确的法规吸引加密货币公司。

- 开曼群岛

- 应税事件:个人没有。

- 特别说明:没有税收使其成为避税天堂,但高昂的生活成本(例如,22% 的进口关税)是一个因素。

- 2025 年更新:作为加密货币基金中心不断发展。

- 萨尔瓦多

- 应税事件:非比特币加密货币的税收极少。

- 特别说明:比特币的法定货币地位消除了对其使用的税收。其他加密货币面临的税收有限。

- 2025 年更新:区块链初创公司的新激励措施。

加密货币避税天堂

某些国家/地区提供低税或免税政策,吸引了加密货币投资者和企业:

- 百慕大:0% 资本收益/所得税;接受加密货币支付税款。

- 新加坡:个人 0% 资本利得税;健全的监管框架。

- 葡萄牙:长期收益(超过 1 年)0% 税;短期收益为 28%。

- 格鲁吉亚:个人加密货币 0% 税;合规简单。

- 阿联酋(迪拜):0% 税;作为一个拥有自由区的加密货币中心而新兴。

美国公民注意事项:美国对全球收入征税,因此避税天堂需要仔细规划(例如,波多黎各的第 60 号法案规定了部分豁免)。

加密货币税收的全球趋势 (2025)

- 监管清晰度:欧盟 (MiCA) 和瑞士等国家/地区提供了详细的框架,减少了歧义。

- 强制性报告:根据经合组织 (OECD) 的加密资产报告框架 (CARF),交易所必须与税务机关共享用户数据。

- 区块链监控:Chainalysis 和 Elliptic 等工具可帮助政府跟踪交易。

- DeFi 和 NFT:大多数国家/地区现在明确规定了去中心化金融(例如,收益耕作)和 NFT 的税收。

- 跨境合作:G20 和经合组织 (OECD) 推动统一的税收标准以遏制逃税。

加密货币税务合规的实用技巧

- 维护记录:

- 记录每笔交易(日期、金额、法定价值、费用)。

- 使用 CoinTracker、Koinly 或 Crypto.com Tax 等工具实现自动化。

- 识别应税事件:

- 出售、交易或花费加密货币会触发税收。

- 钱包到钱包的持有或转移通常免税。

- 最大化税务优惠:

- 在德国、澳大利亚或马耳他持有超过一年以获得税收减免。

- 在美国、加拿大或澳大利亚,用损失来抵消收益。

- 使用技术:

- 区块链分析平台有助于计算收益/损失。

- 税务软件与钱包/交易所集成,实现实时报告。

- 咨询专家:

- 加密货币税法非常细致。当地的注册会计师 (CPA) 或税务顾问可确保合规性。

- 通过 CoinDesk、CoinTelegraph 或政府门户网站关注更新。

加密货币税收的未来

在 2025 年,预计:

- 自动化:税务软件将与 DeFi 平台和 NFT 市场同步。

- 全球标准:经合组织 (OECD) 的 CARF 将标准化跨境报告。

- 税务友好型中心:迪拜、新加坡和马耳他将争夺加密货币业务。

- DeFi/NFT 清晰度:各国政府将完善去中心化平台和数字资产的规则。

结论

加密货币税收差异很大,从日本等高税收制度到萨尔瓦多等免税天堂。通过了解你所在国家/地区的规则、利用税收减免和使用现代工具,你可以最大限度地减少负债并保持合规性。保持细致的记录,咨询专业人士,并随时了解法规变化,以成功地驾驭这个充满活力的领域。

免责声明:本文仅供参考,不构成财务或税务建议。税法经常变化。请咨询注册税务顾问以获取个性化指导。

- 原文链接: medium.com/@ankitacode11...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- zkMesh:2026年2月回顾 59 浏览

- DeFi和加密货币之间有区别吗?——CoW DAO 140 浏览

- RWA安全标准:ERC-3643 与 ERC-1400 比较 52 浏览

- 如何修复代币 199 浏览

- MiCA与DeFi:去中心化协议需知事项 136 浏览

- 新帖子 – ImmuneBytes 233 浏览

- DeFi 介绍 - CoW DAO 257 浏览

- 后量子时代,我们如何保护隐私 242 浏览

- 为机器人募资:发展agent资本市场 339 浏览

- 代理x402,从A到Z 29 浏览

- 预测市场:通往万亿美元之路及未来发展方向 398 浏览

- 一切皆市场 336 浏览