UNISWAP V3和V2到底有什么不同?

- celia

- 发布于 2021-06-14 13:44

- 阅读 17663

虽然去中心化金融产生的时间不长,但是有记忆点的,在DEFI浪潮中起水花的项目此起彼伏。随着UNISWAP V3的到来,这只独角兽爆发的创造力又给了后来者们上了精彩的一课:原来靠深耕资金利用率也可以玩出花。

👀️ 下面我们就聊聊UNISWAP V3到底有哪些改变?

1资本利用率

一直以来锁仓量都是各家竞争的重点,这次V3带来的是成交量的迅速增长,究其原因就是靠“集中流动性”提高资本利用率。

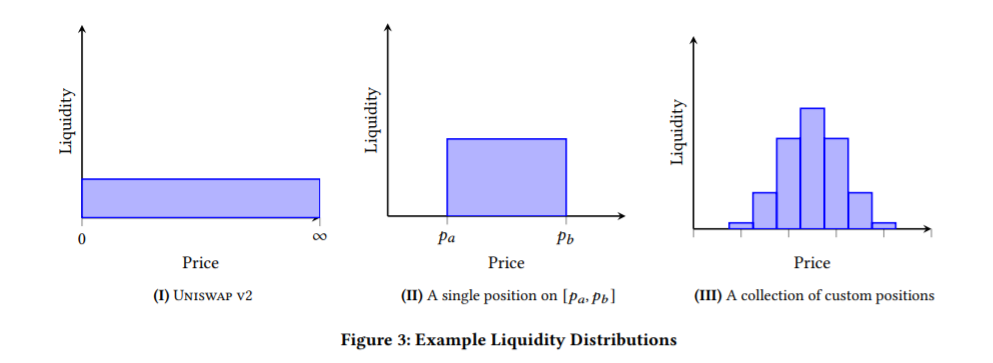

怎么集中流动性?通过限制做市区间,增加了可成交价格附近的流动性深度。如果把V2想象成一个无限宽的水槽,那V3就是由一个个极小单位(TICK)水槽并排组成的水槽,你可以把你的流动性(代币),撒进你感兴趣的价格区间,如果你的区间覆盖了成交价,就可以获得交易费分成,否则就失去资格。

在利益的驱使下,大部分人都会选择在成交价附近投入自己的流动性,这样成交价附近的水也是最深的,这点跟账单簿中心式交易所就很像。

如此一来LP集中在更可能成交的范围,资本利用率大大提升,从最新的V3成交量和锁仓的比例也可以看出。特别是对稳定之间的兑换,效率大大提升,这一点对于针对稳定币交易的CURVE而言,将会带来不小的冲击。

2LP的风险

相比于更加保守被动的V2,V3对于LP的要求更高,要求LP要基于自己对于市场的判断谨慎选择策略。因为V2中的LP们投入的流动性不会有风险,去除流动性的时候还是当初自己放进去的1:1的资产,而V3则不同了,不仅放开了1:1的要求,如果价格剧烈波动超过了自己锁定的区间,投入的LP会被兑换成其中一个资产,取出的时机决定了自己能取出资产的数量。

毫无疑问V3变复杂了,这也使得炒作空气币的人要更加谨慎,举例来说,在你提供了主流价值币与某空气币的“交易对”之后,你的价值币可能被瞬间吸干,持仓变成100%空气币还没有回旋的余地。

3限价单模式

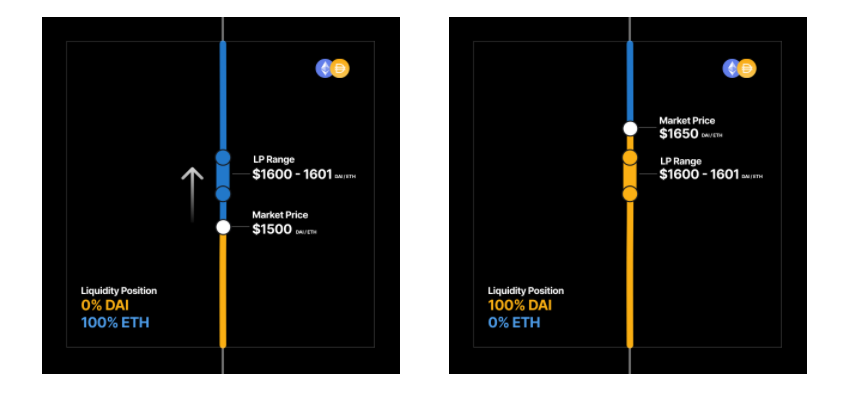

如果我们以DAI/ETH为例,为了好理解把ETH定义为贵资产,把DAI定义为贱资产;按照经验看,ETH价格可能大幅波动,DAI价格相对稳定。

利用好V3定价区间可以实现几种不同模式的订单:

止盈(YES),即你希望在高于现货的价格售出贵资产,是可行的。

低吸(YES),即你希望以低于现价的价格买入贵资产,是可行的。

(止盈订单示意图)

当然也有一些订单模式是不可行的,比如:

止损(NO),即你希望以低于“现价”的价格卖出贵资产,俗称割肉。或者是在高于现货的价格继续加仓贵资产也是不可行的(设立订单这一步就通不过)。

4预言机

UNISWAP作为预言机的功能是被V神点名的,V3版本每一个单独的池子都将作为预言机提供交易对的数据。可以追踪区块中的历史成交价,只要支付交易费用就可以增加跟踪观察的数量(最多65535),将数据可用期延长至 9 天或更长时间。这无疑会使预言机攻击变得更加困难。

5交易费用

V3的一个重大改变就是交易费不再自动加入到流动池子内,而且需要人为发起收集指令去收集。另外因为交易费的获取必须在成交区间内,计算过程变复杂很多,根据单位TICK费率乘以总的流动性。

当然根据V3使用者反馈情况看,GAS费用上升明显,依然是对资本大户友好,这一点只能期待layer2上线之后有大的改善。

UNISWAP V3上线后褒贬不一,但总体从数据看,认可度还是很高的。一直被模仿,还未被超越是UNISWAP V3目前的主弦律,UNISWAP也给仿盘们上了一课,代码可以FORK,但是思维的创造力是无法仿造的。🎉️

- Balancer DeFi 协议架构的安全分析 2561 浏览

- UniswapV3 部署 - - Foundry Edition 5984 浏览

- 去中心化金融笔记(三)—— Uniswap V3 详解 5697 浏览

- Uniswap V3 白皮书 6457 浏览

- [UNISWAP 系列] 1. 理解 Uniswap 1993 浏览