去中心化金融笔记(四)—— 主流 DeFi 协议详解

- 0xHowe

- 发布于 2023-08-24 12:18

- 阅读 6842

B站梁培利老师《区块链金融》课程笔记 完整笔记请查看 Notion 链接:https://dune-marten-78b.notion.site/85b1d29c86344112a886fcfb2ea1c44c?pvs=4

加粗为自己添加的内容 配套课程视频:【01 区块链金融课程简介】- B站 课程实验以及讲义:liangpeili/defi-practices - Github 完成的实验代码: https://github.com/DestinyWei/defi-practices https://github.com/DestinyWei/defi-theory 若有任何问题或错误,可在Notion评论或直接评论 完整笔记请查看 Notion 链接:https://dune-marten-78b.notion.site/85b1d29c86344112a886fcfb2ea1c44c?pvs=4

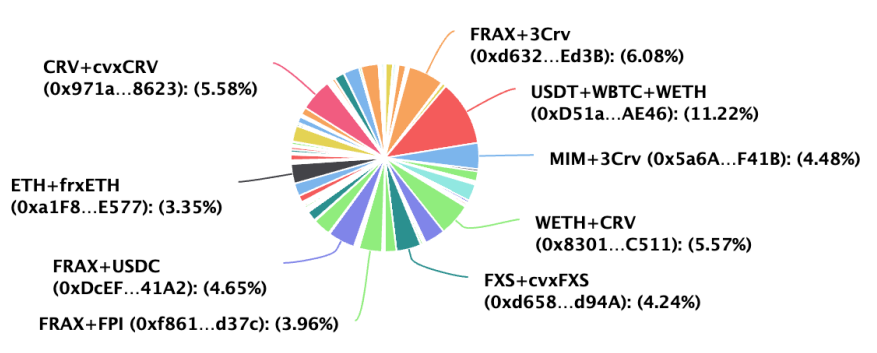

Curve

- 2020 年 8 ⽉创⽴

- 聚焦于稳定币交易的 AMM 交易所

Uniwswap V2 的缺点

- 滑点:交易的预期价格与执⾏交易的实际价格之间的差额

- ⽆常损失:⽤户向 AMM 资⾦池添加流动性后,⽤户撤出流动性后所得的资产与单纯持有相⽐会出现⼀定的损失

Curve 针对 Uniswap V2 的缺点进行改进,因为其主要针对的是稳定币交易,故其采取与 Uniswap 不同的 AMM 算法

Curve 特点

- 低滑点

- 低手续费:代币交换费用统一为 0.04%,存取款手续费在 0% - 0.02% 之间

- 资金利用率高

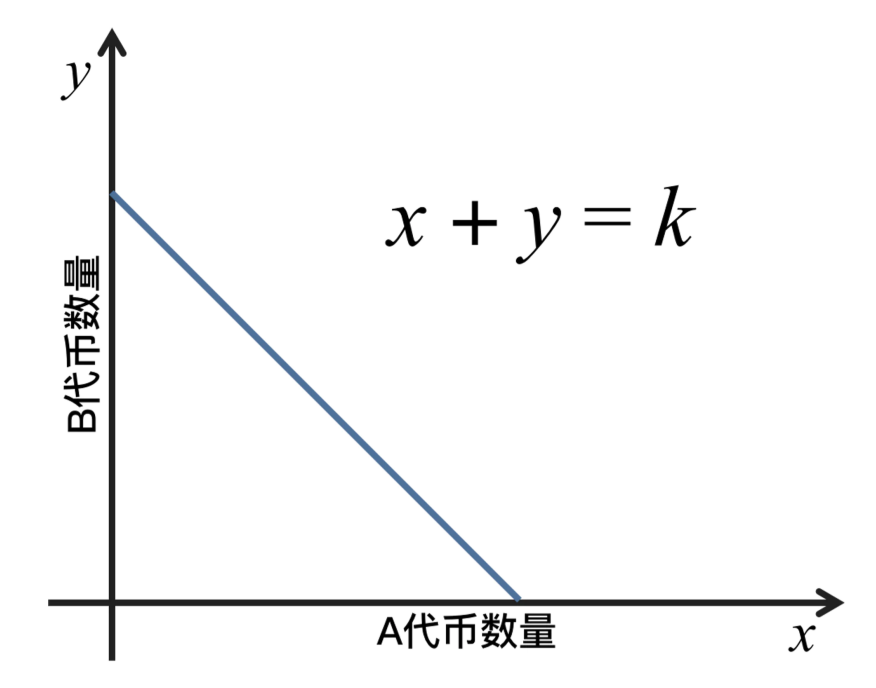

Constant Sum Automated Market Maker (CSAMM,恒定和自动做市商)

恒定和自动做市商,其优点在于滑点很小甚至没有滑点,适用于稳定币交易,但其问题在于如果出现了套利机会,可能会出现池子中某一个币被全部 swap 完从而导致后面用户无法在池子中进行 swap

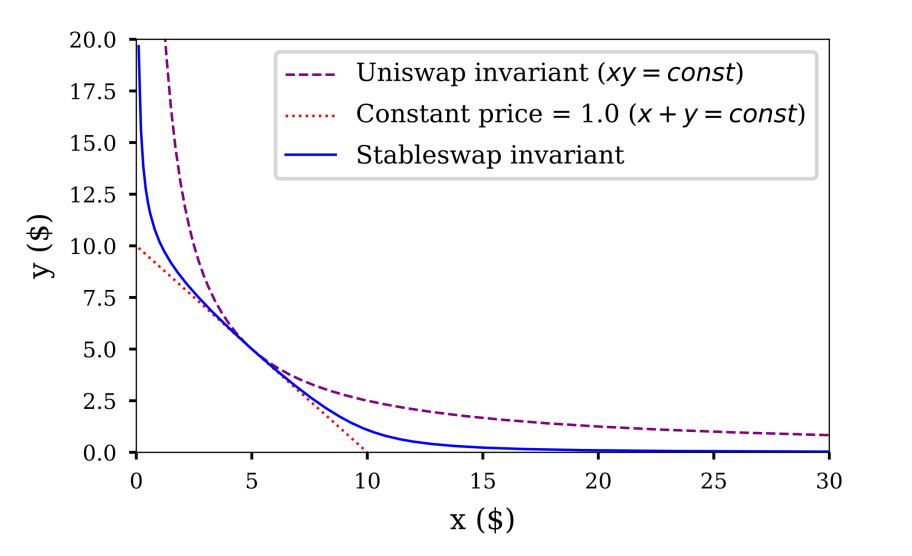

Curve 优化后的 AMM 算法

因为 Uniswap 的滑点相对来说会比较大,而 CSAMM 的算法滑点则很小甚至几乎没有。所以 Curve 就想能不能找到一个算法可以实现在某一个价格范围区间它是 CSAMM 算法,而在其它范围则是像 Uniswap 一样的 CPAMM 算法

如何激励 LP

- 部分手续费分红(50%)

- 获取治理代币 CRV

CRV 代币

- Curve DAO 的治理代币

- LP 根据份额和时间来赚取 CRV

- 交易费的 50% 分给将 CRV 存到治理合约锁仓的用户

CRV代币分配及释放周期

- 62% 给社区的 LP

- 30% 给股东(团队和投资人 2 - 4 年线性解锁)

- 3% 给员工(2 年线性解锁)

- 5% 为社区保留

veCRV 代币

- VeToken (Vote-Escrowed Tokens) 模型

- 1 $CRV 锁定 4 年就能获得 1 $veCRV,而锁定一年只能获得 0.25 veCRV

- $veCRV 不能转账,只能通过锁定 CRV 获得

veCRV 的用途

- 交易费:0.03% Curve 交易费⽤中的其他 50% 分配给 $veCRV 持有⼈。以回购 Curve 3Pool 稳定池(即DAI+USDC+USDT 资⾦池)的 LP Token $3Crv 的⽅式回馈给 $veCRV 持有者

- 奖励增加:$veCRV 的持有者如果同时为协议提供流通性,会根据质押的年期最⾼获得 2.5 倍的流动性奖励,进⽽提⾼提供流动性的整体收益。如果 LP 在 3pool 中提供流动性,则他们最初将获得 0.22% 的 APR,如果锁定 $veCRV 可将奖励提⾼到极限 2.5 倍,即 0.55%

- 治理投票:通过投票来影响 CRV 的分配

Curve War

Curve 每天都会释放一定数量的 CRV,而因为 veCRV 具有投票,持有者可以投票说上面哪个池子可以获得更多的 CRV,因此某个池子中的用户就会通过 veCRV 投票其所在池子可以拿到更多的 CRV,然后再将拿到的 CRV 进行质押获得 veCRV 再进行投票再获得更多的 CRV,如此循环,即称为 Curve War

Curve 稳定币

- LLAMMA 机制 - 算法实时结算

- ⾃动稳定期 PegKeeper

- 货币政策

Curve 算法的改进过程

视频讲解比较清晰,这里不再用文字赘述

相关滑点计算文章:

The Slippage Ratio: A New Metric to Understand Curve.fi’s AMM Protocol | by Pandichef | Medium

AAVE

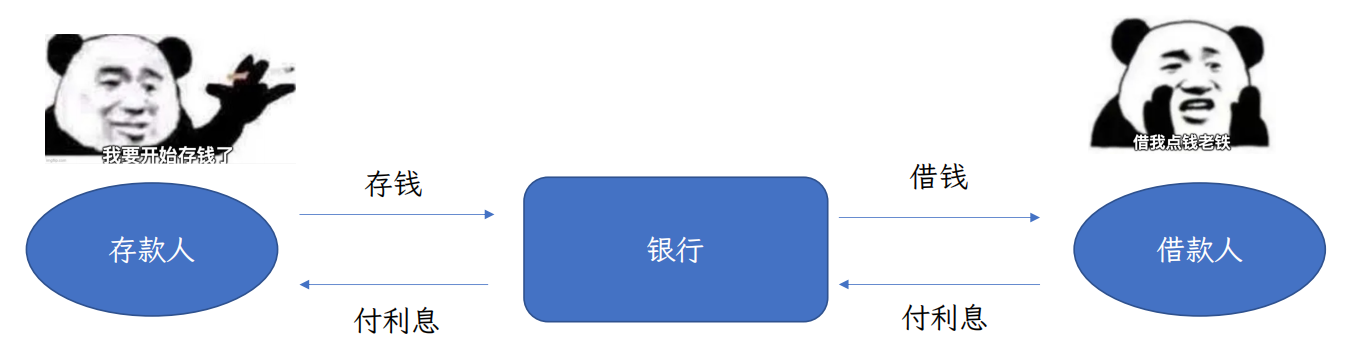

传统银行借贷的运作模式

传统利率模型

在借款营收 = 存款利息的情况下

其中:

借款营收 = 借款总额 借款利率 时间

存款利息 = 存款总额 存款利率 时间

借款总额 借款利率 时间 = 存款总额 存款利率 时间

结论:

- 借款总额为 0 => 存款利率为 0

- 借款总额增加 => 存款利率提⾼

- 借款总额不变,存款总额增加 => 存款利率降低

利率随着借款总额和存款总额的变动⽽变动

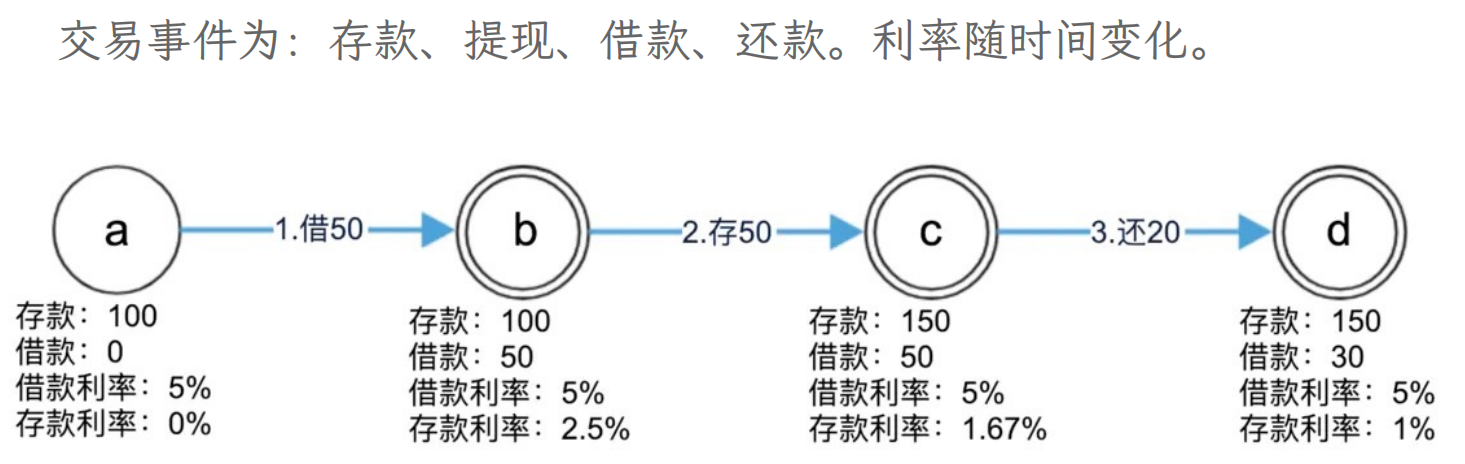

根据上面的公式我们可以计算得到(暂时不考虑时间因素)

- 在 a 点时,由于没有任何借款,所以此时存款利率为 0

- 在 b 点时,由于有了借款 50,可以通过公式计算得到

$$ \begin{aligned} 100x=505\% \Rightarrow x=2.5\% \end{aligned} $$

- 在 c 点时,又增加了 50 存款,通过公式计算得到

$$ \begin{aligned} 150x=505\% \Rightarrow x=1.67\% \end{aligned} $$

- 同理,通过公式计算得到

$$ \begin{aligned} 150x=305\% \Rightarrow x=1\% \end{aligned} $$

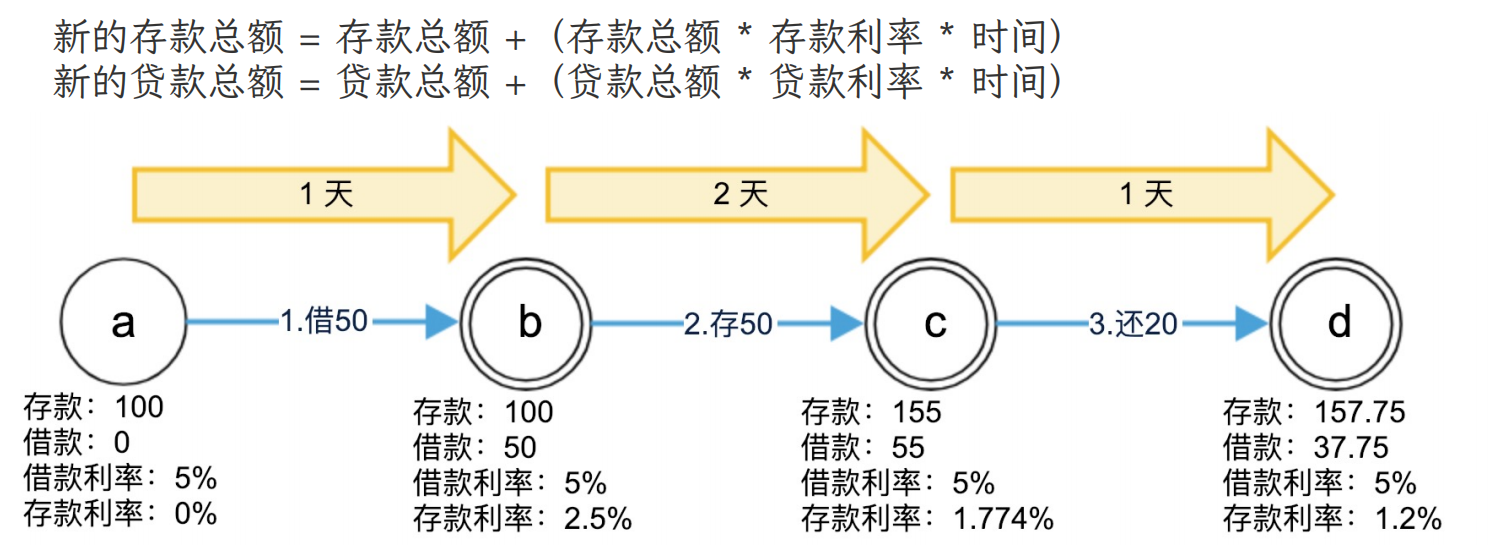

根据上面的公式我们可以计算得到(考虑时间因素)

- 在 a 点时,由于没有任何借款,所以此时存款利率为 0

- 在 b 点时,由于有了借款 50 且借 1 天,可以通过公式计算得到

$$ \begin{aligned} (100+1000\%1)x=((0+05\%1)+50)5\% \Rightarrow x=2.5\% \end{aligned} $$

- 在 c 点时,又增加了 50 存款且存 2 天,通过公式计算得到

$$ \begin{aligned} ((100+1002.5\%2)+50)x=(50+505\%2)5\% \Rightarrow x=1.774\% \end{aligned} $$

- 同理,通过公式计算得到

$$ \begin{aligned} (155+1551.774\%1)x=((55+555\%1)-20)5\% \Rightarrow x=1.2\% \end{aligned} $$

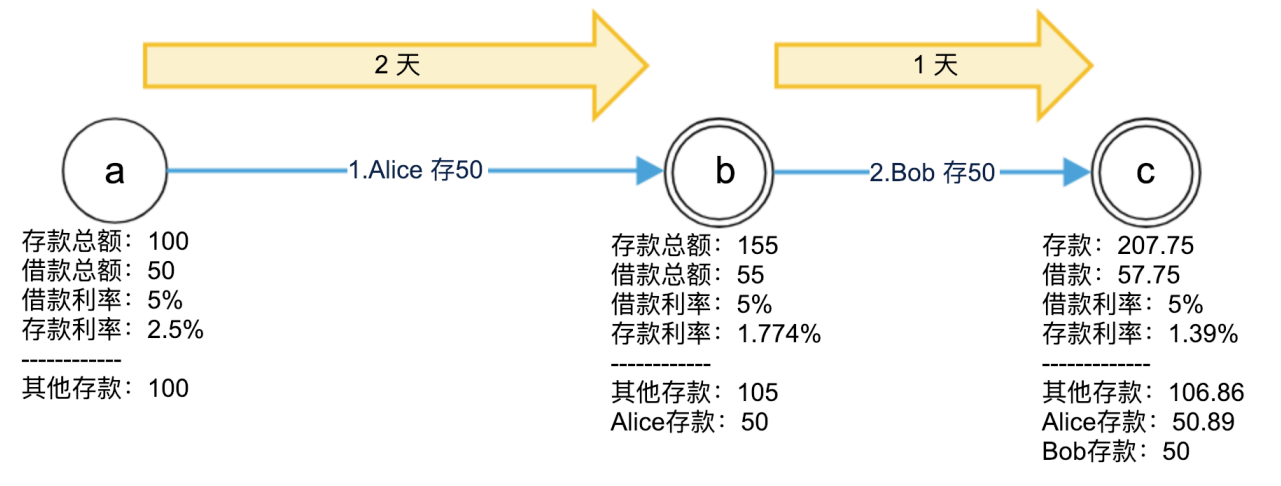

此处同理,不再计算

AAVE — 去中心化流动性协议

产品特点

- 基于资金池

- 基于供需法则,由算法生成利用率

- 浮动利率,无需协商

- 完全透明的代币余额信息,记录所有历史利率

- 清算效率高

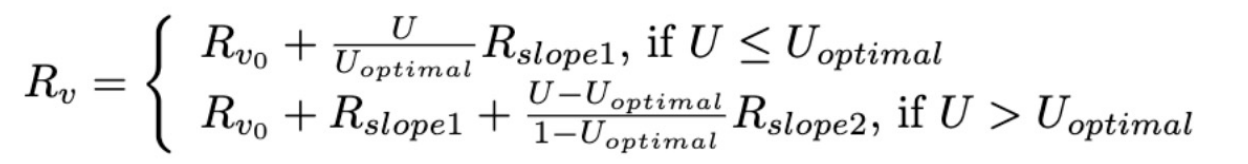

资金利用率

为了平衡市场的需求,在超过该变量值时说明市场对其的需求很高,那么此时应该鼓励更多用户存钱进来以及借款人还款,而不是持续借贷,因此 AAVE 中设置了一个 $U_{optimal}$ 变量,当资金利用率超过该变量时会大幅提高借贷利率的增长速度以抑制借贷行为的发生

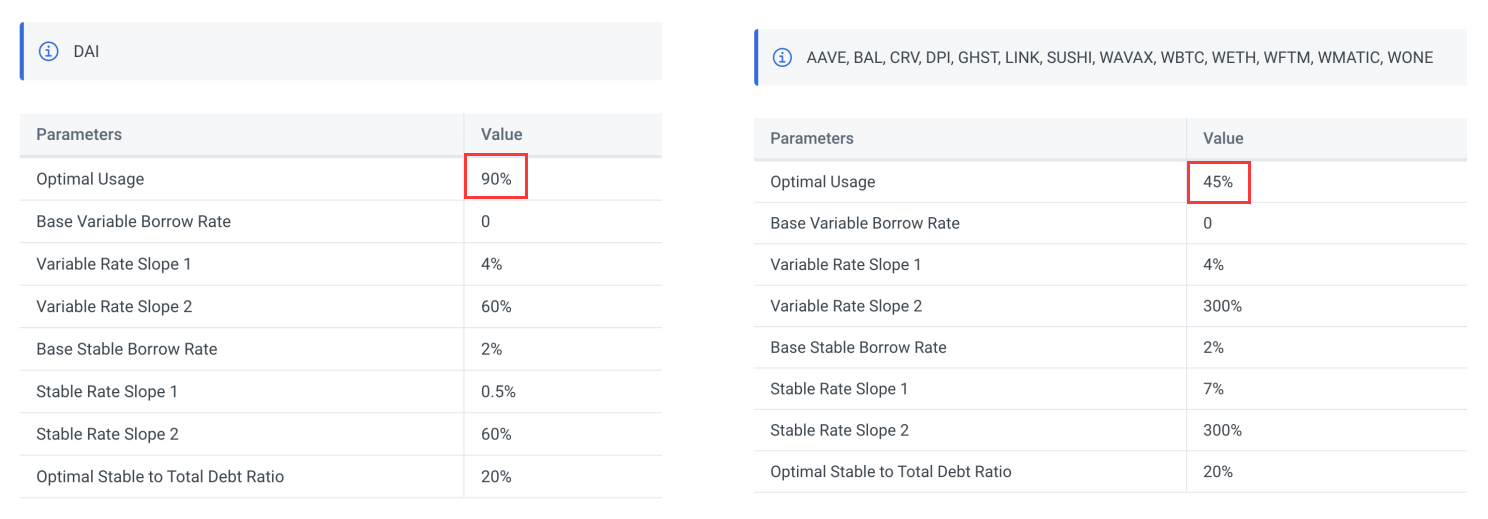

不同资产的利率模型策略

同时针对不同的代币,该变量值的设置也有所不同,因为我们不希望去承担风险,也不希望频繁地发生清算的过程。如稳定币的价格波动不大,那么对应设置的值就可以高一点,而像 BTC、ETH 这种设置的值相对来说就会低一些

清算机制与过程

- 健康因⼦ Health Factor: 借出资产的价值与抵押资产价值的比例 =(抵押物价值 * 清算阈值)/ 借款数量 若该因子小于 1 则说明可以对这个资产进行清算

- 由第三⽅清算⼈执行

- 被清算着需要⽀付额外⼀笔清算费⽤

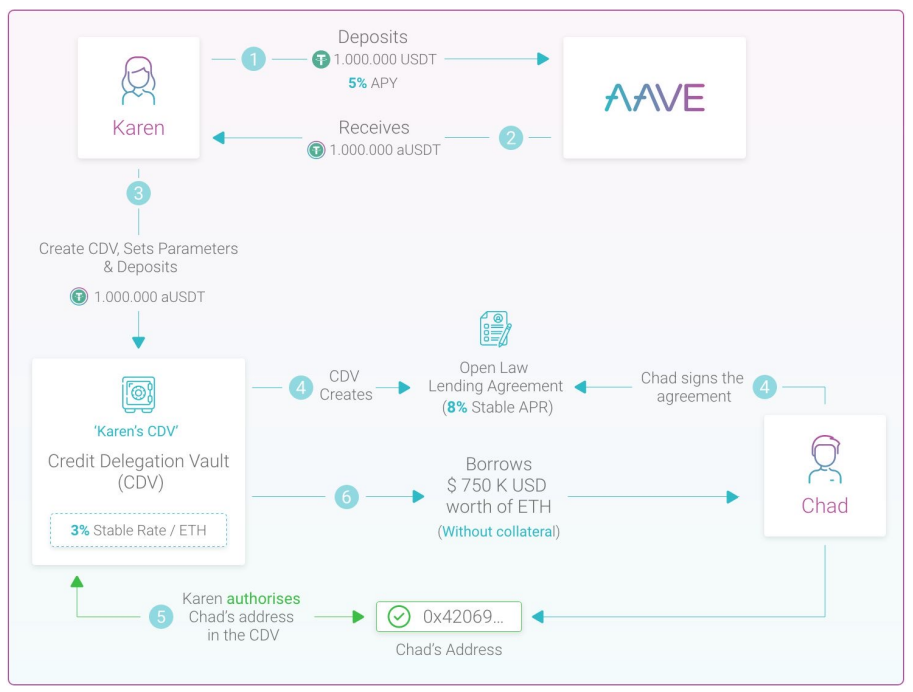

信贷委托机制

简单地理解为就是用户存款之后将自己的借贷额度转移给其他用户使用,这里观看视频讲解会更清晰

【17 AAVE 和 Compound 简介】 【精准空降到 12:17】

闪电贷

在⼀个区块内完成包含借款、交易、还款等各种操作,来实现⽆抵押贷款

AAVE Token

- 总量 1600 万枚

- 协议治理

- 质押分红

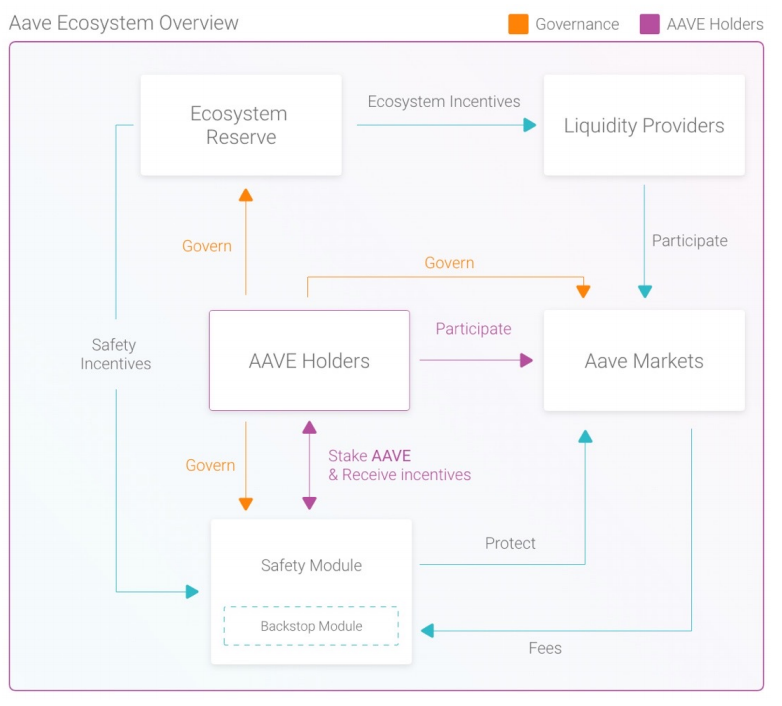

AAVE Ecosystem Overview

AAVE 代币的持有者可以参与 AAVE 中各模块的治理

社区治理

- 提案权与投票权

- AAVE 市场⻛险参数的变动

- ⽣态系统储备基⾦激励参数

- ⾦库资⾦分配

- 资产添加、暂停或下架

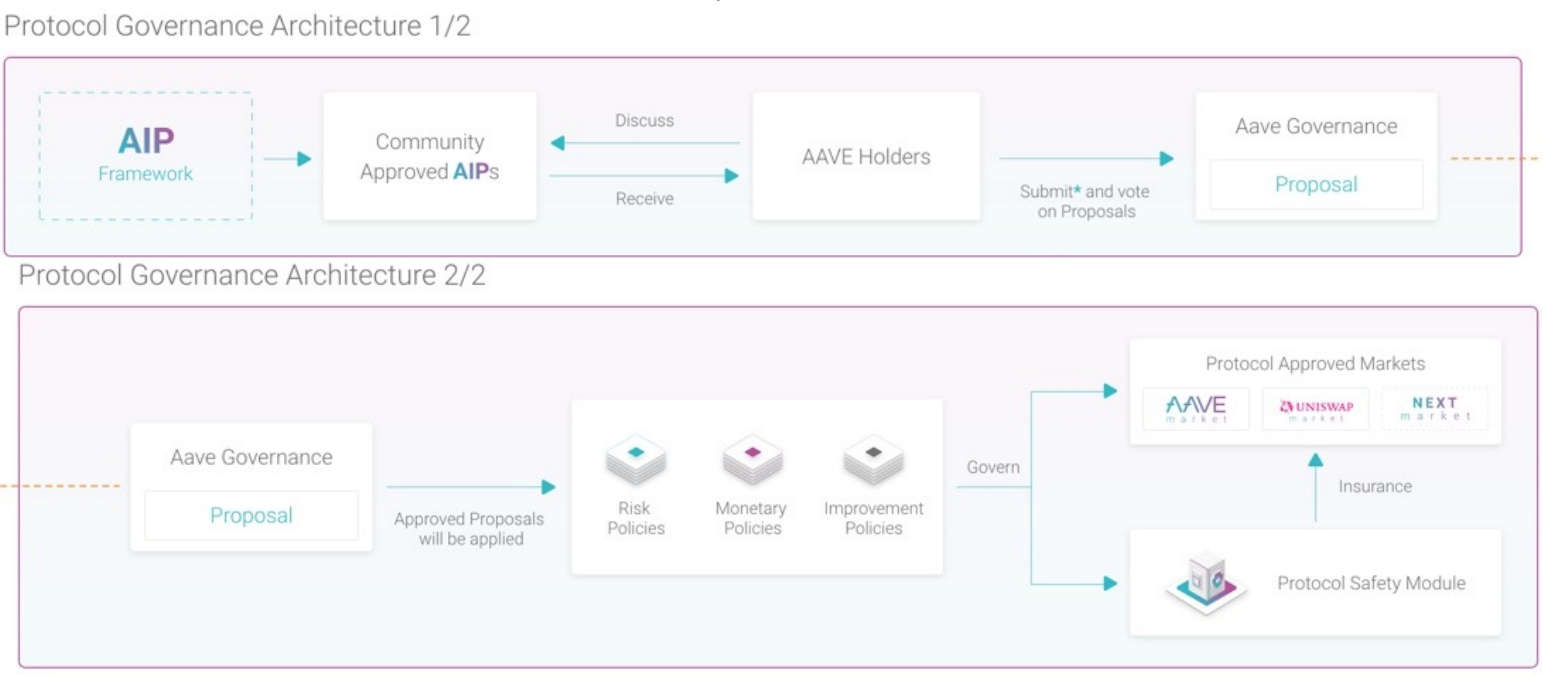

提案流程

用户提出 AIP,社区对 AIP 进行相关讨论并发起投票,AAVE 的持有进行相应的投票,如果通过则交由创始团队进行相应的修改

AAVE 安全模块

- 智能合约⻛险

- 清算⻛险

- 预⾔机⻛险

相关作用解释:【17 AAVE 和 Compound 简介】 【精准空降到 22:36】

套利与杠杆

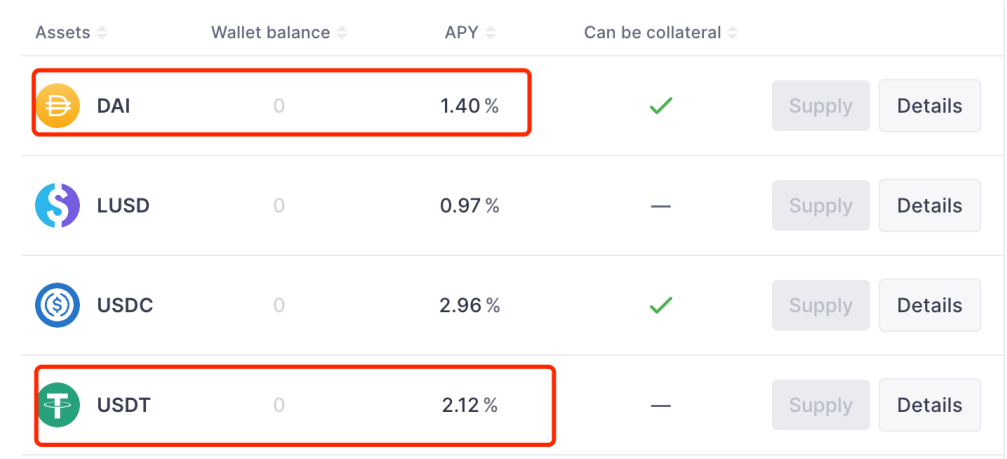

套利:假如 DAI 的借贷利率是 1.40%,而 USDT 的存款利率是 2.12%,则我们可以选择存款 USDT 而去借贷 DAI

稳定币 - GHO

- 2022 年 7 ⽉ 8 ⽇发布提案

- 提供持续性收益

- 获取治理代币 AAVE

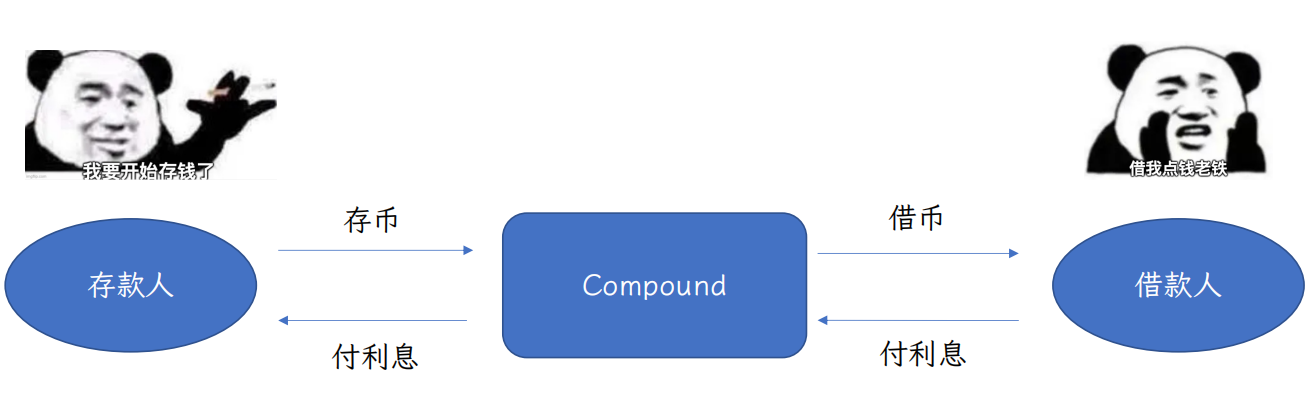

Compound

cToken

- 2022 年 1 月,存⼊ 1000 DAI,收到 1000 cDAI

- 年化 10%

- 2023 年 1 月,兑换 1000 cDAI,收到 1100 DAI

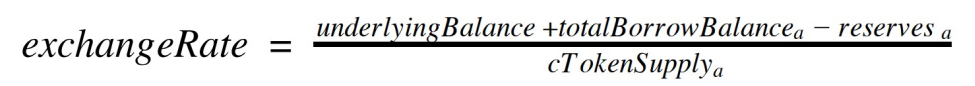

兑换率

- underlyingBalance:在智能合约还未被借⾛的 DAI 数量

- totalBorrowBalance:所有借款⼈应偿还的 DAI 的数量(包括利息)

- reserves:保留⾦总数量

- cTokenSupply:cDAI 的总量

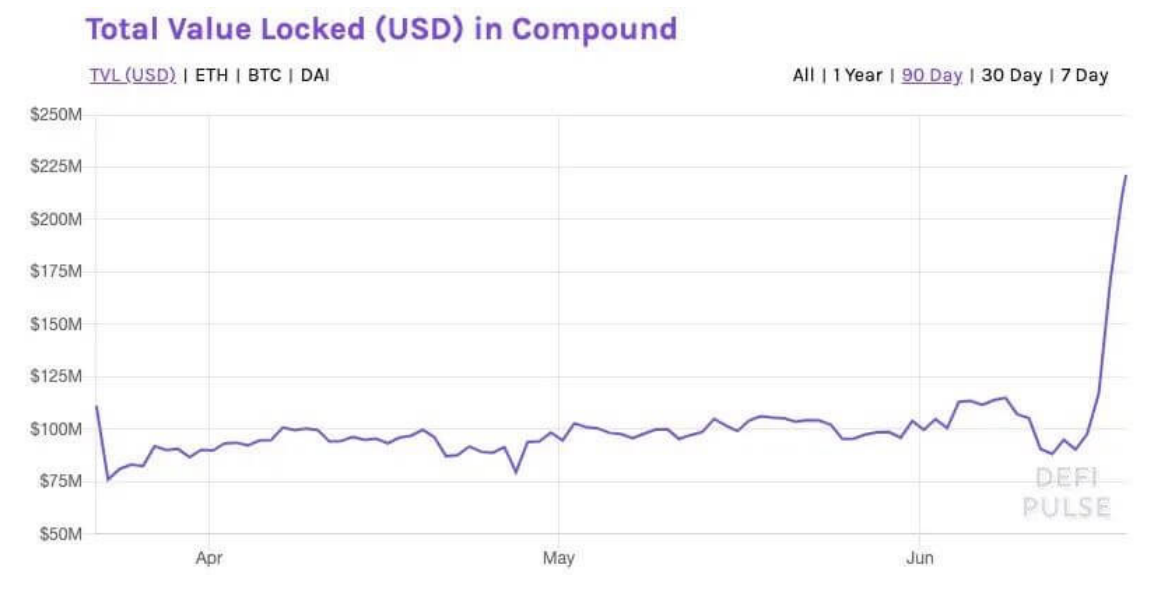

COMP Token

借贷即挖矿(流动性挖矿)

【17 AAVE 和 Compound 简介】 【精准空降到 37:40】

清算过程

较其他项目不同的地方是其清算是 50%、50% 的进行清算以降低对用户的影响

Compound vs AAVE vs MakerDAO

- 流动性挖矿

- 闪电贷

- 清算过程

- ⽀持币种

后续笔记会在之后发布,让我们尽情期待,您也可以关注我的推特账号(@weihaoming)以获取更多笔记资源……

- 收益率作为风险信号:第三部分 30 浏览

- 第一 DeFi 协议 - Aave 883 浏览

- 第6章:去中心化借贷 2040 浏览

- 第4章:流动性挖矿 1670 浏览

- 2026年的机构浪潮:现实世界资产将如何重新定义DeFi 697 浏览

- 第10章:去中心化彩票 1527 浏览

- 第6章:去中心化借贷 1710 浏览

- 一个 Compound 提案解码器 557 浏览

- 深入浅出借贷市场内的 Pendle 预言机 415 浏览

- 安全部署 StableSwap-NG:如何避免波动预言机的风险 1106 浏览

- 三明治 MEV 对 CoW Swap 的影响:比任何其他 DEX 低一个数量级 367 浏览

- 加密货币支持的贷款 541 浏览