2025年Perp DEX战争:Hyperliquid、Aster、Lighter和EdgeX

- stacy_muur

- 发布于 2025-11-18 13:57

- 阅读 1944

该文章分析了2025年去中心化永续合约交易所(Perp DEX)的竞争格局,重点关注Hyperliquid、Aster、Lighter和EdgeX四大平台。文章对比了它们的技术特点、市场份额、交易量、开放利息以及收入模式,Hyperliquid 目前占据主导地位,但其他平台也在通过不同的策略(如零费用、机构合作等)争夺市场份额。

2025 年的 Perp DEX 大战:Hyperliquid、Aster、Lighter 和 EdgeX

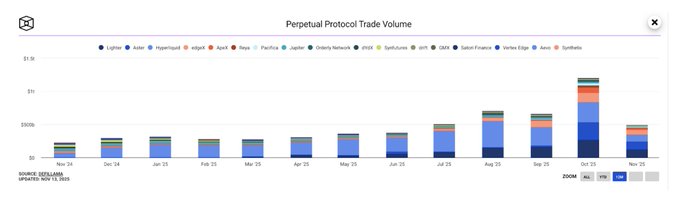

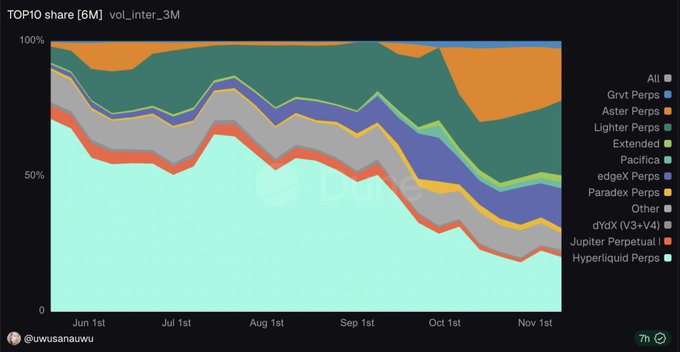

在过去的一年中,Hyperliquid 一直占据主导地位,在 5 月份达到所有链上 perp 交易量的 71% 的峰值。快进到 11 月,其市场份额已暴跌至仅 20%,因为新的挑战者正在开辟领地:

-

Lighter: 27.7%

-

Aster: 19.3%

-

EdgeX: 14.6%

通过这种方式,从这个快速发展的生态系统中,已经出现了四个主要参与者,现在正在争夺巨大的行业主导地位:

-

- 链上 perps 的资深王者

-

- 交易量巨大、争议不断的火箭

-

- 零费用、zk 原生的颠覆者

-

- 更安静、与机构结盟的黑马

这份深度调查将炒作与现实分开,考察每个平台的技术、指标、争议和长期可行性。

第一部分:Hyperliquid — 无可争议的王者

Hyperliquid 为何占据主导地位

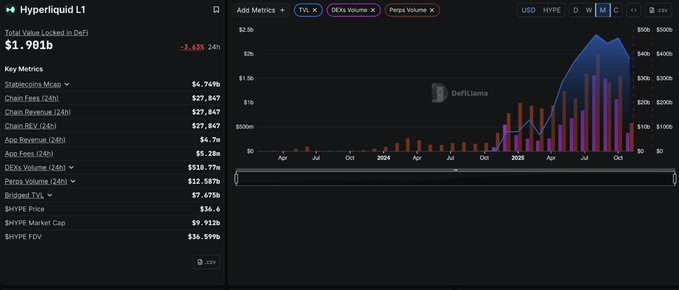

Hyperliquid 已成为行业领先的去中心化永续合约交易所,鼎盛时期市场份额超过 71%。虽然竞争对手通过爆炸式的成交量增长暂时占据了头条新闻,但 Hyperliquid 仍然是 perp DEX 生态系统的结构支柱。

技术基础

Hyperliquid 的主导地位源于一项革命性的架构决策:构建一个专门为衍生品交易定制的 Layer 1 区块链。该平台的 HyperBFT 共识机制实现了亚秒级的订单最终性和每秒 200,000 笔交易的性能,可以媲美甚至超过中心化交易所。

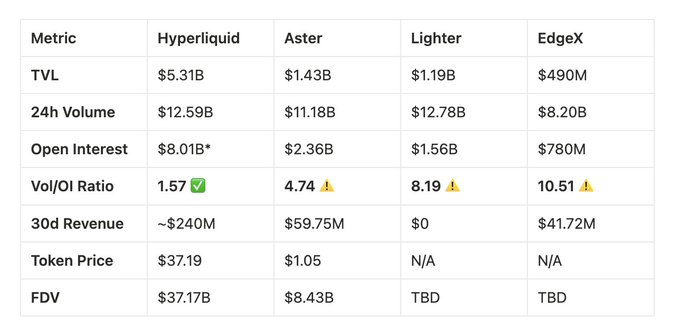

未平仓合约的现实检验

虽然竞争对手经常发布引人注目的 24 小时交易量数据,但真正揭示真实资本部署在哪里的指标是未平仓合约 (OI),即未结清的未平仓永续头寸的总价值。

交易量显示活跃度。未平仓合约显示承诺。

根据 21Shares 的数据,在 2025 年 9 月:

- Aster 占据了约 70% 的总交易量

- Hyperliquid 暂时下滑至约 10%

但这种主导地位只是交易量上的,而交易量是最容易通过激励、回扣、做市商轮换或刷量式活动来扭曲的指标。

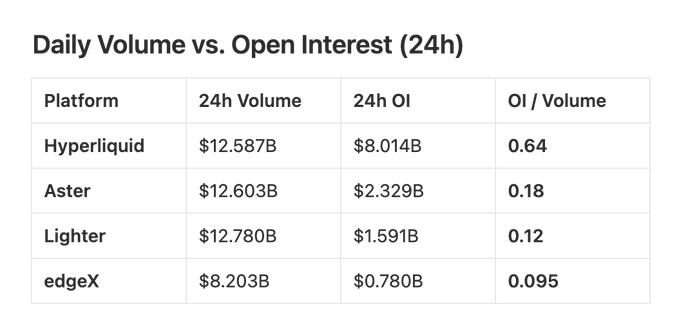

使用最新的 24 小时未平仓合约数据:

- Hyperliquid: $8.014B

- Aster: $2.329B

- Lighter: $1.591B

- edgeX: $780.41M

未平仓合约总额(前 4 名):$12.714B Hyperliquid 的份额:~63%

这意味着 Hyperliquid 拥有主要 perp 平台近三分之二的未平仓头寸,超过 Aster、Lighter 和 edgeX 的总和。

未平仓合约市场份额(24 小时)

- Hyperliquid: 63.0%

- Aster: 18.3%

- Lighter: 12.5%

- edgeX: 6.1%

这个指标反映了交易者在哪里隔夜留下资金,而不是他们仅仅在耕种激励或轮换交易。

- Hyperliquid: 高未平仓合约/交易量比率(~0.64)表明,很大一部分交易流量转化为活跃的、持续的头寸。

- Aster & Lighter: 低比率(~0.18 和 ~0.12)表明交易周转率高,但未平仓的资本相对较少,这通常是激励驱动的活动而非持久流动性的标志。

全貌:

- 交易量(24 小时)显示短期活动。

- 未平仓合约(24 小时)显示仍在风险中的资本。

- 未平仓合约/交易量(24 小时)显示有多少活动是真实的,有多少是受激励驱动的。

通过所有基于 OI 的指标,Hyperliquid 都是结构性领导者:

- 最高的未平仓合约

- 最大的承诺资本份额

- 最强的未平仓合约/交易量比率

- 未平仓合约超过其他三个平台的总和

交易量排名会波动。未平仓合约揭示了真正的市场领导者,而这个领导者就是 Hyperliquid。

久经考验

在 2025 年 10 月的清算事件中,190 亿美元的头寸被清算,Hyperliquid 在处理大规模交易量激增时保持了完美的正常运行时间。

机构认可

21Shares 已向美国 SEC 提交了一份 Hyperliquid (HYPE) 产品,并已在 SIX 瑞士证券交易所上市了一种受监管的 HYPE ETP。据 CoinMarketCap 和其他市场跟踪机构报道,这些进展表明机构对 HYPE 的访问权限不断增加。HyperEVM 生态系统也在不断扩展,但公开数据无法验证“180 多个项目”或“41 亿美元 TVL”的确切声明。

结论:根据 CoinMarketCap 和类似跟踪机构报告的当前文件、交易所上市和生态系统增长情况,Hyperliquid 显示出强劲的势头和不断增长的机构验证,巩固了其作为领先 DeFi 衍生品平台的地位。

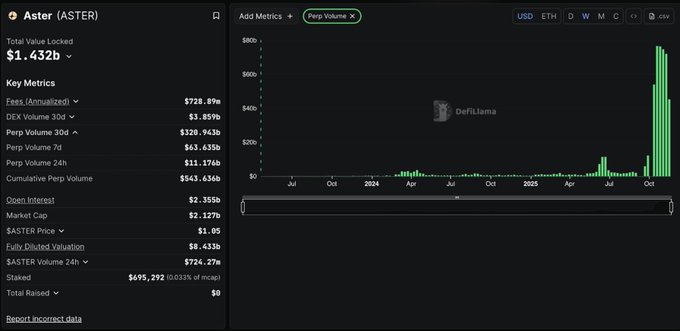

第二部分:Aster - 爆炸式增长与丑闻

Aster 是一个多链永续期货交易所,于 2025 年初推出,其目标非常明确:为 BNB 链、Arbitrum、以太坊和 Solana 的用户带来高速、高杠杆的衍生品交易,而无需他们桥接资产。

该项目并非从头开始构建。它于 2024 年底由 Asterus 和 APX Finance 合并而成,将 APX 的工作 perp 引擎与 Asterus 的流动性技术相结合。

爆炸式崛起

Aster 于 2025 年 9 月 17 日以 0.08 美元的价格推出,并在一周内达到 2.42 美元,上涨了 2,800%。每日交易量在峰值时突破 700 亿美元,占据了整个 perp DEX 市场的主导地位。

火箭Gas?CZ。币安的创始人通过 YZi Labs 支持 Aster 并在 Twitter 上发布了相关消息,导致代币垂直上涨。在最初的 30 天里,Aster 产生了超过 3200 亿美元的交易量,短暂占据了 50% 以上的 perp DEX 市场。

DefiLlama 下架

2025 年 10 月 5 日,DefiLlama(加密领域最值得信赖的数据来源)在发现该平台的交易量与币安的交易量几乎完全匹配(1:1 相关性)后,删除了 Aster 的数据。

真正的交易所显示出自然的变化。完全相关意味着一件事:人为制造的数字。

证据:

- 交易量模式与币安完全一致(XRP、ETH、每个交易对)

- Aster 拒绝提供交易数据来验证交易是否真实

- 仅 6 个钱包控制着 96% 的 ASTER 代币

- 交易量/OI 比率达到 58 以上(健康值 = 低于 3)

- ASTER 立即暴跌 10%,从 2.42 美元跌至目前的 1.05 美元左右。

Aster 的辩护

CEO Leonard 声称这种相关性只是“空投农民”在币安上进行对冲。但如果这是真的,为什么拒绝展示证明这一点的详细数据呢?

Aster 在几周后重新上市,但 DefiLlama 警告说:“仍然是一个黑匣子,我们无法验证这些数字。”

它实际上提供什么

公平地说,Aster 具有真正的功能:1001 倍杠杆、隐藏订单、多链支持(BNB、以太坊、Solana)和生息抵押品。它正在构建具有零知识证明的 Aster 链以实现隐私。但良好的技术无法修复虚假指标。

结论

证据 = 压倒性的:

✅ 与币安的完美相关性 = 刷量交易 ✅ 拒绝透明 = 隐藏某些东西 ✅ 6 个钱包中 96% 的代币 = 中心化控制 ✅ DefiLlama 下架 = 可信度被摧毁

Aster 通过 CZ 的炒作和人为制造的交易量提取了巨额价值,但未能构建真正的基础设施。可能会因币安的支持而幸存下来,但信誉已永久受损。

对于交易者:高风险。你押注的是 CZ 的叙事,而不是真正的增长。设置严格的止损。对于投资者:避免。危险信号太多,存在更好的替代方案(Hyperliquid)

第三部分:Lighter — 有前景的技术,有问题的指标

技术优势

Lighter 是不同的。它由前 Citadel 工程师创立,并得到 Peter Thiel、a16z 和 Lightspeed 的支持(估值为 15 亿美元时融资 6800 万美元),它使用零知识证明以加密方式验证每笔交易。

作为以太坊 L2,Lighter 通过“逃生舱”继承了以太坊的安全性 - 如果平台出现故障,用户可以通过智能合约恢复资金。App 链 L1 没有这种安全保障。

2025 年 10 月 2 日推出。TVL 在几周内达到 11 亿美元。每日交易量:7-80 亿美元,用户超过 56,000。

零费用 = 激进策略

Lighter 对 maker 和 taker 收取 0% 的费用。零费率。这使得每个竞争平台对于费用敏感型交易者来说都过时了。

该策略很简单:通过不可持续的经济学窃取市场份额,建立忠诚度,然后在以后将其货币化。

10 月 11 日的测试

主网推出十天后,加密领域最大的清算事件爆发,190 亿美元被抹去。

好消息:系统处理了 5 个小时的混乱。当竞争对手逃离时,LLP 提供了流动性。坏消息:数据库在 5 个小时后崩溃。平台离线 4 个小时。糟糕的是:LLP 赔钱,而 Hyperliquid 的 HLP 和 EdgeX 的 eLP 获利。

创始人 Vlad Novakovski:他们原定于周日进行数据库升级,但周五的波动首先扼杀了旧系统。

交易量问题

这些数字表明积分耕作

- 24 小时交易量:127.8 亿美元

- 未平仓合约:15.91 亿美元

- 交易量/OI 比率:8.03

健康值 = 低于 3。高于 5 = 可疑。8.03 是极端的。

参考:

-

Hyperliquid: 1.57 (自然)

-

EdgeX: 2.7 (适中)

-

Aster: 5.4 (令人担忧)

-

Lighter: 8.03 (耕作)

交易者每部署 1 美元就产生 8 美元的交易量 - 快速翻转头寸以耕作积分,而不是持有真正的头寸。

30 天的数据证实:2940 亿美元交易量 vs 470 亿美元累计 OI = 6.25 比率。仍然太高了。

空投问题

Lighter 的积分计划非常激进。积分在 TGE(2025 年第四季度/2026 年第一季度)转换为 LITER 代币。场外交易市场将积分定价为 5-100 美元以上。凭借价值数万美元的潜在空投,爆炸式的交易量是有道理的。

关键问题:TGE 后会发生什么?用户会留下来还是交易量会崩溃?

结论

优势:

- ✅ 精英技术(ZK 验证有效)

- ✅ 零费用 = 真正的竞争优势

- ✅ 以太坊安全继承

- ✅ 顶级团队和支持

担忧:

- ⚠️ 8.03 交易量/OI = 大量耕作

- ⚠️ LLP 在压力测试期间赔钱

- ⚠️ 4 小时的中断引发了疑问

- ⚠️ 空投后保留未经证实

与 Aster 的主要区别:没有刷量交易指控。没有 DefiLlama 下架。高比率反映了激进但暂时的激励措施,而不是系统性欺诈。

总而言之:Lighter 拥有世界一流的技术,但指标令人担忧。它能将农民转变为真正的用户吗?技术说是的。历史说可能不是。

对于农民:TGE 之前的好机会。对于投资者:在 TGE 之后等待 2-3 个月,看看交易量是否能维持。

可能性:40% 的机会成为前三名平台,60% 的机会成为又一个具有出色技术支持的积分耕作平台。

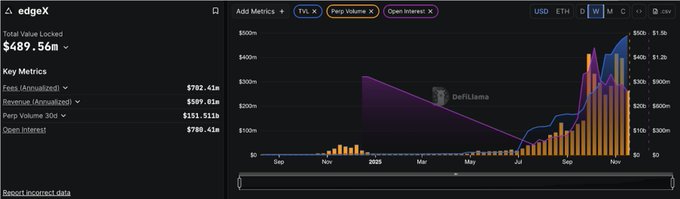

第四部分:EdgeX — 机构专业人士

Amber Group 的优势

EdgeX 的运营方式有所不同。它源自 Amber Group 的孵化器(管理 50 亿美元的资产),汇集了来自摩根士丹利、巴克莱、高盛和 Bybit 的专业人士。这不是加密货币原生企业学习金融,而是 TradFi 专业人士将机构专业知识带到 DeFi。

Amber 的做市 DNA 直接转化为 EdgeX:深厚的流动性、紧密的价差和与中心化交易所相匹配的执行质量。该平台于 2024 年 9 月推出,其目标是:CEX 级别的性能,而无需牺牲自我托管。

EdgeX 构建在 StarkEx(StarkWare 久经考验的 ZK 引擎)之上,以低于 10 毫秒的延迟处理 200,000 个订单/秒,可与币安的速度相匹配。

比 Hyperliquid 更低的费用

EdgeX 在费用方面全面击败 Hyperliquid:

费用:

- EdgeX taker: 0.038% vs Hyperliquid: 0.045%

- EdgeX maker: 0.012% vs Hyperliquid: 0.015%

对于每月交易量为 1000 万美元的交易者来说,与 Hyperliquid 相比,每年可节省 7,000-10,000 美元。

此外,零售规模(<$6M 订单)的流动性更好 - 价差更小,滑点小于竞争对手。

真正的收入,健康的指标

与 Lighter 的零费用模式或 Aster 的可疑数字不同,EdgeX 产生真正的、可持续的收入:

当前指标:

- TVL:4.897 亿美元

- 24 小时交易量:82 亿美元

- 未平仓合约:7.8 亿美元

- 30 天收入:4172 万美元(与第二季度相比增长 147%)

- 年化收入:5.09 亿美元(仅次于 Hyperliquid)

- 交易量/OI 比率:10.51(令人担忧,但让我们深入了解)

乍一看,10.51 看起来很糟糕。但上下文很重要:EdgeX 推出时采用了激进的积分计划来引导流动性。随着平台的成熟,该比率一直在稳步提高。

更重要的是,EdgeX 在整个财政年度都保持了健康的收入 - 证明了真正的交易者,而不仅仅是农民。

10 月份的压力测试

在 10 月 11 日的崩盘期间(清算了 190 亿美元),EdgeX 以优异的成绩通过了测试:

✅ 零中断(Lighter 宕机 4 小时) ✅ eLP 保险库保持盈利(Lighter 的 LLP 赔钱) ✅ 流动性提供商的年利率为 57%(业内最高)

事实证明,eLP (EdgeX Liquidity Pool) 在最重要的时候具有卓越的风险管理能力,在竞争对手举步维艰时,在极端波动期间获利。

是什么让 EdgeX 与众不同

多链灵活性:

- 支持以太坊 L1、Arbitrum、BNB 链

- USDT 和 USDC 均可用作抵押品

- 跨多个链进行存款/取款(Hyperliquid = 仅 Arbitrum)

最佳移动体验:官方 iOS 和 Android 应用程序(Hyperliquid 没有)。简洁的 UX 用于随时随地管理头寸。

关注亚洲市场:通过本地化支持和韩国区块链周活动,战略性地进军韩国和亚洲市场。在西方竞争对手争夺相同用户的情况下,占领服务不足的地区。

透明的积分计划:

- 60% 交易量

- 20% 推荐

- 10% TVL/保险库

- 10% 清算/OI

- 明确声明:“我们不会奖励刷量交易”

指标也支持这一点 - 交易量/OI 正在改善,而不是像纯耕作一样恶化。

挑战

市场份额:仅占 perp DEX 未平仓合约的 5.5%。从这里开始增长需要积极的激励(存在耕作风险)或重要的合作伙伴关系。

没有杀手级功能:EdgeX 在很多方面都做得很好,但没有什么特别之处。它是“商务舱”选项,在各个方面都很可靠,但并不具有革命性。

无法在费用上竞争:Lighter 的零费用让 EdgeX“低于 Hyperliquid”的优势不那么吸引人。

TGE 时间较晚:预计在 2025 年第四季度,在竞争对手之后。错过了先发空投炒作。

结论

EdgeX 是专业人士的选择 - 无聊的卓越胜过华而不实的炒作。

优势:

- ✅ 机构支持(Amber Group 流动性)

- ✅ 实际收入(年化 5.09 亿美元)

- ✅ 最佳保险库回报(57% APY,在崩盘期间盈利)

- ✅ 低于 Hyperliquid 的费用

- ✅ 简洁的指标(没有刷量交易丑闻)

- ✅ 多链灵活性 + 最佳移动应用

担忧:

- ⚠️ 市场份额小(5.5% OI)

- ⚠️ 交易量/OI 为 10.51(正在改善但仍然很高)

- ⚠️ 没有单一的差异化因素

- ⚠️ 无法与零费用平台竞争

EdgeX 适合哪些人:

-

寻求本地化支持的亚洲交易者

-

希望获得 Amber 流动性的机构用户

-

优先考虑经过验证的风险管理的保守交易者

-

移动优先交易者

-

寻求持续回报的 LP 投资者

总而言之:EdgeX 可能会占领 10-15% 的市场份额,服务于亚洲市场、机构和保守交易者。不会威胁到 Hyperliquid 的主导地位,但也不需要,它正在建立一个可持续的、有利可图的利基市场。

将其视为 perp DEX 中的“Kraken” - 不是最大、不是最华丽,但可靠、专业,并受到重视执行质量而非炒作的复杂用户的信任。

对于农民:适度的机会,不如竞争对手饱和。对于投资者:少量头寸用于多元化。风险较低,回报也较低。

对比分析:Perp DEX 大战

*根据现有数据估算

交易量/OI 分析

行业标准:健康比率 ≤ 3

-

Hyperliquid: 1.57 ✅ 表明强大的有机交易模式

-

Aster: 4.74 ⚠️ 升高,反映了大量的激励活动

-

Lighter: 8.19 ⚠️ 高比率表明积分驱动的交易

-

EdgeX: 10.51 ⚠️ 积分计划的影响可见,但正在改善

市场份额:未平仓合约分配

总市场:未平仓合约约 130 亿美元

-

Hyperliquid:62% - 市场领导者

-

Aster:18% - 强大的第二名

-

Lighter:12% - 增长的存在

-

EdgeX:6% - 专注于利基市场

平台简介

Hyperliquid - 既定领导者

- 凭借一致的指标控制着 62% 的市场份额

- 年化收入 29 亿美元,积极的回购计划

- 具有良好记录的社区所有模式

- 优势:市场主导地位,可持续经济学

- 等级:A+

Aster - 高增长,高疑问

- 强大的 BNB 生态系统集成,CZ 支持

- 面临 2025 年 10 月 DefiLlama 数据问题

- 多链方法推动采用

- 优势:生态系统支持,零售范围

- 考虑因素:数据透明度问题需要监控

- 等级:C+

Lighter - 技术先驱

- 零费用模式,高级 ZK 验证

- 精英支持(Thiel、a16z、Lightspeed)

- TGE 之前(2026 年第一季度),性能数据有限

- 优势:技术创新,以太坊 L2 安全性

- 考虑因素:商业模式可持续性,空投后保留

- 等级:不完整(等待 TGE 性能)

EdgeX - 机构关注

- Amber Group 支持,专业级执行

- 年化收入 5.09 亿美元,持续的保险库表现

- 亚洲市场战略,移动优先方法

- 优势:机构信誉,稳步增长

- 考虑因素:较小的市场份额,竞争定位

- 等级:B

投资注意事项

交易平台选择:

-

Hyperliquid - 最深的流动性,经过验证的可靠性

-

Lighter - 零费用使高频交易者受益

-

EdgeX - 低于 Hyperliquid 的费用,出色的移动体验

-

Aster - 多链灵活性,BNB 生态系统集成

代币投资时间表:

-

HYPE - 现在可用,37.19 美元

-

ASTER - 以 1.05 美元的价格交易,监控发展

-

LITER - TGE 2026 年第一季度,评估发布后指标

-

EGX - TGE 2025 年第四季度,评估初始性能

主要要点

市场成熟度:perp DEX 行业显示出清晰的差异化,Hyperliquid 通过可持续的指标和社区一致性确立了主导地位。

增长策略:每个平台都针对不同的用户群 - Hyperliquid(专业人士)、Aster(零售/亚洲)、Lighter(技术重点)、EdgeX(机构)。

指标重点:交易量/OI 比率和收入产生提供了比单独的原始交易量更清晰的性能指标。

未来展望:Lighter 和 EdgeX 的 TGE 后表现对于确定长期竞争定位至关重要。Aster 的前进道路取决于解决透明度问题和维持生态系统支持。

- 原文链接: x.com/stacy_muur/status/...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- Orca Whirlpools 对比 Uniswap V3 — ImmuneBytes 167 浏览

- 什么是DeFi聚合器?——CoW DAO 259 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 419 浏览

- `[H-01] burn 函数重入漏洞导致稳定币资金池耗尽` 146 浏览

- HIP-3 白银微观结构:Hyperliquid vs CME 396 浏览

- 收益率作为风险信号:第二部分 216 浏览

- 生产环境中8个最佳 Hyperliquid RPC 提供商选项 468 浏览

- 理解Hyperliquid的架构:HyperBFT、HyperCore和HyperEVM(第一部分) 702 浏览

- 2026年十大预测 2539 浏览

- 《DeFi 进阶指南》电子书上线 (2026) 1497 浏览

- 2026年如何保护自己免受恶意MEV侵害 510 浏览

- 2026年加密货币限价单须知 - CoW DAO 682 浏览