本周加密货币市场一览 (2025年12月29日)

- pineanalytics

- 发布于 2025-12-30 16:19

- 阅读 1054

该文章对加密货币市场进行了每周的概述和更新,涵盖了宏观经济状况、加密货币市场总结、链上使用情况、稳定币指标以及重要的行业事件。文章指出,当前加密货币市场呈现谨慎的风险规避态势,资金主要集中在比特币等大型加密货币和黄金等避险资产中,并预测未来1-3个月内市场将以比特币为主导进行区间震荡整理。

加密货币市场每周概览和更新

执行摘要

当前的加密货币环境反映了一种谨慎的、规避风险的背景:宏观条件疲软,流动性充足但不充裕,资金继续整合到比特币、具有清晰叙事的大盘股和黄金等防御性对冲工具中。ETF 的资金流动平缓,搜索兴趣仍然疲软,恐惧指标表明的是冷漠而不是恐慌——这与平静的积累阶段一致。即使 Base 在稳定币转移量方面表现突出,但大多数网络上的链上活动普遍放缓,并且稳定币供应增长停滞,同时贷款收益率低于无风险利率,从而持续对杠杆和投机活动产生下行压力。在接下来的 1-3 个月内,基本情况是由比特币主导的区间震荡盘整、以实用性驱动的行业选择性跑赢大盘,以及一个基本面比动能更重要的市场,直到出现更清晰的宏观宽松。

市场概览

宏观

截至 2025 年 12 月下旬,宏观经济环境反映出一种谨慎的、规避风险的基调,全球增长预期放缓。WTI 原油价格已跌至每桶 57 美元左右,表明需求疲软和供应充足,而黄金已飙升至每盎司 4,500 美元以上——这是几十年来的最强劲年度表现——受到避险资金流动、央行购买和地缘政治不确定性的推动。美元指数徘徊在 98 附近,今年迄今下跌约 9-10%,支撑了大宗商品走强,但突显了美国特殊性的消退。美国国债收益率依然低迷,10 年期国债收益率约为 4.13%,债券波动率处于多年低位,表明固定收益市场平静,但通胀压力有限。

对于未来 1-3 个月(到 2026 年第一季度)的加密货币而言,前景好坏参半,但如果流动性改善,则倾向于盘整并具有上涨潜力。比特币目前在 87,000-88,000 美元左右交易,在经历了令人失望的 2025 年(尽管早些时候接近 126,000 美元的高点,但年初至今略有下降)之后,通过不断上升的主导地位和像 ETF 这样的机构基础设施,显示出了韧性。短期区间震荡交易(85,000 美元至 94,000 美元)是可能的,但美联储重新放松政策、潜在的降息以及季节性流动性流入可能会引发反弹,朝 100,000 美元以上迈进。Altcoin 仍然面临压力,资金偏爱 BTC 和黄金等传统对冲工具;以实用性驱动的行业(例如,RWA 或 DeFi)可能会出现选择性强势,但如果没有更清晰的风险偏好信号,广泛的反弹似乎为时过早。总的来说,加密货币的成熟支持逐步复苏,但宏观谨慎限制了爆炸性举动。

加密货币市场摘要

BTC 价格走势: BTC 的交易价格约为 $87,494 ( -0.08% 24h, -0.75% 7d)。

BTC/ETH 优势: BTC 为 59.52%,ETH 为 12.07%。ETH 的优势略有下降,而 BTC 的优势在本周持平。

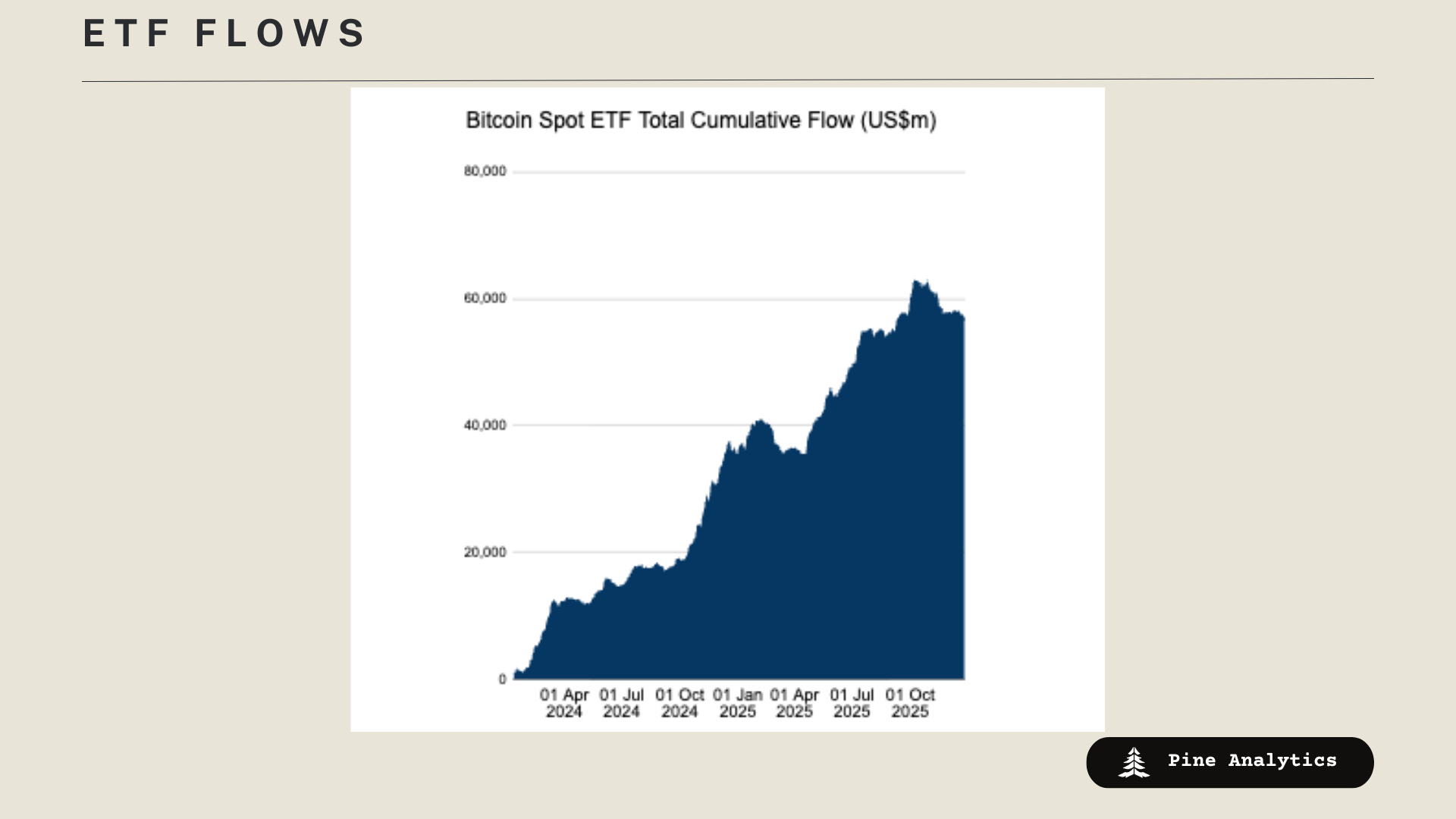

ETF 流量: 从 BTC ( -$781M) 的净流出以及从 ETH ( -103M) 的流出,使得 SOL 的流入 ( +$13.5M) 相形见绌。

社交/搜索趋势: 对“Bitcoin”和“crypto”的兴趣接近 12 个月范围的底部。

恐惧与贪婪指数: 目前为 30(“恐惧”),比过去一周上涨 9 点,表明恐惧有所缓解。

解读与未来展望

总而言之,宏观图景和链上/市场数据表明,加密货币市场谨慎,流动性足以避免危机,但尚未激发冒险精神。资金正在整合到“优质”比特币、具有清晰叙事的大盘股和黄金等硬资产对冲工具中,而投机资金仍然处于观望状态。疲软的搜索兴趣、平淡的 ETF 资金流动以及 30 多岁的低恐惧读数表明的是冷漠而不是恐慌,这在历史上先于积累阶段而不是深度投降。

在接下来的 1-3 个月内,基本情况仍然是缓慢而不均衡的磨练。比特币可能会继续锚定市场并在定义的范围内交易,主要对流动性预期和政策信号做出反应。如果降息势头增强或美元疲软加速,我们应该预期增量资金流入并推向先前的阻力位,但没有推动抛物线周期的那种反射性杠杆。与此同时,Altcoin 将保持两极分化:具有真正实用性的项目(RWA、核心 DeFi、基础设施)可以在特殊催化剂上表现出色,而大多数长尾资产在流动性收紧和投资者选择性方面苦苦挣扎。

从结构上看,这个阶段看起来像是平静的整合,而不是趋势逆转。仓位较轻,估值更有节制,叙事围绕耐久性而不是投机重建。这种背景降低了下行尾部风险,同时保持了上行取决于宏观宽松和重新燃起的风险偏好。简而言之:耐心积累、选择性行业轮换以及基本面比动能更重要的环境,至少目前是这样。

链上使用

数据

-

按桥接流量划分的链: 本周,Base、Arbitrum 和 BNB 出现大量资金流出,同时大量资金流入 Ethereum 和 Polygon。

-

按每周费用排名的顶级链: Hyperliquid $23.8M (–39.3%), BNB Chain $17.5M (–43.2%), Tron $9.1M (–32.6%), Ethereum $7.7M (–63.3%), Solana $5.4M (–20.1%), Base $1.91M (–38.7%), Osmosis $823.2K (–8.5%), Arbitrum $782.0K (–66.8%).

-

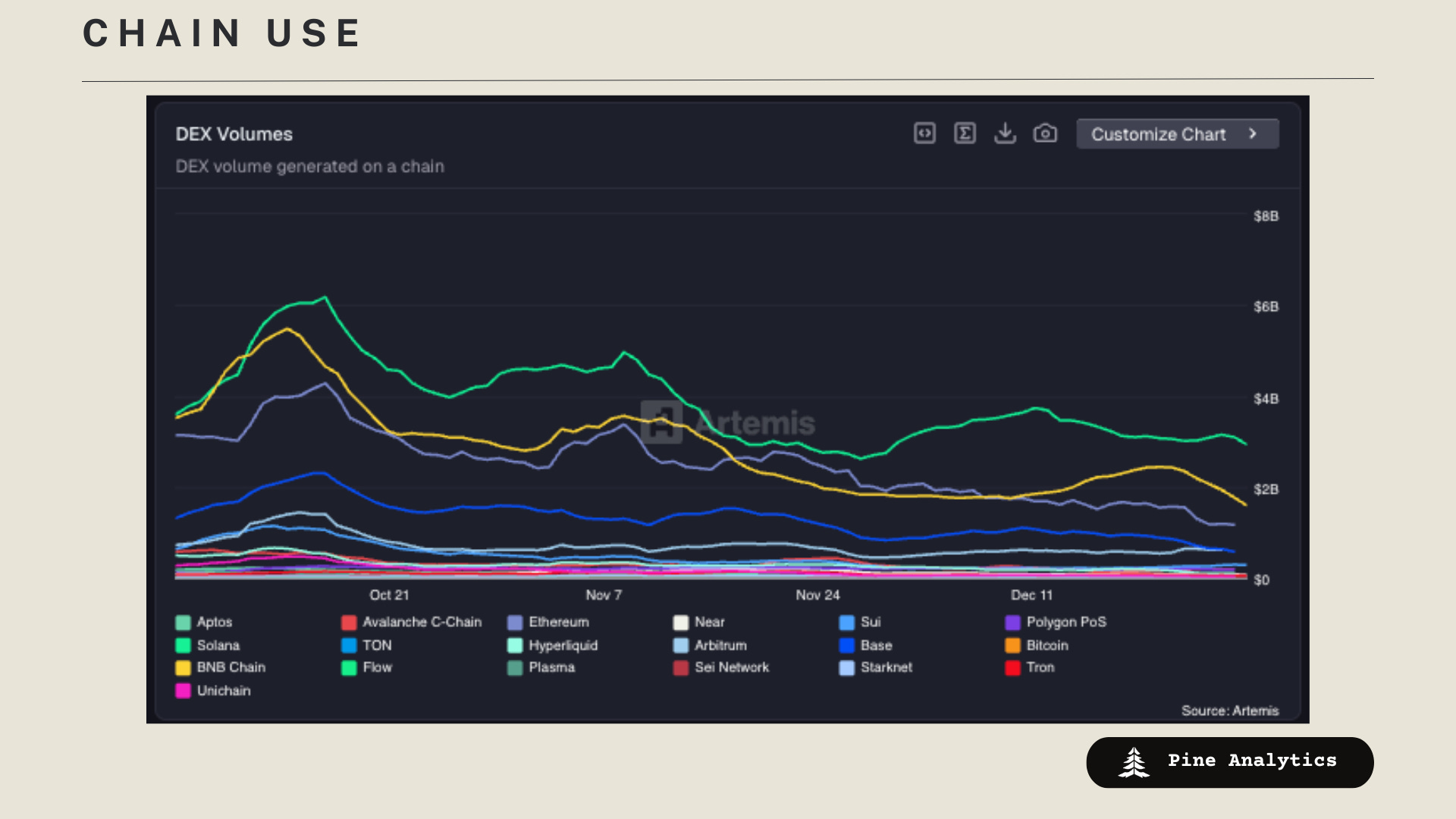

按 DEX 交易量排名的顶级链: Ethereum $37.8B (–11.5%), Solana $33.6B (–20.0%), BNB Chain $24.5B (–32.7%), Base $11.9B (–32.7%), Sui $5.48B (–29.0%), Hyperliquid $4.21B (–37.1%), Avalanche C-Chain $2.52B (–30.1%), Polygon PoS $2.03B (+10.3%).

解读与未来展望

大多数指标和大多数链上的链上活动都在下降,但 Base 上的稳定币转移量除外,这是一个值得注意的例外。

稳定币指标

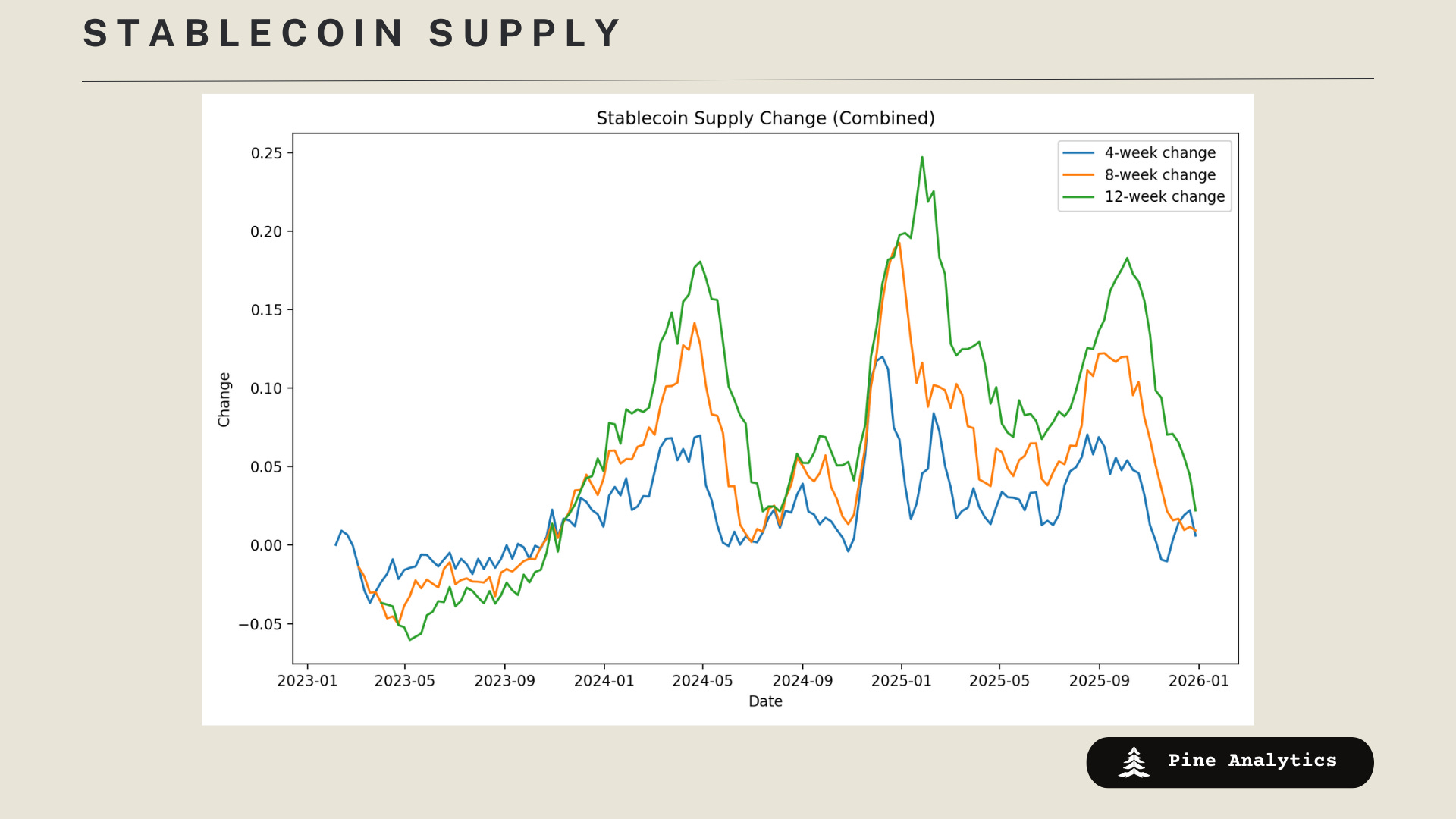

市值: 稳定币市值为 3052 亿美元,供应量环比下降 30 亿美元,过去 30 天下降 32 亿美元。在 10 月中旬运行后,稳定币供应量似乎停滞不前。

稳定币供应利率:

• AAVE: 2.45%–3.10%

• Kamino: 1.8%–3%

• Save Finance: ~5.75%

• JustLend: 2.5%–3.7%(USDD 为 10%)

• Spark.fi: 4%

链上特定变化: BNB 上的供应量增加,而大多数其他链上的供应量下降。

代币特定变化: USD1 和 USYC 经历了资金流入,而大多数其他稳定币的供应量下降。

解读与展望: 稳定币供应量一直停滞不前,而许多市场的贷款市场利率正在跌破无风险利率。这表明,在借款人愿意支付更高的利率之前,下降压力可能会继续对稳定币供应产生影响。

CT 舆论

USX 稳定币脱锚

Solana 上的 USX 稳定币由 Solstice Finance 发行,在 2025 年 12 月 26 日经历了急剧脱锚,由于假日交易清淡期间去中心化交易所的流动性耗尽,跌至 0.10 美元的低点。该团队迅速注入流动性,将锚定汇率恢复到 1.00 美元附近,并强调过度抵押的储备金仍然完好无损且未受影响。

Uniswap 统一提案通过

Uniswap 的具有里程碑意义的“UNIfication”治理提案于 2025 年 12 月 25 日以 99.9% 的压倒性支持获得通过,激活了长期休眠的协议费用,并发起了大规模的 1 亿 UNI 代币销毁。此次改革统一了整个生态系统的激励机制,将运营整合在 Uniswap Labs 下,并将 UNI 定位为与交易量相关的通货紧缩、价值增值资产。

AAVE 代币统一提案失败

Aave DAO 于 2025 年 12 月 26 日否决了有争议的“代币对齐第一阶段:所有权”提案,由于治理紧张,其中 55% 的人投票反对将品牌资产和 IP 从 Aave Labs 转移到 DAO 控制。高参与度的投票凸显了关于去中心化以及 Labs 和代币持有者之间对齐的持续辩论,暂时维持了现状。

HashKey Capital 的主要基金关闭

HashKey Capital 于 2025 年 12 月 23 日至 24 日成功完成了其 Fintech 多策略基金 IV 的第一轮融资,从机构投资者、家族办公室和高净值人士那里筹集了 2.5 亿美元。该基金的目标总额为 5 亿美元,专注于区块链 基础设施、现实世界的应用以及公共和私人市场中的多策略机会,从而增强了机构对 2026 年加密货币的信心。

- 原文链接: pineanalytics.substack.c...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 本周加密货币 (2026年3月1日) 50 浏览

- DeFi中的跨链桥最佳实践是什么?- CoW DAO 31 浏览

- Solana - Switchboard 预言机使用 152 浏览

- Pendle 发布 2026年战略展望 145 浏览

- 从保管角度对比黄金和比特币 112 浏览

- 面向初创企业的链上资金管理新银行——实用精简版 128 浏览

- 2026 年智能合约审计的实际成本 184 浏览

- 961个代币发行 对流动性引导池 配置的启示 122 浏览

- Zyfai - 一个代理收益层 157 浏览

- 量子比特币峰会(2025 年 7 月):冷静面对 200 浏览

- MiCA与DeFi:去中心化协议需知事项 188 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 231 浏览