Artemis - 数字金融基础(2025年5月11日)

- artemis

- 发布于 2025-05-12 15:56

- 阅读 1602

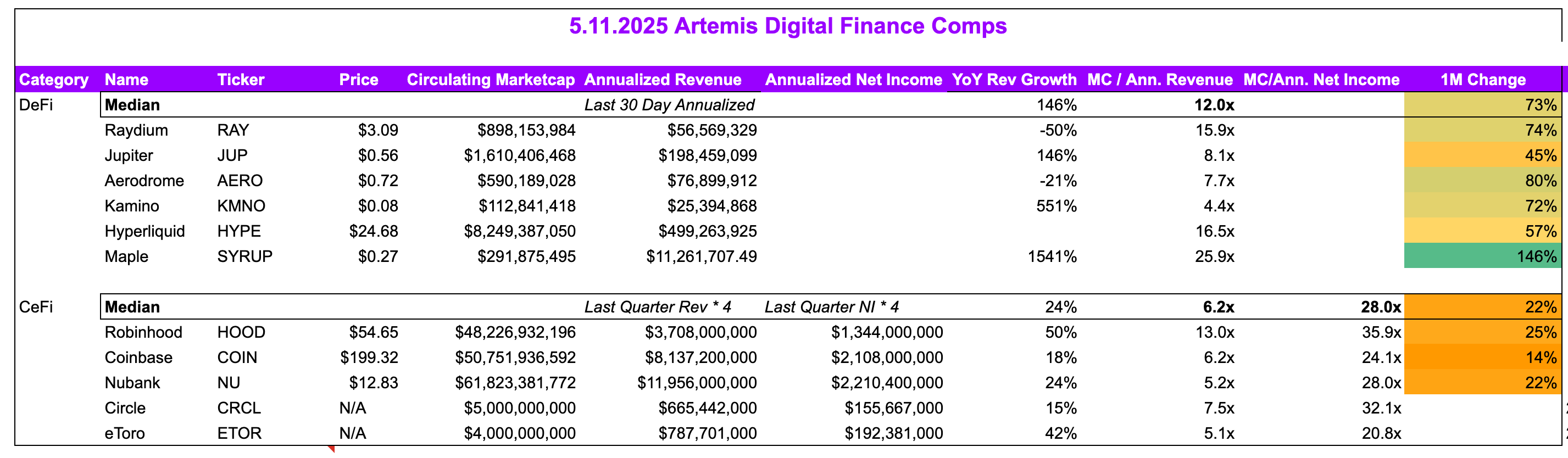

文章分析了 Fintech(如 Robinhood)和 DeFi(如 Maple、Hyperliquid)的基本面,指出它们在收入、总利润和净利润等关键指标上的趋同性,以及稳定币在推动 Fintech 和 DeFi 增长中的作用,并探讨了稳定币如何影响这些业务的收入、收益、自由现金流和净收入。

我们随着时间的推移试图优化的是每股收益和每股自由现金流

- Robinhood 首席财务官 Jason Warnick Q1’25 财报电话会议

嘿,基本面投资者,

1. 基本面更新

作为资本配置者,我们可以在 流动性代币 和 股票 之间进行投资,并且随着代币化股票的出现,这种趋势只会加速(例如 Superstate 在 Solana 上推出 SOL Strategies 股票)

我们应该研究这两种资产之间的基本面,以确定在哪里进行配置。

美妙之处在于金融科技和 DeFi 的基本面正在融合。

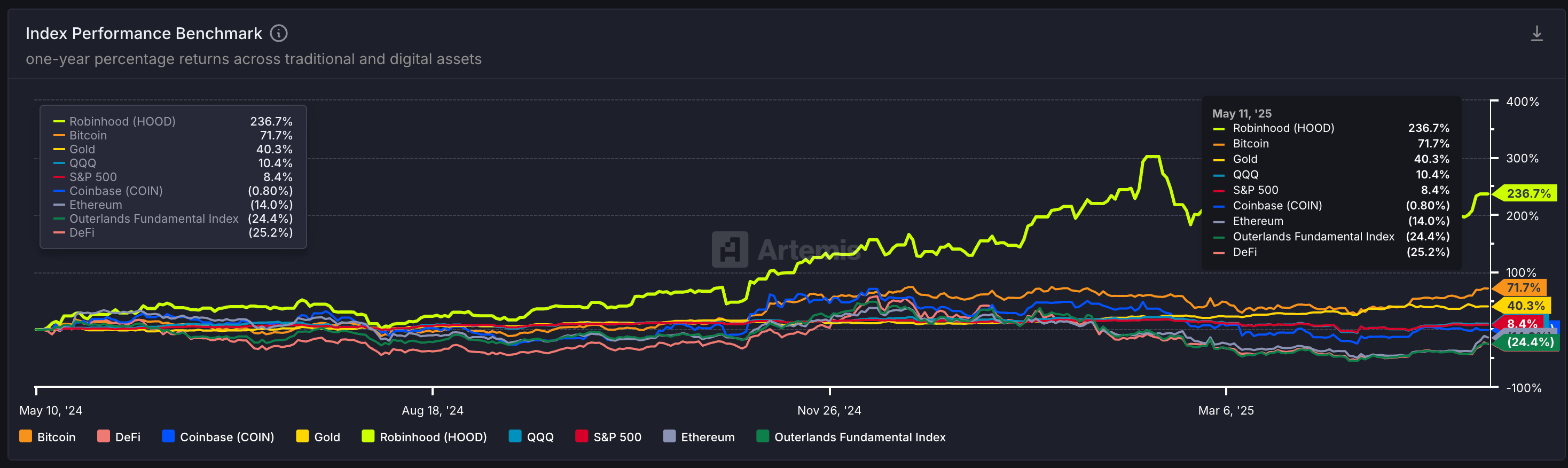

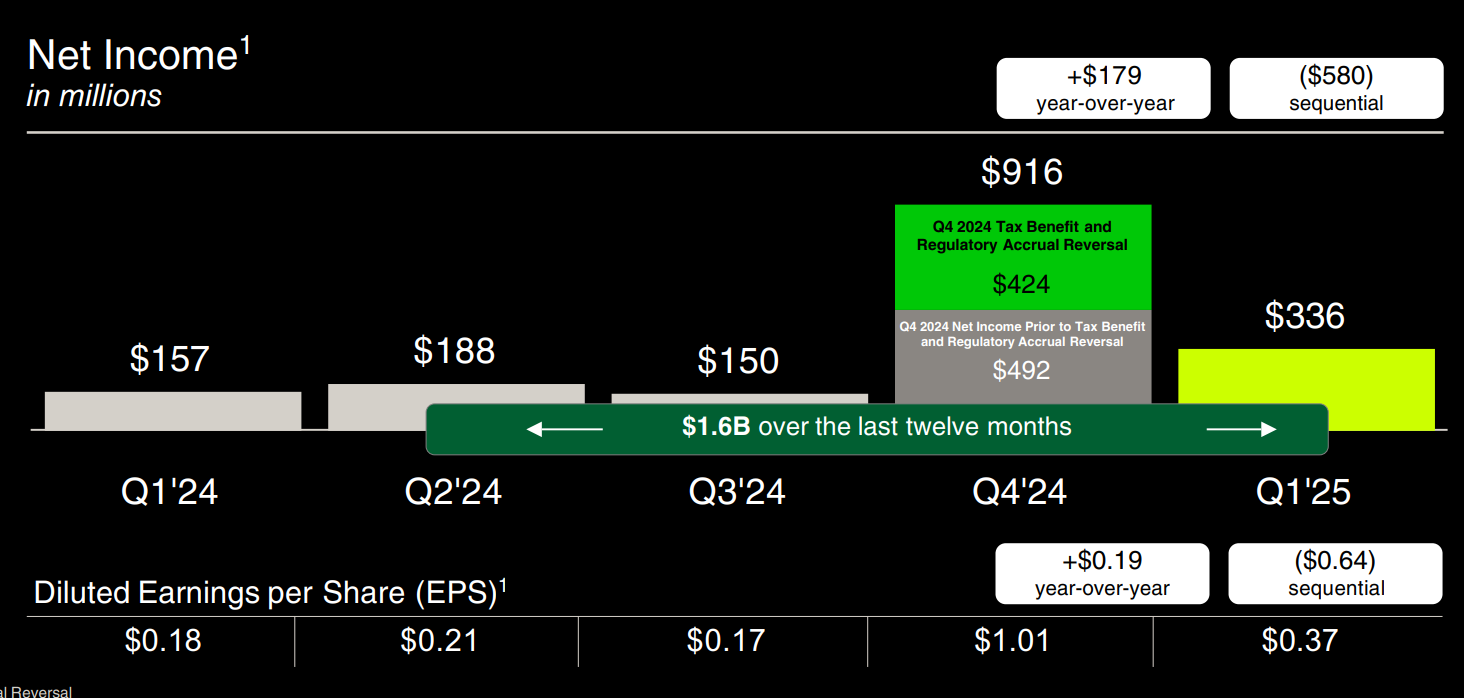

- 金融科技: Robinhood 是一家领先的金融科技公司,其 43% 的交易收入来自加密货币,在过去一年中,由于净收入同比增长 114%,价格上涨了 237%,并在过去一年中产生了 16 亿美元的净收入。

净收入上升,价格上升。

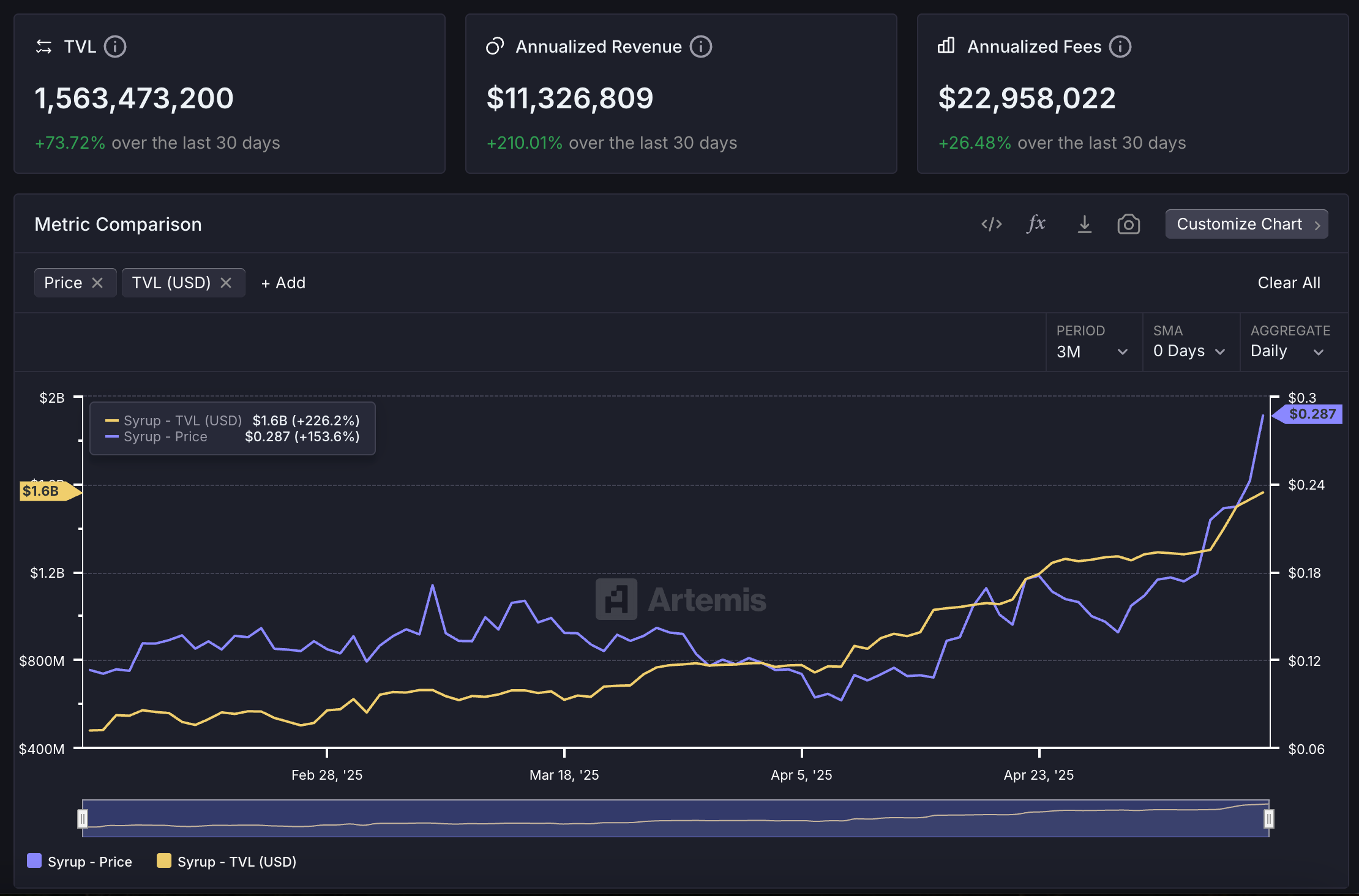

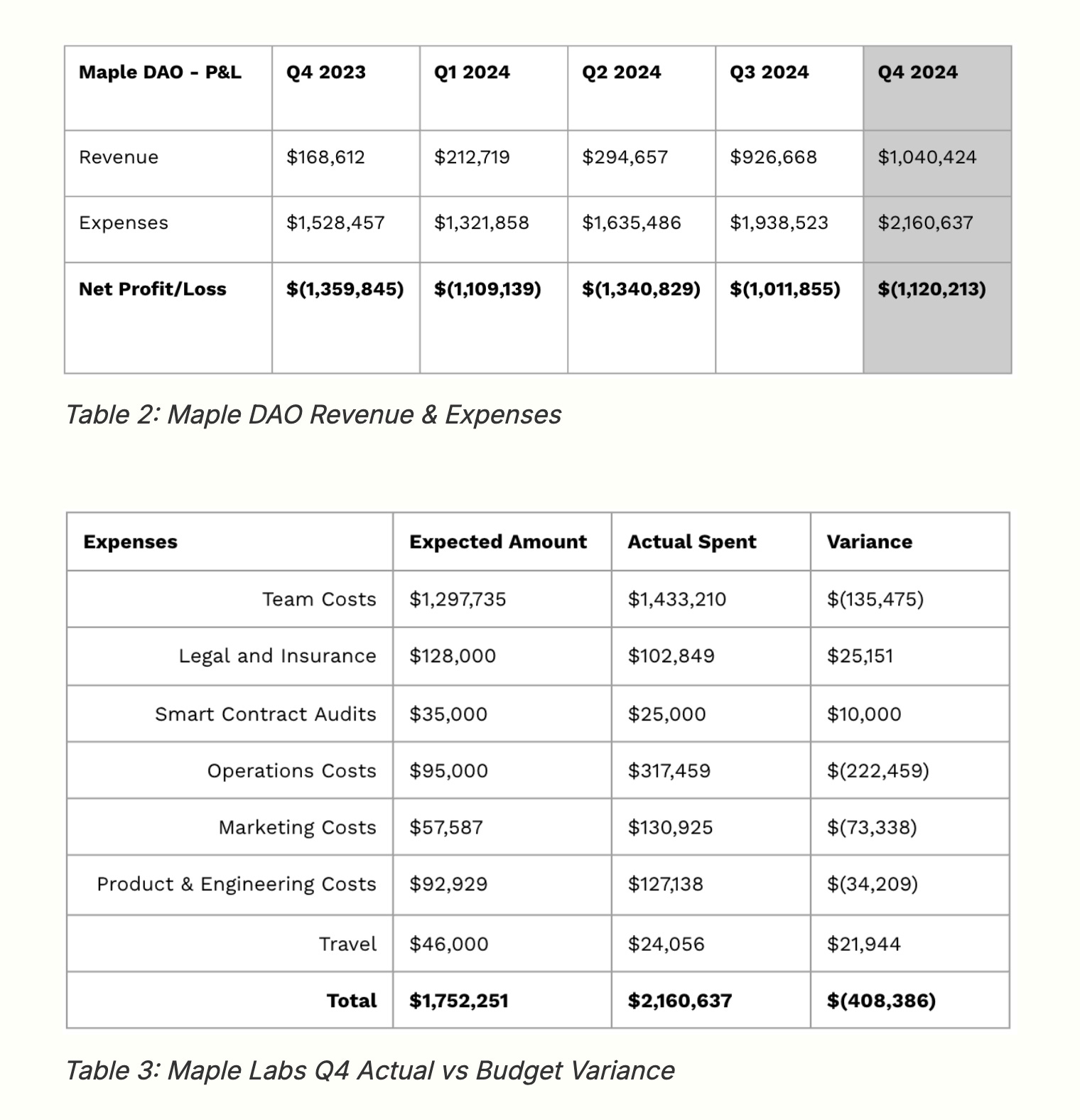

- DeFi: Maple 是一个机构借贷平台,允许经过验证的贷款人向做市商、流动性代币基金和交易公司提供贷款,并从超额抵押贷款中获得 5-9% 的收益率(阅读:比无抵押贷款安全得多),在过去 3 个月中,价格上涨了近 153%,而年化收入增长率上升了 210%,TVL 在此期间上升了 226%。收入和 TVL 上升,价格上升。

它终于来了,但市场开始根据收入和业务质量来评估 DeFi 协议。

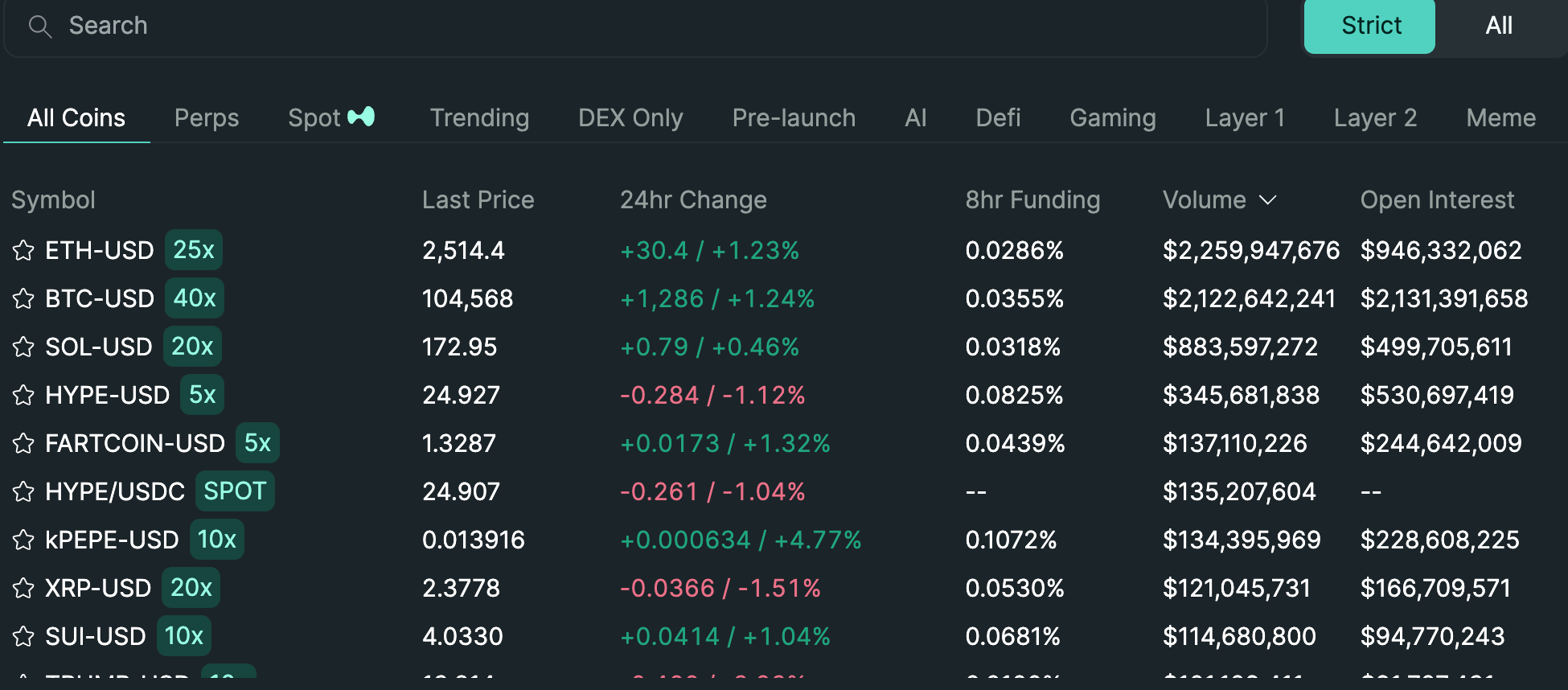

举例说明:Hyperliquid 既是一条链,但主要用作去中心化交易所,使任何人都可以交易永续合约(例如,你可以 40 倍 BTC-USDC)或现货交易(例如,购买 Hype 或 Fartcoin 或任何受支持的代币)。

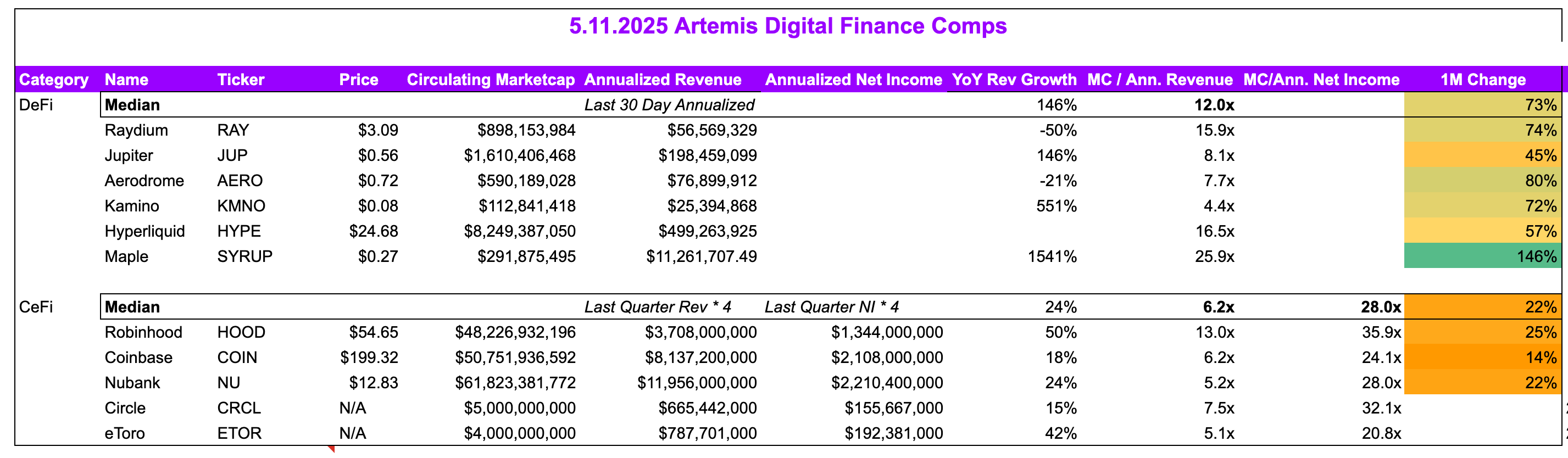

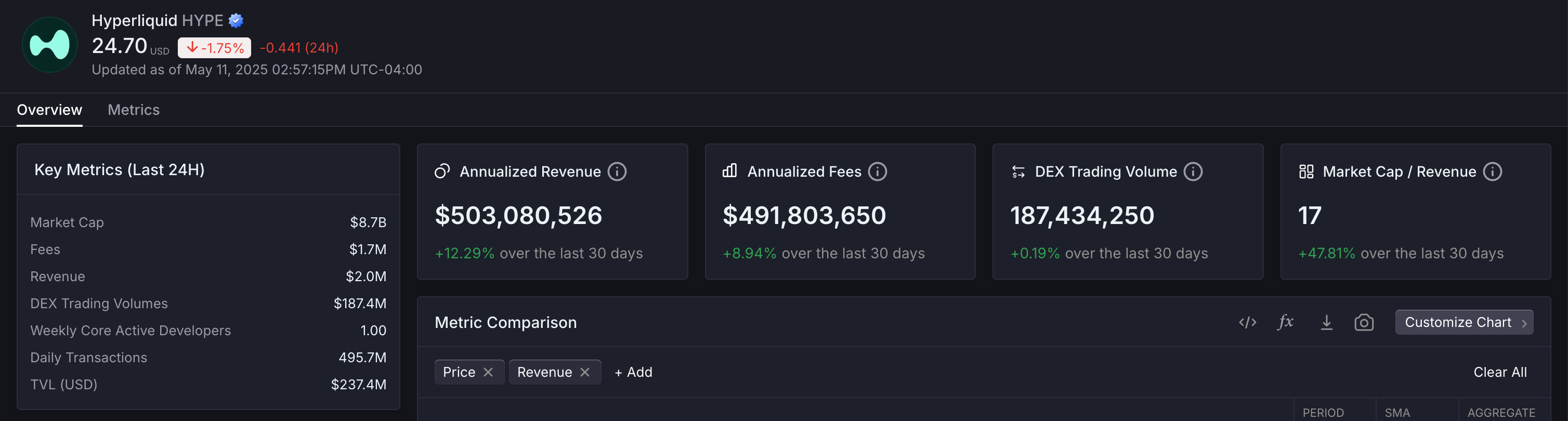

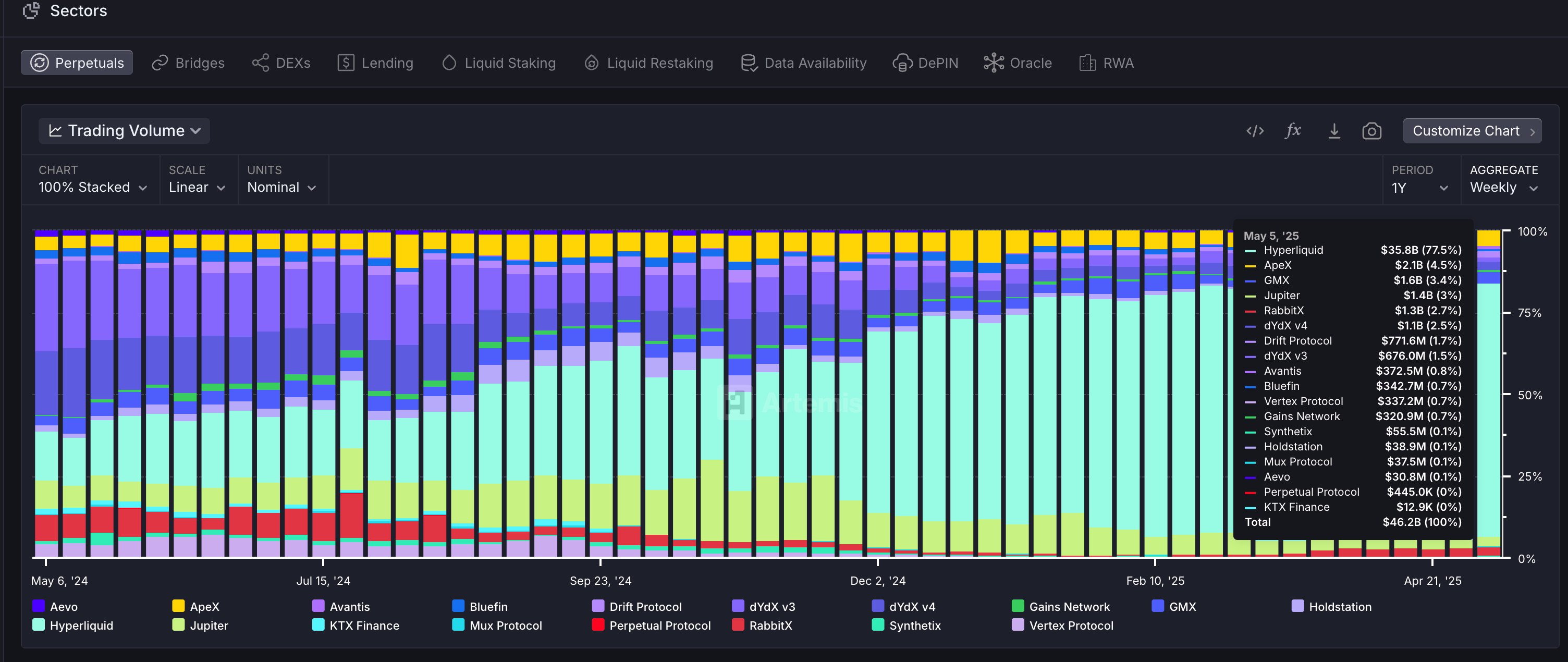

市场对 Hyperliquid 的估值很高,为 16.5 倍的流通市值/年化收入,高于中位数 12 倍(也高于 Robinhood 的 13 倍收入)。

这是因为 Hyperliquid:

- 产生了大量的收入,年化收入超过 5 亿美元(我们将其定义为交易费中用于Hyperliquid 援助基金 的百分比,然后该基金在公开市场上回购 $HYPE,从而使代币持有人受益)

- 是perp DEX交易量的市场领导者,约占市场份额的 ~80%,高于一年前的 15%,并继续保持市场份额,每月交易量接近 1900 亿美元(Robinhood 在 25 年 3 月份的股票 + 加密货币 + 期权合约 + 保证金交易量约为 1450 亿美元)

- 具有围绕 HypeEVM 构建的生态系统的优势

具有收入(价值累积到国库或通过回购或销毁)的 DeFi 协议的交易价格为 12 倍 MC/收入增长率,而金融科技公司的交易价格为 6.2 倍(我们使用 eToro 和 Circle 的 IPO 作为相关比较)。

需要注意的一些事项:

-

Deribit 以大约 9.7 倍 EV/收入的价格被 Coinbase 以 29 亿美元的价格收购——大约是 Coinbase 收入倍数的 50% 以上。

-

随着 Circle 和 eToro 上市,我们将看到更多 CeFi 高增长的可比公司。我们排除了 Paypal、Square、SoFi 和其他一些公司,以使我们的可比公司更接近高增长的金融科技公司。

-

对于 Circle 和 eToro 宣布的 IPO 估值目标,它们的交易价格为 20-32 倍的净收入,这与 Robinhood、Coinbase、Nubank 一致。

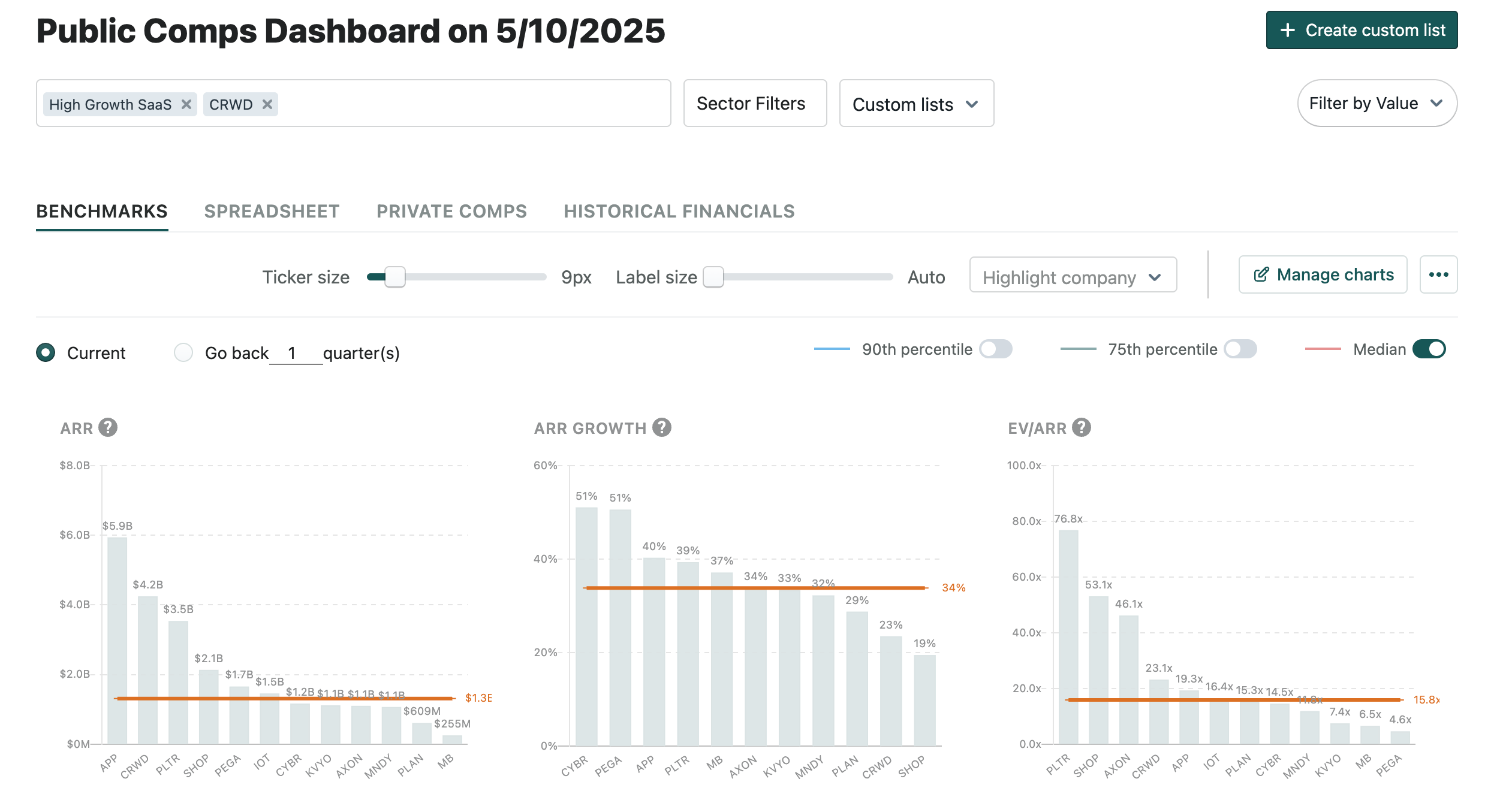

我的职业生涯始于软件分析师,研究 ARR、ARR 增长率、40% 法则和保留率、投资回收期等软件 KPI。公共市场的软件业务增长速度有所放缓(高增长 SaaS 约为 ~30%),AI 业务除外 —— 即 Coreweave 的收入为 19 亿美元,同比增长 736%。

对于 AI 业务,风险投资公司也在关注收入倍数来评估这些公司:

令人兴奋的是,对于 DeFi 和金融科技公司来说,越来越多的基本 KPI 是相同的:收入、毛利润 和 净收入,并且倍数正在趋同,彼此相差不远。

请继续关注,因为 Artemis 将激励措施和 OPEX 添加到我们的平台中,以便我们可以填写 DeFi 协议的收益和净收入部分,以便我们进行苹果与苹果的比较。

向 Maple 团队致敬,感谢他们在季度财务报告中披露了 OPEX——我们希望更多的协议团队开始这样做。

2. 市场更新

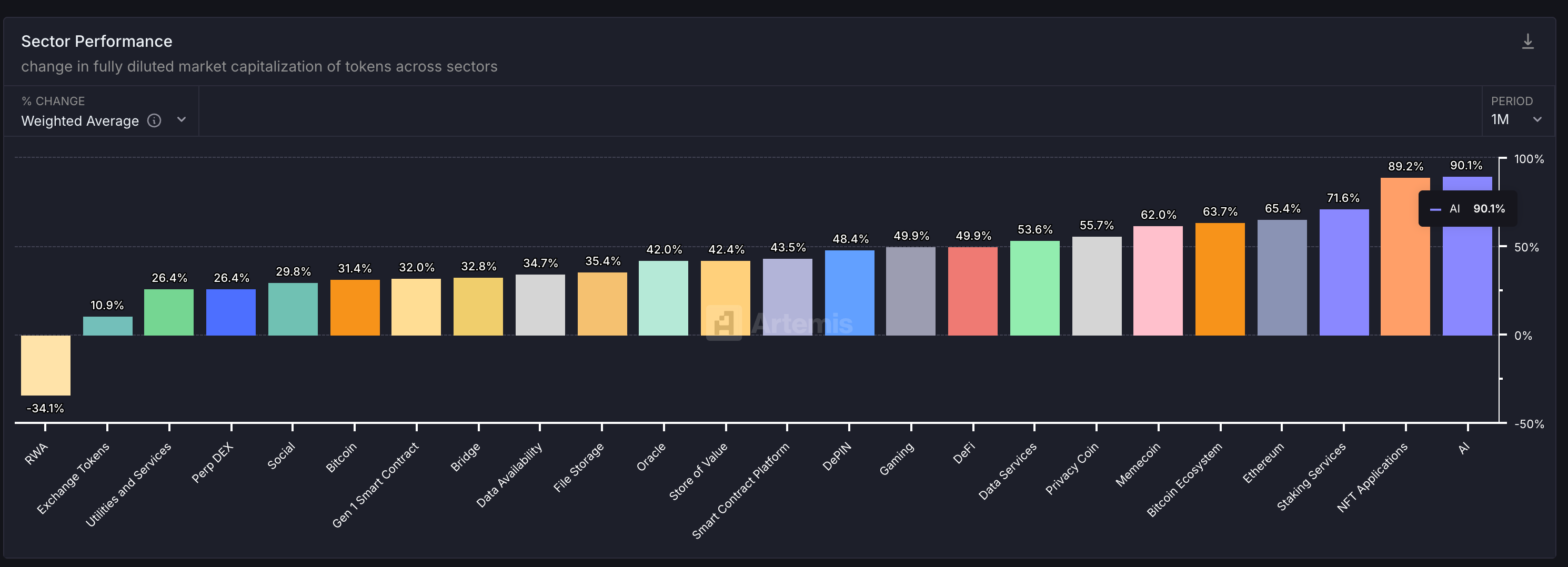

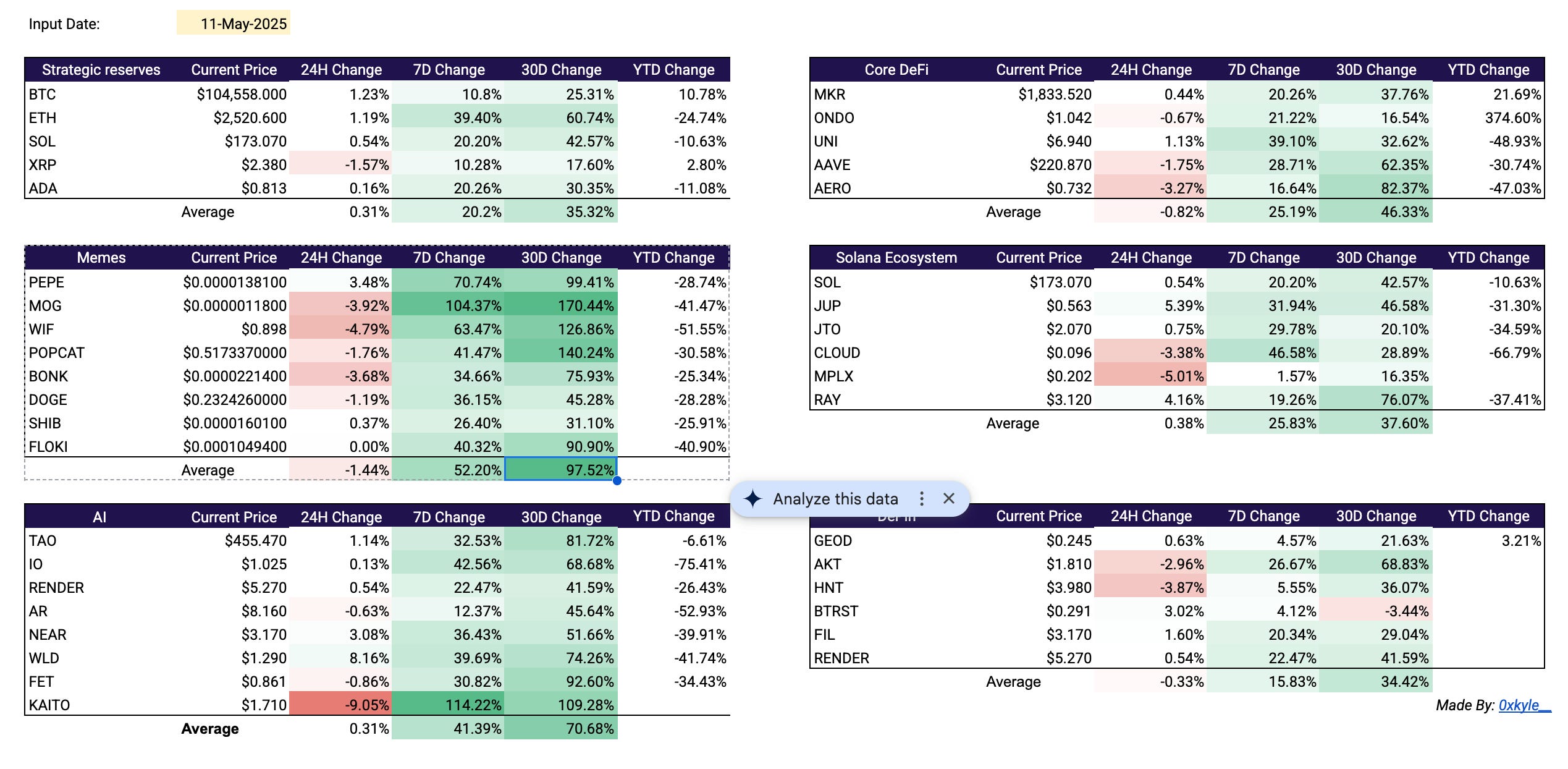

市场在上个月大幅上涨,AI 和 NFT 应用程序(这让我感到惊讶)的表现优于其他应用程序,约为 ~90%。

Worldcoin、Bittensor、Render、Virtuals、Katio 等 AI 代币表现非常出色,其中 Virtuals 使用户能够启动 AI 代理,在过去 30 天内上涨了 265%。

虽然年初至今有所下跌,但 Memecoin 表现良好,在过去 30 天内上涨了近 100%。

CT 上围绕 ETH 的回调有很多讨论,我认为 Lido / Flashbots 的 Hasu 在关于以太坊的情绪、基本面和价格如何变化的帖子上写得很好。

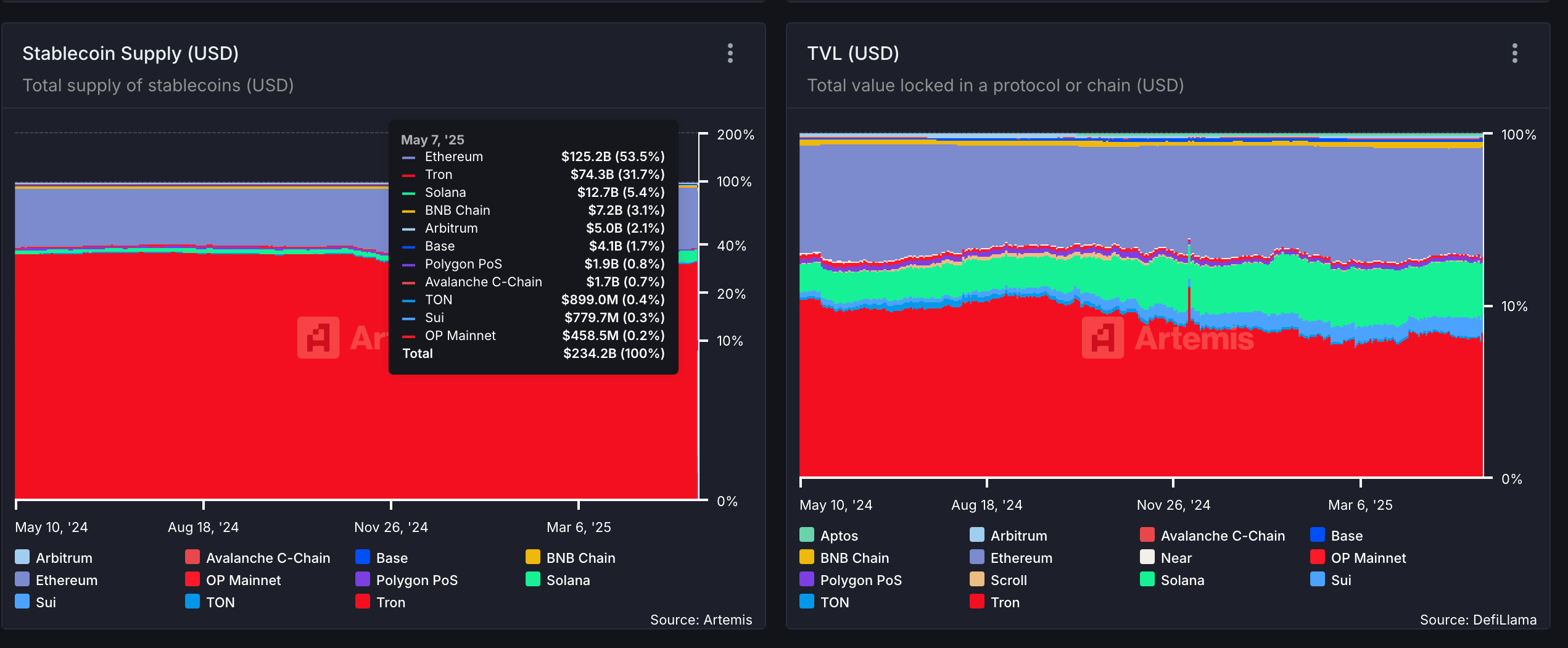

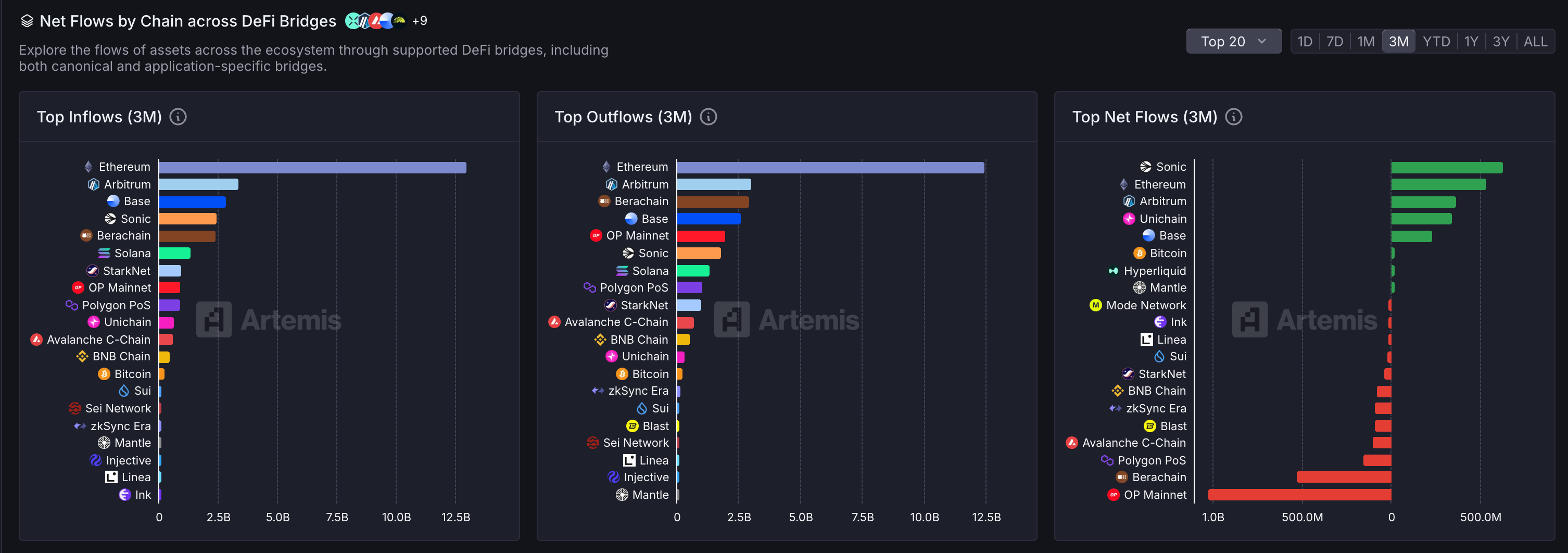

值得指出的是,以太坊仍然是大多数资金所在地——稳定币供应量排名第二,TVL 排名第一,最近净流入量排名第二。毫不奇怪,以太坊仍然是市值排名第二。

贝莱德与 SEC 会面讨论将其纳入 ETP 也是以太坊朝着正确方向迈出的重要一步。

3. 稳定币更新

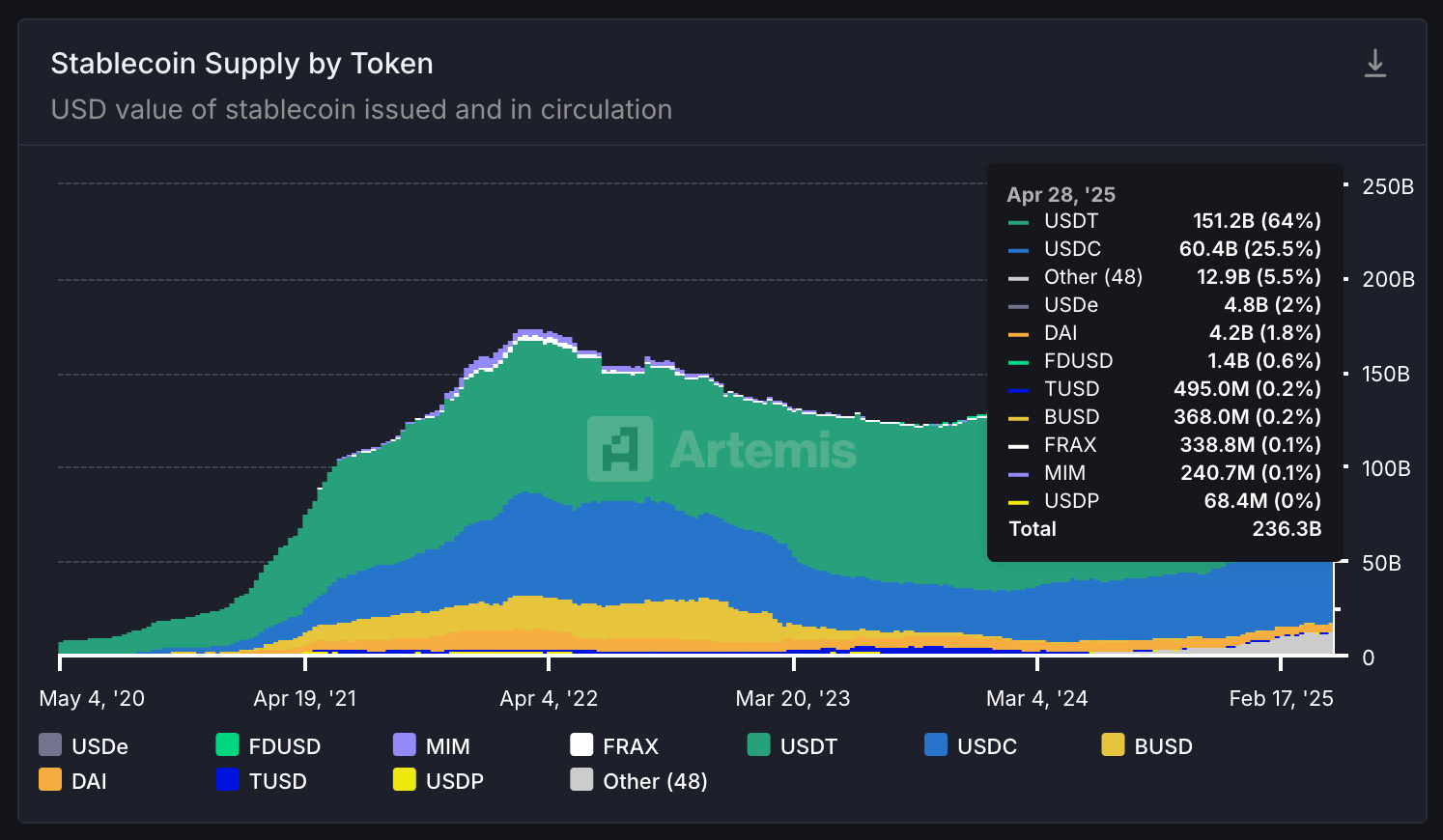

稳定币供应量为 2360 亿美元,同比增长 47%。渣打银行 估计供应量将达到约 2 万亿美元,几乎是今天供应量的 10 倍。

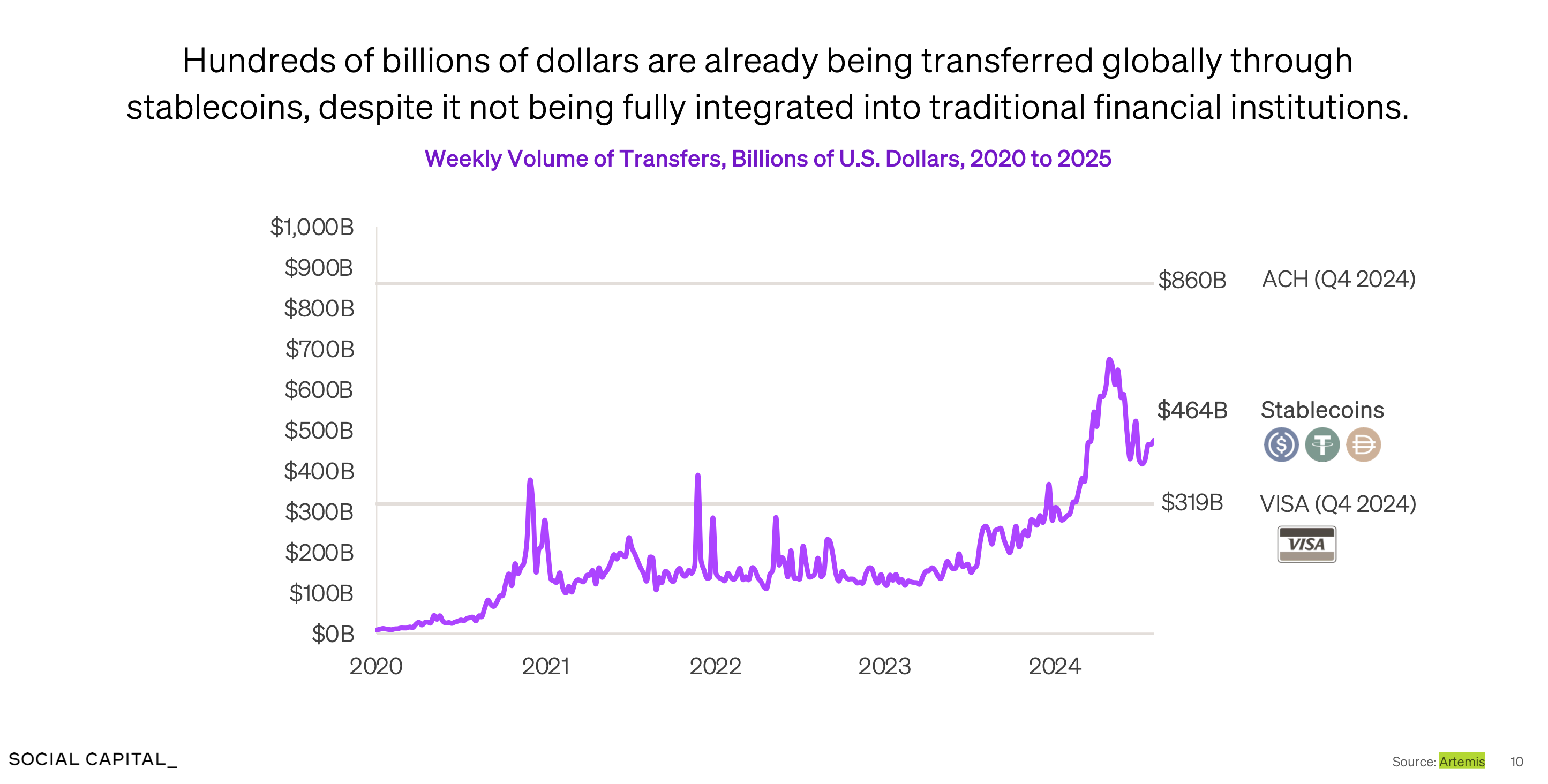

Chamath 正在撰写关于稳定币的文章,并引用 Artemis 的数据表明稳定币的转移量正在接近 ACH 的量。

稳定币已成为共识,并且是金融科技公司转移资金的重要组成部分。

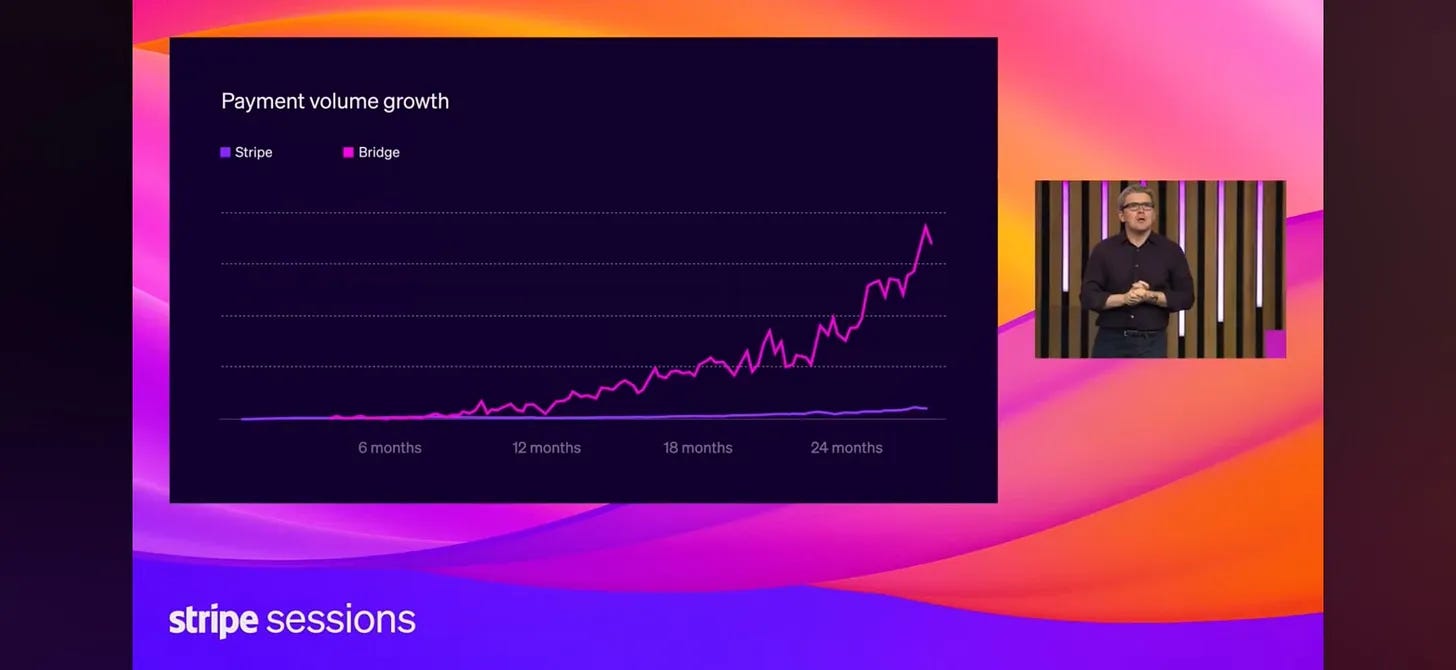

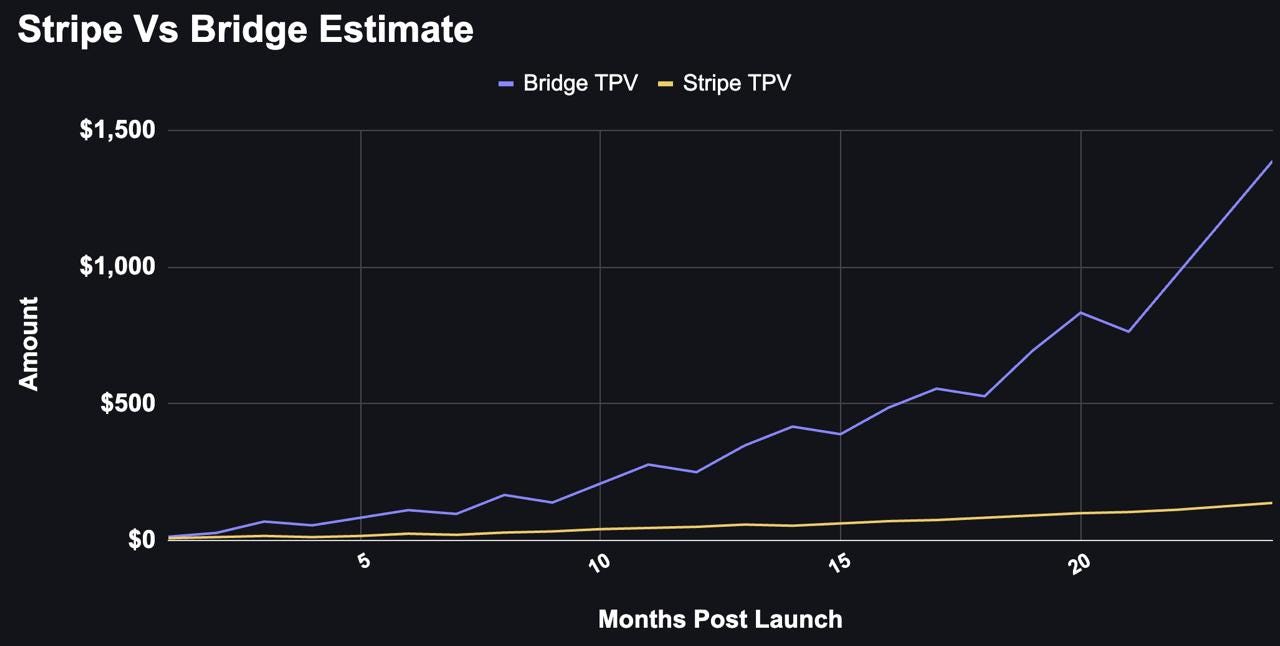

Stripe Sessions 的 John Collison 指出了 Bridge 在其前 24 个月中的增长与 Stripes 的增长相比。

我们估计 Bridge 每月的 TPV 为 15 亿美元。 按照 20-30 个基点的抽成率,净收入增长率为 3600 万美元到 5400 万美元,按照 11 亿美元的收购价值计算,是当前收入增长率的 20-30 倍,这似乎非常合理。

Stripe 推出带有稳定币的金融账户,Meta 探索使用稳定币向创作者支付报酬,Ramp 推出稳定币支持的卡,甚至尽管参议院未能通过 GENIUS 法案,该法案将提供明确的稳定币监管

值得记住的是,稳定币对这些金融科技公司很重要的原因是,当 Stripe 不可避免地上市时,Bridge 将如何为 Stripe 增加收入和收益。

Founders Fund 的 Bridget 有一个很棒的观点,即 Stripe 的 TPV 为 1.4 万亿美元/年,但通过 Bridge 使 Stripe 能够为更多的跨境支付提供服务,这是一个 120 万亿美元/年的市场。

有趣的是,Stripe 可以提高其抽成率和交易量,因为稳定币促进了商家、消费者跨境资金流的转移,并且有可能通过 商家持有 USDB 实现账户余额的货币化,后者购买并持有贝莱德的短期货币市场基金。

我们期待观察稳定币的增长如何推动股票和代币业务的发展,以及它们最终如何影响收入和收益/自由现金流/净收入。

干杯,

Jon

本内容的作者以及 Artemis Analytics 的关联公司可能对所提及的协议或代币具有经济利益。这不构成投资建议或购买、出售或持有任何资产的建议。所提供的信息仅用于教育目的,不应依赖于财务、法律或税务决策。读者在做出任何财务选择之前应评估自己的情况。所表达的观点可能会更改,恕不另行通知,并且 Artemis Analytics 不对因使用本内容而造成的任何损失负责。

- 原文链接: research.artemis.xyz/p/a...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- Pendle 发布 2026年战略展望 116 浏览

- 面向初创企业的链上资金管理新银行——实用精简版 101 浏览

- 2026 年智能合约审计的实际成本 157 浏览

- Zyfai - 一个代理收益层 138 浏览

- MiCA与DeFi:去中心化协议需知事项 169 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 227 浏览

- DeFi 介绍 - CoW DAO 273 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 326 浏览

- 从 DeFi 到 NeoFi :下一个篇章 304 浏览

- 我对当前预测市场的状态感到担忧 318 浏览

- 你的DeFi协议需要吸引机构注意力的5个架构转变 492 浏览

- 形式化验证介绍 48 浏览