支付的未来?发行还是不发行央行数字货币这是个问题

- billatnapier

- 发布于 2025-06-13 09:09

- 阅读 2012

本文探讨了央行数字货币(CBDC)的未来,以英国的数字英镑和中国的数字人民币(e-CNY)为例,分析了CBDC的优势、劣势以及在实际应用中面临的挑战,例如隐私保护、网络安全、用户采用率和技术可行性。同时讨论了CBDC在跨境支付、离线支付和可编程性方面的潜力。

支付的未来?CBDC,还是不要 CBDC。问题就在这

在开始之前,让我先声明一件事……数字货币不是加密货币——它是法定货币的等价物,但以数字形式存在。在阅读本文的其余部分之前,你需要理解这个概念。它也不是稳定币或Hook货币。基本上,这一切都依赖于中央银行几个世纪以来在其法定货币中建立的信任,并将其转化为数字钱包(而不是基于纸张的方法)。

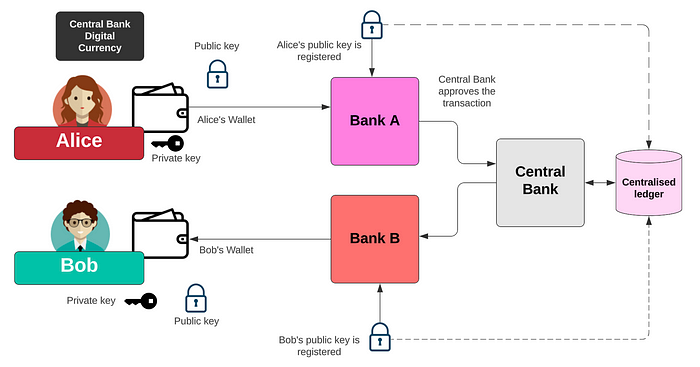

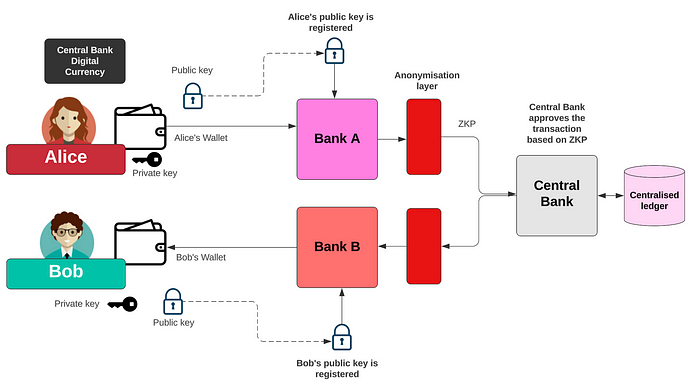

对于稳定币,我们拥有一种加密货币,其中(希望)有足够的储备来偿还所有人,而中央银行承诺向持有人支付法定货币(并希望有足够的储备来支付)。CBDC 所发生的一切是,我们现在以数字形式拥有它,而不是转移纸币(无论是物理上还是电子上),并且公钥加密确认了交易。在下文中,Alice 将资金转移给 Bob,并用她的私钥签署交易,然后用她的公钥进行验证。中央银行和 Alice 的银行将存储她的公钥。最后,中央银行将批准或不批准该交易:

向数字英镑的转变?

所以,我今天在大英银行讨论了英国英镑可能转向数字法定货币的问题:

数字法定货币的醒目名称是 CBDC(中央银行数字货币),它不是加密货币,也不是稳定币。本质上,它是以数字形式提供的纸币。然后,这种货币由中央银行而不是商业银行发行。

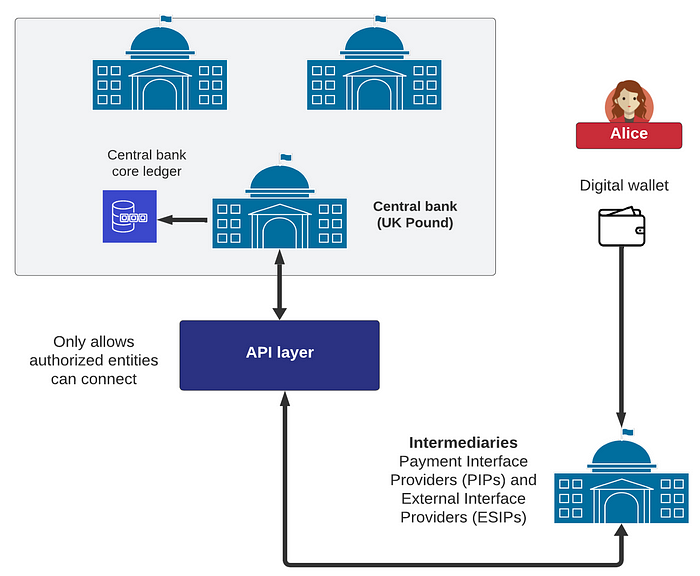

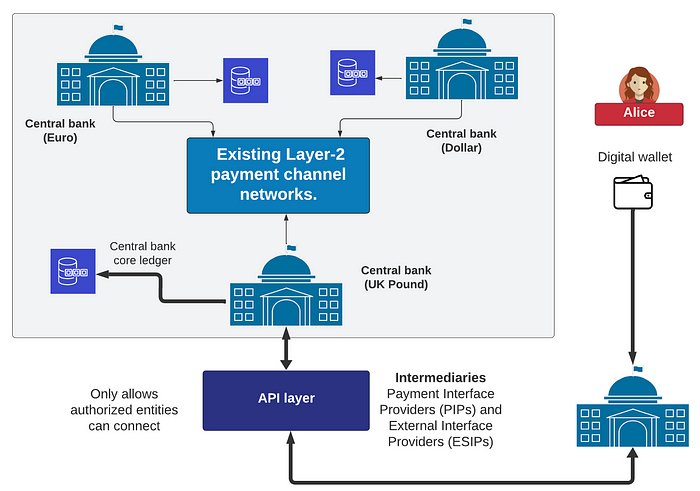

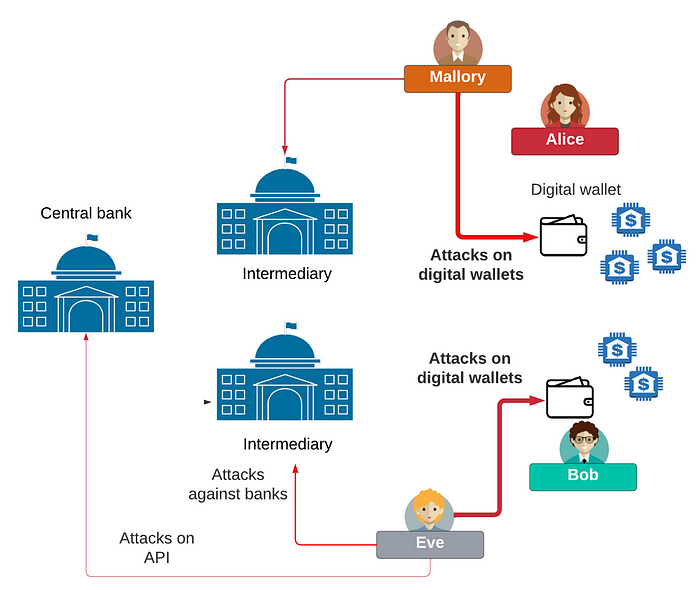

总的来说,我们有两种模式:零售模式(公民和企业可以用它来进行交易)和批发模式(金融机构可以用它作为储备)。在大多数情况下,在零售模式下,中央银行发行数字法定货币并进行集中管理。有了这个,Alice 将在她的银行(称为支付接口提供商)拥有一个数字钱包,然后该钱包连接到中央银行的 API 层,中央银行将授权或不授权该交易:

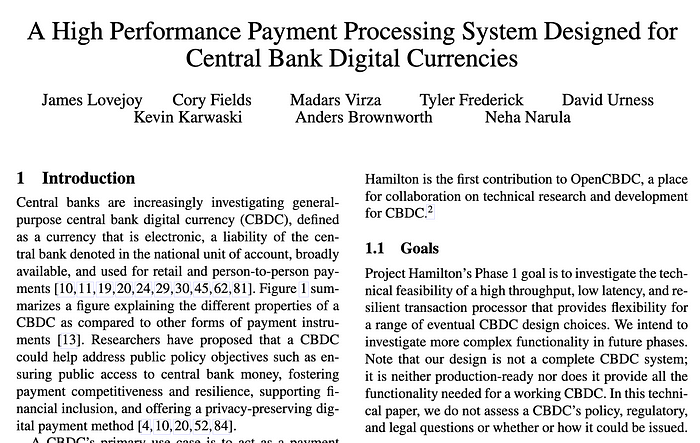

在许多情况下,CBDC 不会使用分布式账本技术 (DLT),尽管存在几种包含这些技术的模型,例如 OpenCBDC [1]:

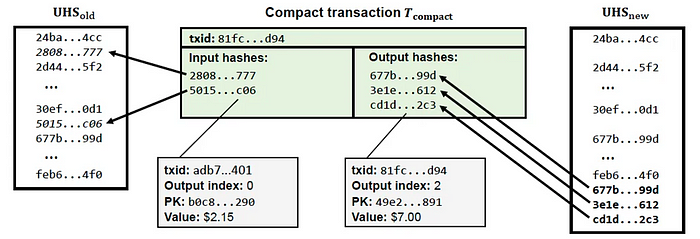

对于许多人来说,对 CBDC 的最大担忧是政府可以追踪其公民和企业的交易。OpenCBDC 的方法是使用 UHS(未花费资金哈希集),这是一个零知识证明(ZKP),用于表明客户有足够的数字法定货币来支付某些东西:

但是,如果没有这些 ZKP,中央银行将能够监控公民进行的交易(并可能阻止它们)。这样做的许多原因通常与防范欺诈有关,并且银行必须运行 AML(反洗钱)和 KYC(了解你的客户)。在 CBDC 中,如果没有隐私感知方法,我们可以将检查从银行转移到中央银行。

在更注重隐私的基础设施中,银行将为交易创建零知识证明,中央银行然后批准或不批准该交易:

中国的 CBDC

CBDC 最有趣的实施之一是在中国,它部署了 E-CNY——数字人民币。它也被称为人民币(RMB),在普通话中意为“人民的货币”[2]。总的来说,它由中国人民银行(PBoC)——中国中央银行发行。为了保持对其货币的控制,中国政府于 2017 年禁止了加密货币交易所,并于 2021 年禁止了交易。大约在 2020 年,中国人民银行创建了一种数字货币(e-CNY),它与人民币Hook。

其中一项关键试点涉及苏州市,公共部门雇员使用数字货币领取工资。作为一个起点,2021 年 1 月,中国人民银行向 10 万人赠送了 200 元人民币(30 美元)(并通过彩票系统选出),并要求他们花掉它。那些赢得彩票的人也获得了 e-CNY 的奖金,并且可以在数千家商店中使用它。该试验的另一个关键特征是使用离线支付,其中 e-CNY 可以通过简单地将智能手机彼此靠近或扫描二维码来转移。

图 [ 这里]

总的来说,不需要互联网连接,因此,测试了离线支付系统。该试验使用了华为技术有限公司和维沃通信技术有限公司提供的数字钱包。该测试涉及与中国四大国有银行(中国农业银行、中国银行、中国建设银行和中国工商银行)以及中国最大的电信公司(中国电信、中国移动和中国联通)的集成。总的来说,用户不需要在主要银行开设账户。

目前,它仅在 29 个试点地区可用,并且无法在这些地区之外访问(并且会监控智能手机的 GPS 位置)。e-CNY 的推出已成功创建了大约 200 万个钱包,另有 70 万家商家接受它。在北京 2022 年冬季奥运会上,它实际上是三种被接受的支付货币之一。

中国实际上是世界上对数字支付最敏感的国家之一,所有支付中有 93% 是数字支付。到 2027 年,中国的现金交易额可能会降至总交易额的 3% 左右。对于公民参与,e-CNY 通常难以获得采用,主要是因为支付宝和微信非常受欢迎。商家在支付宝和微信上支付的实际费用仅为 0.55% 左右,而信用卡可能会收取高达交易价值 3.5% 的费用。一个重要的发展是,支付宝和微信的存款已从商业银行转移到中央银行。也许这是因为存款更能抵抗银行挤兑。

离线支付,为没有银行账户的人提供银行服务

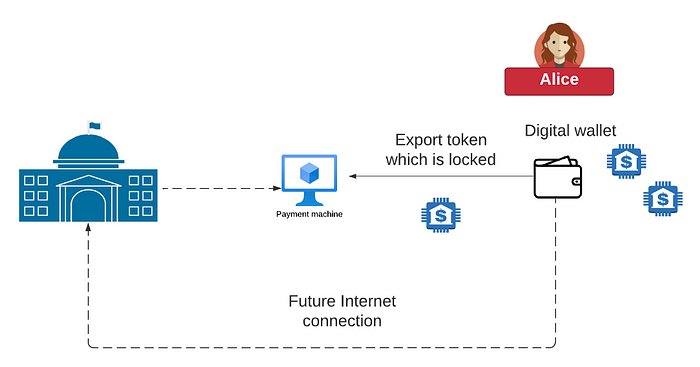

推进 e-CNY 的核心目标之一是帮助“农村贫困人口”——以及没有银行账户的人——有更多机会进行数字交易。总的来说,据认为可能有大约 7 亿中国公民没有智能手机或无法访问互联网。为此,开发了一种 e-CNY 硬卡钱包,允许在不需要智能手机或互联网连接的情况下进行支付 [ 这里]:

在第一组试验中,卡片右上角的一个小屏幕显示了剩余的 e-CNY 金额。

在数字英镑的可能模式中,中央银行与交易方(Bob 和 Alice)之间存在互动。在某些情况下,可能没有互联网连接,因此,需要进行离线交易。这种类型的交易可能需要在硬件支付设备上设置一个秘密飞地,以防止交易被篡改。

银行基础设施

有一种双层架构,中国人民银行向大型商业银行发行货币,然后他们将其分配给较小的银行。银行的客户然后可以创建一个数字钱包并进行点对点支付(通常使用商家创建的二维码)。到 2023 年,大约有 1000 万商家接受 e-CNY,但普及率相当低,在 2023 年,它仅占流通中所有货币的 0.16% 左右。在数字货币的最初四年中,大约有 1 万亿美元的交易,只有不到五分之一的人口使用它。如果我们将此与支付宝和微信进行比较,它们一年的交易额约为 700 亿美元。

为了加快 e-CNY 的普及,中国人民银行不收取结算交易的费用,并且不向客户收取费用(但可能会向机构收取)。中国人民银行现在还在调查数字货币是否会支付利息(因为目前不收取利息)。因此,由于数字货币不收取利息,因此客户几乎没有动力将资金保存在他们的钱包中。

跨境支付和智能合约

e-CNY 的一个核心用例似乎是用于跨境企业对企业交易和银行结算,这得到了 M-Bridge 项目的支持,该项目用于批发 CBDC 与其他中央银行对接。这具有避免法定货币兑换的优势,特别是避免美元兑换。

可编程性

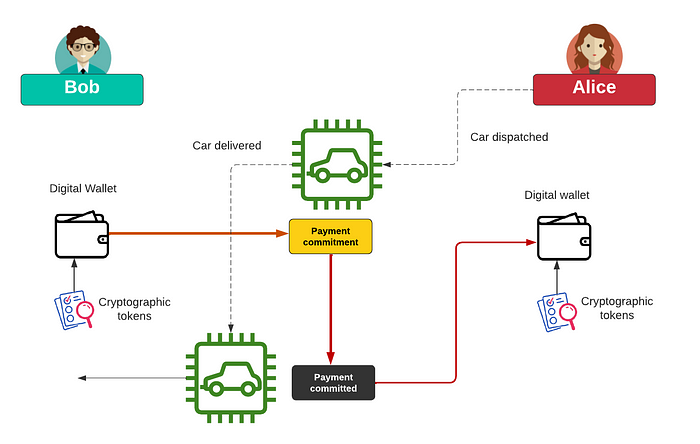

大多数当前模型必须具有交易的完整状态转换才能进行交易(以避免双重支付)。在合约实施中,可能存在中间状态,允许数字英镑以等待事件的中间状态存在。例如,Bob 可能会承诺向 Alice 支付一辆新车的费用,但除非 Bob 承诺支付资金,否则她不会同意运送该车。一旦她运送了该车,资金将一直处于待定状态,直到 Bob 确认收到该车。因此,与交易相关的此智能合约需要存储中间状态的状态,并且在没有 Bob 的数字收据证明之前,不会将资金释放给 Alice(图 6)。

图:可编程性

隐私,什么隐私?

对于隐私,中央银行基础设施中包含了一个公民标识符,银行需要一个 SIM 卡链接的标识符。虽然最初试验了分布式账本 (DLT),但中央银行现在运行一个中心化账本。中心化账本的源代码也是私有的,不可供审查。中央银行也很可能知道每个钱包中有多少数字货币,甚至可以在它们之间转移资金。总体方法似乎是“小额交易的匿名性和大额交易的可追溯性”。

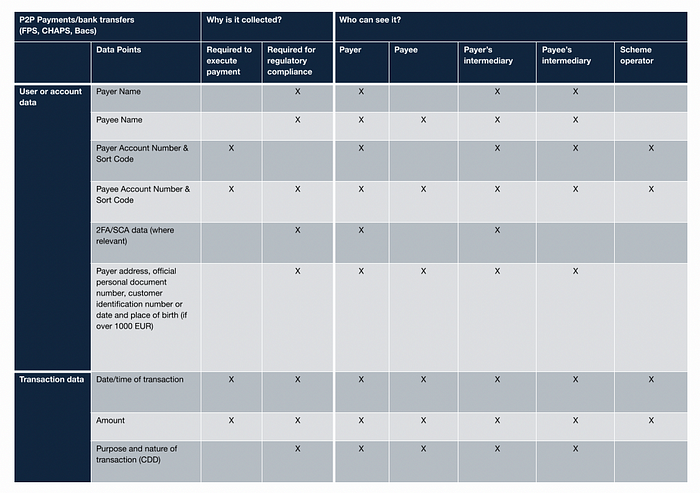

目前,P2P 交易透露的数据是:

参考:[ 这里]

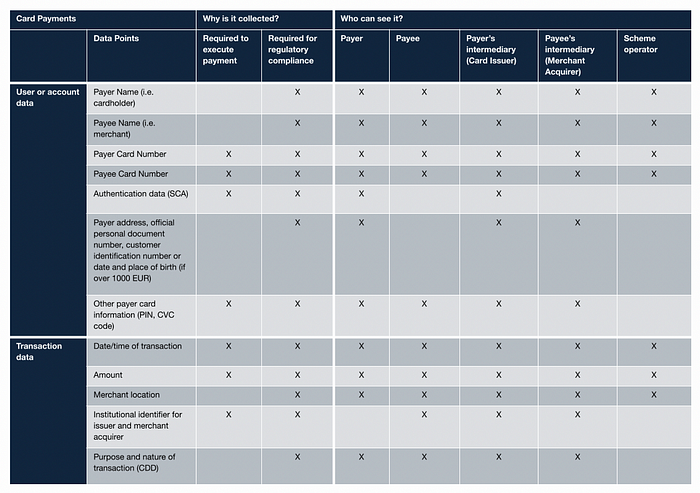

对于零售交易:

参考:[ 这里]

麻省理工学院的一篇论文 [ 这里] 概述了一种使用数字证书来识别有效客户的方法。此证书可用于每笔交易,这将使客户匿名。然后,每当进行交易时,就可以向 PIP 证明此证书的某些部分。这可能与“我是这家银行的客户”或“我已年满 21 岁”有关。

我们还可以有需要真实身份的特殊情况。有了这个,可以设置托管 ID,Alice 可以使用审计员的公钥进行加密。在调查中,可以追溯到审计,然后审计员将透露 Alice 的身份。这方面的网络安全是将这些公钥身份存储在中心化数据库中,从而冒着审计员与其客户之间连接的数据泄露的风险。

拒绝服务攻击

在 Bob 和 Alice 拥有其私钥的模型中,支付不收取任何费用。这意味着支持支付交易没有任何成本,这意味着它可能容易受到针对基础设施的拒绝服务攻击,因为它不会花费任何成本来向系统发送有效和无效的交易。可能的缓解措施是速率限制,以及在另一笔交易中花费资金之前强制执行冷却期。除此之外,可能还存在工作量证明交易(例如,为每笔交易计算给定复杂度的哈希值),或对给定交易量收取费用。

抗量子性

现有的公钥加密方法——例如 ECC 和 RSA——面临着量子计算机的风险。我们创建的基础设施必须能够抵御针对交易的中期攻击。目前,NIST 已定义 Dilithium、FALCON 和 SPHINCS+ 是数字签名的首选解决方案,应取代 RSA 和 ECDSA 签名。对于密钥交换,建议使用 Kyber 作为 ECDH 的替代方案。任何数字货币都很可能会支持这些方法,以及现有的公钥方法——但会及时迁移到后量子稳健方法。

结论

那么,会有数字英镑吗?好吧,我们将不得不拭目以待。也许 Visa 和 Mastercard 向商家收取的费用太高了,而数字英镑的兴起可能是降低这些费用的一种方式。可以肯定的是,支付的未来不是现金——而是数字!

从中国的试验和推广中得出的主要结论:

- 中国正在大力推广其 CBDC(e-CNY),但公民仍然喜欢支付宝和微信(它们向商家收取的交易费用远低于 Visa 和 Mastercard)。

- 中国比英国更像一个无现金社会,并且对数字支付的认知度更高(QR 码支付很常见)。

- 在为“没有银行账户的人”和没有互联网连接的人进行离线支付方面的有趣试验。

- 中国希望保持对其货币的控制(并且已经禁止了加密货币),这可能是英格兰银行数字英镑 CBDC 的主要用例之一(以及刺激创新)。

- 批发市场、银行储备和银行间转账(不涉及美元)可能是目前的核心用例。中国可能希望增加其在这些领域的主导地位。

缺点是:

- 很可能会使用中心化账本,而不是分布式账本。

- 失去隐私,中央银行可能会看到钱包,这与可以应用于中央账本交易的零知识证明 (ZKP) 不同。

- 数字钱包不支付利息。

- 不向公民交易收取费用——银行会说,“我们能从中得到什么?”。

- 使用智能合约对数字货币进行编程似乎还有很长的路要走。

- API 集成的网络安全方面以及中央账本的开放性存在许多担忧。

为了提高隐私:

- 使用匿名化层将公民和交易详细信息转换为零知识证明。

- 使用同态加密来检查和匹配人员详细信息。

- 使用公民的托管 ID 和/或数字证书来证明交易权。

参考文献

[1] Lovejoy, J., Fields, C., Virza, M., Frederick, T., Urness, D., Karwaski, K., … & Narula, N. (2022). A high performance payment processing system designed for central bank digital currencies. Cryptology ePrint Archive.

[2] Chin, G. T. (2025). China’s ‘digital renminbi’(e-CNY) as financial inclusion: the global frontier of central bank digital currency. Global Public Policy and Governance, 5(1), 63–81.

- 原文链接: billatnapier.medium.com/...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- zkMesh:2026年1月回顾 449 浏览

- Vitalik: 2026年我对使用的软件做了两个重大改变 565 浏览

- 基于密码学的安全联邦学习 567 浏览

- 扳手攻击:发生与预防 560 浏览

- 在浏览器中生成零知识证明, 今天就可以 661 浏览

- ZK Mesh:2025年12月回顾 727 浏览

- 稳定币 vs 央行数字货币:谁将在2026年的数字货币竞赛中胜出? 942 浏览

- 什么是 XRP?综合评述 838 浏览

- 常见的糟糕 OpSec 实践 742 浏览

- 弥合差距:加密货币如何扩大美国金融服务不足人群的金融服务获取途径 743 浏览

- 隐私宣言 1200 浏览

- ZK Mesh:2025年10月回顾 1051 浏览