How to DeFi入门篇

第5章:去中心化稳定币

- CoinGecko

- 发布于 2025-11-01 13:22

- 阅读 1596

加密货币的价格极度波动。为了缓解这种波动性,创建了与美元等其他稳定资产锚定的稳定币。稳定币帮助用户对冲这种价格波动,并提供可靠的交换媒介。稳定币已经迅速发展成为 DeFi 的一个重要组成部分,对这个模块化生态系统至关重要。

目前有 49 种稳定币在 CoinGecko 上列出。排名前五的稳定币的总市值超过 598 亿美元。

排名前五的加密货币稳定币(2021 年 4 月 1 日)

排名 | 币种 | 市值(十亿美元) 1 | Tether (USDT) | 40.8 2 | USD Coin (USDC) | 10.8 3 | Binance USD (BUSD) | 3.5 4 | DAI (TUSD) | 3.0 5 | TerraUSD (USDT) | 1.6

来源:CoinGecko.com

译者更新(2025年底): 稳定币市场已发生很大变化。截至2025年,稳定币总市值已超过2000亿美元。特别需要注意的是,TerraUSD (UST) 已于2022年5月崩盘,导致数百亿美元损失,成为加密货币历史上最大的稳定币失败案例之一。目前市场主要由USDT、USDC、USDe、DAI、PYUSD等稳定币主导。 USDe(Ethena USD),由 Ethena 协议推出,和其他稳定币不同,它采用 delta-neutral(delta 中性)对冲策略,通过质押的以太坊(stETH)作为抵押品,并在衍生品市场开设相应的空头头寸来维持稳定性。这种机制使 USDe 能够在不依赖传统银行系统的情况下保持与美元的锚定,同时还能为持有者提供收益(通过质押收益和资金费率)。USDe 的市值在2024年快速增长,成为DeFi领域最重要的创新之一。值得注意的是,USDe 的机制与算法稳定币不同,它有实际的抵押品支持,但也引入了衍生品对冲策略的相关风险。

在本章中,我们将研究与美元锚定的稳定币。并非所有稳定币都是相同的,因为它们采用不同的机制来保持与美元的锚定。稳定币有三种类型——法币抵押、加密货币抵押和算法稳定币。大多数稳定币使用法币抵押系统来维持其与美元的锚定。

为了简单起见,我们将两种美元稳定币,Tether (USDT) 和 Dai (DAI),以展示它们在锚定管理方面的差异。我们不会在本书中介绍算法稳定币,这是一种较新的 DeFi 创新。如果你有兴趣了解更多关于算法稳定币的信息,你可以参考我们的 How to DeFi 进阶篇 书籍。

Tether (USDT) 通过保持每个铸造的 Tether 代币 1 美元的储备金,将其价值与 1 美元锚定。虽然 Tether 是最大且最广泛使用的美元稳定币,2021 年 3 月的日均交易量约为 1130 亿美元,但 Tether 的储备金保存在监管很少的金融机构中,因此用户必须信任 Tether 作为一个实体,才能实际拥有他们声称的储备金额。因此,Tether 是一种中心化的、法币抵押的稳定币。

备注(2025年更新): USDT的日均交易量已大幅增长,目前已超过千亿美元级别。Tether公司在2021-2024年间多次发布储备金审计报告,并受到美国监管机构的持续审查。尽管透明度有所提高,但关于其储备金组成的争议仍然存在。

另一方面,DAI (DAI) 使用以太坊 (ETH) 等加密货币进行抵押。其价值通过去中心化自治组织和智能合约投票决定的协议与 1 美元锚定。在任何给定的时间,用户都可以轻松验证用于生成 DAI 的抵押品是否存在。因此,DAI 是一种去中心化的、加密货币抵押的稳定币。

根据排名前五的稳定币的市值,Tether 在稳定币市场中占据主导地位,约占市场份额的 68%。虽然 DAI 的市场份额仅为 5% 左右,但其交易量的增长速度要快得多。在 2021 年第一季度,DAI 的交易量相对于 Tether 95% 的增长率增长了 158% 以上。

DAI 是 DeFi 生态系统中使用最广泛的本地稳定币。它是 DeFi 交易、借贷等领域首选的美元稳定币之一。为了进一步了解 DAI,我们将向你介绍其平台 Maker。

Maker

译者备注(2025年更新): MakerDAO 现在更名为 SKY

什么是 Maker?

Maker 是一个运行在以太坊区块链上的智能合约平台,拥有两种代币:DAI(算法上都与 1 美元锚定)和它的治理代币——Maker (MKR)。

Dai (DAI) 于 2019 年 11 月推出,也被称为多抵押 DAI。目前,它由一篮子第三方资产支持,如以太币 (ETH)、基本注意力代币 (BAT)、USDC 和 Wrapped Bitcoin (wBTC)。基于社区提案,更多类型的抵押品会不断添加。

Maker (MKR) 是 Maker 的治理代币,用户可以使用它通过 Maker 改进提案对 Maker 平台上的改进进行投票。Maker 是一种被称为去中心化自治组织 (DAO) 的组织。我们将在治理小节中进一步探讨这一点。

SAI 和 DAI 之间有什么区别?

Maker 最初于 2017 年 12 月 19 日 以单抵押 DAI 启动。它使用以太币 (ETH) 作为唯一的抵押品进行铸造。在 2019 年 11 月 18 日,Maker 宣布推出新的多抵押 DAI,可以使用以太币 (ETH) 和/或基本注意力代币 (BAT) 作为抵押品进行铸造。

在 2020 年 3 月,Maker 引入了其首个中心化抵押品 USDC,以帮助管理其流动性危机和黑色星期四崩盘期间的 DAI 价格不稳定。目前,用户可以在 MakerDAO 论坛 提交提案,社区将在其中评估和决定是否加入新的抵押品类型。

译者备注(2025年更新): MakerDAO 支持的抵押品类型大幅增加,包括更多的真实世界资产(RWA)作为抵押品。2022年MakerDAO进行了品牌重塑,推出了"Endgame Plan"来改进协议的去中心化和可持续性。DAI的抵押品组成也发生了显著变化,USDC等中心化稳定币在抵押品中的占比曾一度较高,引发了关于去中心化程度的争议。

重申一下,

| 单抵押 DAI | = | 旧版 DAI | = | SAI |

|---|---|---|---|---|

| 多抵押 DAI | = | 新 DAI | = | DAI |

SAI 已经逐步淘汰,多抵押 DAI 目前是 Maker 维护的事实上的稳定币标准。

译者备注(2025年更新): DAI 逐渐被新的 USDS 替代,要铸造 USDC 在新的网站:https://app.spark.fi/borrow

Maker 如何管理系统?

还记得我们简要提到的去中心化自治组织 (DAO) 吗?这就是 Maker (MKR) 代币的用武之地 - MKR 持有者拥有与他们在 DAO 中拥有的 MKR 代币数量成比例的投票权,并且可以对管理 Maker 协议的参数进行投票。

MKR 持有者投票决定的参数对于保持生态系统的健康至关重要,这反过来有助于确保 DAI 保持与 1 美元锚定。我们将简要介绍你需要在 DAI 稳定币生态系统中了解的三个关键参数:

I. 抵押比率

可以铸造的 DAI 数量取决于抵押比率。

例如:

| Wrapped Bitcoin (wBTC) 抵押比率 | = | 150% |

|---|---|---|

| 基本注意力代币 (BAT) 抵押比率 | = | 150% |

因此,150% 的抵押比率意味着要铸造 100 美元,你需要至少存入价值 150 美元的 wBTC 或 BAT。

II. 稳定费

它相当于你需要与金库的本金债务一起支付的“利率”。每种金库类型的稳定费因 MKR 代币持有者的决定而异,他们管理协议。这些决定基于 Maker 内部风险团队的建议,他们对系统中使用的抵押品进行风险评估。例如,截至 2021 年 4 月,BAT 的当前稳定费为 6.0%。****

III. DAI 储蓄利率 (DSR)

DAI 储蓄利率 (DSR) 是通过长期持有 DAI 赚取的利息。它也可以作为一种货币工具来影响 DAI 的需求。截至 2021 年 4 月,DSR 利率设定为 0.01%。

发行 DAI 的动机:

为什么你要锁定更高价值的抵押品(如 ETH)才能发行价值较低的 DAI?你可以直接将你的资产出售为美元。

有三种可能的情况:

- 你现在需要现金,并且你拥有你认为未来会更有价值的资产。

-

在这种情况下,你可以将你的资产保存在 Maker 金库中,并通过发行 DAI 立即获得资金。

- 你现在需要现金,但不想冒险在出售你的资产时触发应税事件。

-

相反,你将通过发行 DAI 提取贷款。

- 投资杠杆

-

鉴于你认为你的资产价值会上涨,你可以对你的资产进行投资杠杆。

我如何获得一些 Dai (DAI)?

你可以通过两种方式获得一些 Dai (DAI):

I. 铸造 DAI

我们将通过当铺类比来讲解如何铸造 DAI。

假设有一天你需要 10,000 美元的现金,但你拥有的只是价值 15,000 美元的金条。考虑到黄金的价格将来会上涨,你决定不去出售金条换取现金,而是去当铺借 10,000 美元的现金,并将你的金条作为抵押品。当铺同意以 8% 的利息借给你 10,000 美元现金。你们双方签署一份合同协议以完成交易。

现在让我们更改术语以获得 DAI 的叙述:

| 金条(抵押品) |  |

以太币(抵押品示例之一) |

|---|---|---|

| 现金贷款 |  |

Dai (DAI) |

| 当铺 |  |

Maker |

| 合同协议 |  |

智能合约(金库) |

| 贷款利息 |  |

稳定费 |

发生的情况是,你将通过 Maker 平台通过将你的以太币 (ETH) 作为抵押品来铸造或“借入”DAI。当你想在贷款结束时赎回你的 ETH 时,你将必须偿还你的“贷款”以及“贷款利息”,即稳定费。

为了提供一个概述,让我们来看看如何铸造你自己的 DAI。

在 Maker 平台 (www.oasis.app) 上,你可以通过将你的 ETH 放入金库来借入 DAI。假设 ETH 当前价值 150 美元,因此你可以将 1 ETH 锁定在金库中,并以 150% 的抵押比率获得最多 100 DAI(100 美元)。目前有三种类型的 ETH 金库,具有不同的抵押比率,但为了简单起见,我们将假设抵押比率为 150%,即 ETH-A 金库。

你不应该提取你被允许提取的最多 100 DAI,而应留下一些缓冲,以防 ETH 价格下跌。建议留出更大的差距,以确保你的抵押比率始终高于 150%。这确保了你的金库不会被清算,并且在 ETH 价格下跌并且你的抵押比率低于 150% 的情况下,不会被处以 13% 的清算罚款。

II. 交易 DAI

以上方式都是创建 DAI 的方法。一旦 DAI 创建完成,你可以将其发送到任何你想发送的地方。一些用户可能会将他们的 DAI 发送到加密货币交易所。你也可以从这些二级市场购买 DAI,而无需铸造它们。

以这种方式购买 DAI 更容易,因为你不需要锁定抵押品,也不必担心抵押比率和稳定费。

我们将保持本节简短 - 你可以查看 CoinGecko 上的 交易 DAI 的交易所列表。

黑天鹅事件

黑天鹅事件是一种不可预测的极端事件,可能会导致严重的后果。如果 Maker 的抵押品价格大幅下跌,将触发紧急关闭。它是一种用作最后的手段的过程,通过关闭系统来结算 Maker 平台。该过程是为了确保 DAI 持有者和金库用户获得他们有权获得的资产净值。

在 2020 年 3 月(也称为黑色星期四),几乎触发了紧急关闭,其中 ETH 的价格在 24 小时内下跌了 50%。Maker 通过其自动债务拍卖(尽管由于急剧下跌而延迟触发)缓解了影响,并迅速引入 USDC 作为支持该系统的新抵押品类型。

备注(2025年更新): 自2020年黑色星期四事件后,MakerDAO对其清算机制和风险管理系统进行了重大改进,包括引入清算2.0系统和更多样化的抵押品类型。协议的抗风险能力已显著增强,并成功经历了2021-2023年间的多次市场波动。

为什么要使用 Maker?

正如前面在第二章:稳定币中所提到的,有很多稳定币,这些稳定币的核心区别在于它们的协议。与大多数稳定币平台不同,Maker 完全在分布式账本上运行。因此,Maker 天生就具有区块链的特征:安全、不可变,最重要的是,透明。此外,Maker 的基础设施通过实时信息加强了系统的安全性,并具有全面的风险协议和机制。

这就是 Maker 的稳定币 DAI 的全部内容。如果你渴望开始或测试它,我们已经包含了关于如何 (i) 为自己铸造一些 DAI 和 (ii) 节省 DAI 以赚取利息的逐步指南。否则,请转到下一节阅读更多关于下一个 DeFi 应用的信息!

Maker:分步指南

铸造你自己的 DAI

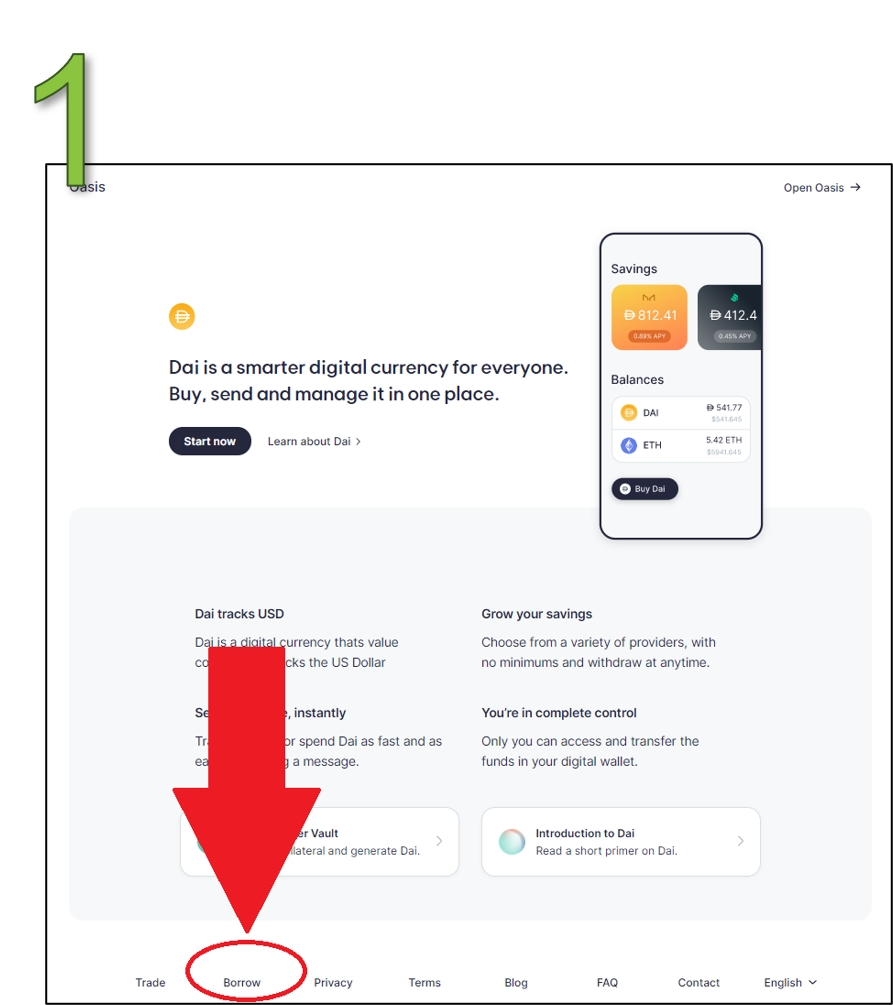

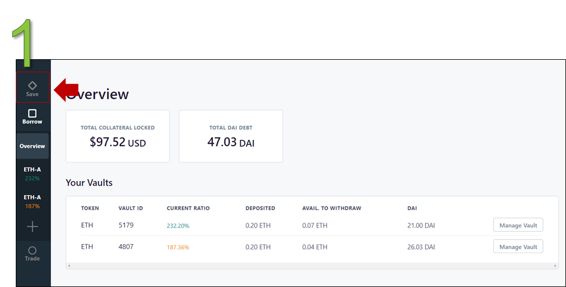

步骤 1

- 转到 <https://oasis.app/>

- 点击借款

- 你将被要求连接你的钱包。连接你的钱包是免费的,你所需要做的就是签署一项交易

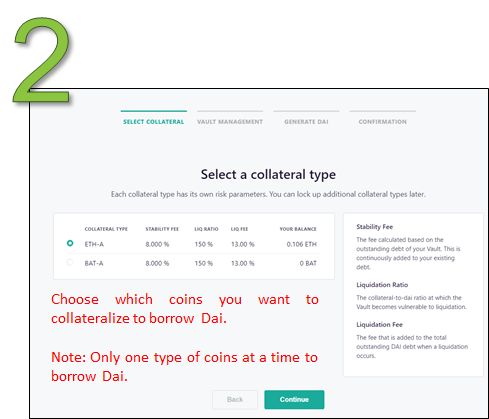

步骤 2

- 在借款页面 (<https://oasis.app/borrow/>) 上点击“开始借款”

- 选择你想锁定(抵押)的加密资产

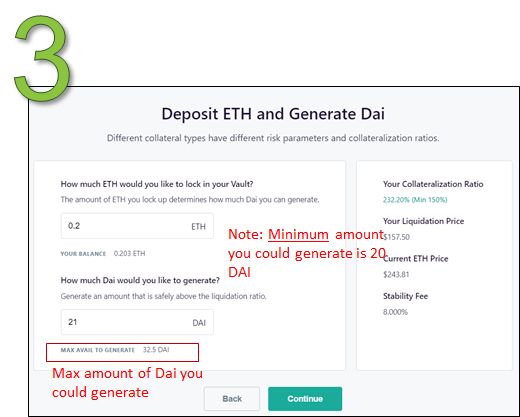

步骤 3

- 在此示例中,我们选择锁定 ETH

- 插入你希望锁定的任何金额。注意:最小借款金额为 20 DAI

- 点击继续并按照提供的说明进行操作

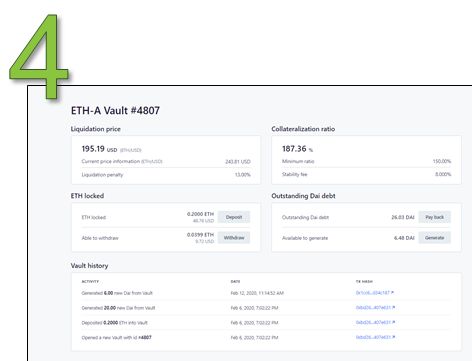

步骤 4

- 恭喜!你的 ETH 金库现已创建!

除了铸造 DAI,你还可以在 Maker 的平台上进行储蓄,以赚取你资产的利息。我们准备了一个关于如何节省你的 DAI 的逐步指南,如下所示:

节省你的 DAI

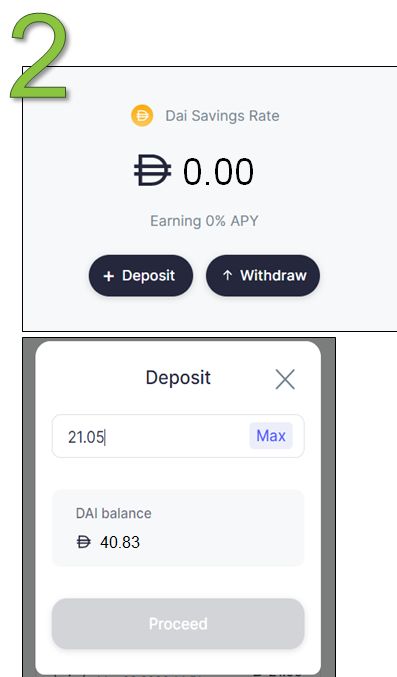

步骤 1

- 导航到左侧边栏上的“储蓄”页面 (<https://oasis.app/save>)

步骤 2

- 点击“存款”

- 输入你希望储蓄的 DAI 金额

- 点击“继续”

- 在钱包中确认

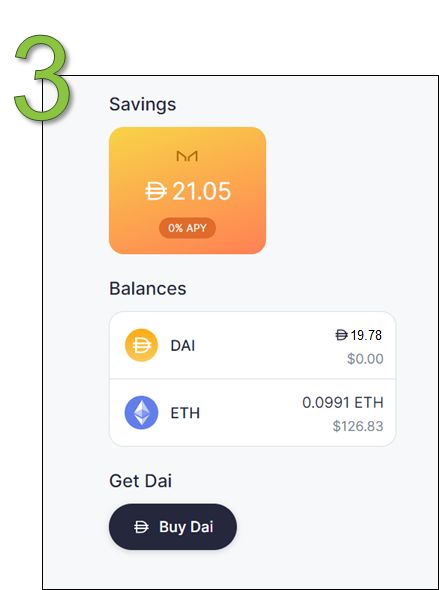

步骤 3

- 完成!

- 注意:你只有一个 DSR 账户。如果你在第一次存款后存入更多 DAI,它将被添加到其中。

- 请注意,在撰写本文时(2021 年 4 月),DSR 的年利率为 0%。

推荐阅读

- Maker 协议 101 (Maker)

- Maker for Dummies:对 Dai 稳定币的简单英语解释 (Gregory DiPrisco)

- 什么是 MakerDAO,它发生了什么?用图片解释。 (Kerman Kohli)

- 如何获得 DAI 储蓄账户 (Ryan Sean Adams)

- Maker 的黑天鹅事件

Ethena 与 USDe

备注(2025年新增): Ethena 是 2023-2024 年间最具创新性的稳定币项目之一,代表了稳定币设计的新范式。USDe 在 2024 年迅速成为市值排名前五的稳定币,展示了其机制的有效性和市场需求。

什么是 Ethena 和 USDe?

Ethena 是一个建立在以太坊上的合成美元协议,于 2023 年推出。它的核心产品是 USDe (Ethena USD),一种通过 Delta 中性对冲策略维持与美元挂钩的稳定币。

与传统稳定币不同:

- USDT/USDC:依赖法币储备和银行系统(中心化)

- DAI:依赖加密货币超额抵押(去中心化但资本效率低)

- USDe:依赖质押资产 + 衍生品对冲(去中心化且资本效率高)

USDe 是一种加密原生稳定币,完全不依赖传统银行系统,所有抵押品和对冲头寸都在链上可验证。

USDe 如何工作?

核心机制:Delta 中性策略

USDe 的稳定机制基于一个优雅的设计:同时持有加密资产的多头和空头,使净敞口为零。

步骤 1:质押 ETH 作为抵押品

- 用户存入 ETH(或 stETH)到 Ethena 协议

- 协议将 ETH 质押到以太坊网络,获得 stETH

- stETH 产生质押收益(约 3-4% 年化)

步骤 2:开设衍生品空头对冲

- Ethena 在中心化交易所(如 Binance、Bybit、OKX)开设等值的 ETH 永续合约空头

- 空头规模与 stETH 价值相等,实现 delta 中性

- 如果 ETH 价格下跌,空头盈利抵消 stETH 贬值

- 如果 ETH 价格上涨,stETH 升值抵消空头亏损

步骤 3:铸造 USDe

- 基于抵押品价值铸造 USDe 稳定币

- 用户获得 1:1 的 USDe(1 美元抵押品 = 1 USDe)

- USDe 可以自由转账、交易或在 DeFi 中使用

举例说明

假设 ETH 价格 = $2,000

用户操作:

1. 存入 10 ETH 到 Ethena

2. 协议将 10 ETH 质押,获得 10 stETH(价值 $20,000)

3. 协议在 CEX 开设 $20,000 的 ETH 永续合约空头

4. 用户获得 20,000 USDe

情况 A:ETH 涨到 $2,200(+10%)

- stETH 价值:$22,000(+$2,000)

- 空头损失:-$2,000

- 净值:$20,000(保持稳定)

情况 B:ETH 跌到 $1,800(-10%)

- stETH 价值:$18,000(-$2,000)

- 空头盈利:+$2,000

- 净值:$20,000(保持稳定)USDe 的收益来源

USDe 持有者可以获得两种收益:

1. 质押收益(Staking Yield)

- 来自 stETH 的以太坊质押奖励

- 年化约 3-4%

2. 资金费率(Funding Rate)

- 永续合约的资金费率收入

- 当市场看涨(多头 > 空头)时,空头收取资金费

- 历史平均约 5-10%,在牛市中可能更高

- 在熊市中可能为负(需要支付资金费)

总收益 = 质押收益 + 资金费率

在 2024 年的牛市期间,USDe 的年化收益一度超过 25%,远高于传统稳定币。

sUSDe:质押 USDe 赚取收益

什么是 sUSDe?

sUSDe (Staked USDe) 是 USDe 的质押版本,类似于 stETH 之于 ETH。

如何工作:

- 用户将 USDe 质押到 Ethena 协议

- 获得 sUSDe 作为质押凭证

- sUSDe 自动累积协议收益(质押奖励 + 资金费率)

- 可以随时解除质押换回 USDe

sUSDe 的价值:

- sUSDe 的价值随时间增长

- 1 sUSDe 的价值 = 1 USDe + 累积收益

- 价值通过 rebase 机制或汇率机制体现

示例:

2024 年 1 月 1 日:

- 你用 10,000 USDe 兑换 10,000 sUSDe

- 汇率:1 sUSDe = 1 USDe

2024 年 12 月 31 日(假设年化收益 20%):

- 你仍持有 10,000 sUSDe

- 汇率:1 sUSDe = 1.20 USDe

- 你可以赎回 12,000 USDe(收益 2,000 USDe)USDe 支持的抵押品

Ethena 支持多种质押资产作为抵押品:

主要抵押品:

- stETH (Lido):最主要的抵押品,占比最高

- cbETH (Coinbase):Coinbase 的流动性质押 ETH

- rETH (Rocket Pool):另一种流动性质押选项

- wBETH (Binance):Binance 的质押 ETH

未来计划:

- 支持更多 PoS 资产(如 staked SOL、staked MATIC)

- 扩展到比特币抵押品(通过包装 BTC)

USDe 的风险

资金费率风险:资金费率可能转为负值

- 在熊市中,多头 < 空头时,需要支付资金费

- 可能导致收益降低甚至为负

- 协议有保险基金来缓解短期负费率

CEX 依赖风险:依赖中心化交易所

- 对冲头寸在 CEX 上(Binance、OKX 等)

- 如果 CEX 出现问题(如 FTX 崩盘),可能影响对冲

- Ethena 分散在多个 CEX 以降低风险

清算风险:永续合约可能被清算

- 极端行情下,空头头寸可能被清算

- 协议需要维持足够保证金

- Ethena 有严格的风险管理和自动补仓机制

脱锚风险:市场恐慌时可能脱锚

- 如果大量用户同时赎回,可能导致短期脱锚

- DEX 流动性不足时,USDe 可能折价交易

- 通过套利机制和协议激励可以恢复锚定

智能合约风险:代码漏洞可能导致资金损失

- 尽管经过多次审计,但新协议仍有风险

- 建议只投入能承受损失的资金

监管风险:可能面临监管审查

- 使用 CEX 进行对冲可能引起监管关注

- 不同司法管辖区的法律不确定性

USDe 的市场表现

市值增长(截至 2024-2025 年):

- 2024 年初:数亿美元

- 2024 年中:超过 20 亿美元

- 2024 年底:超过 40 亿美元

- 成为市值前 5 的稳定币之一

采用:

- 超过 50 个 DeFi 协议集成 USDe

- Curve、Aave、Morpho、Pendle 等主流协议支持

- 成为 DeFi 中重要的稳定币选择

- 数十万用户使用 USDe

- 高收益吸引了大量 DeFi 用户

推荐阅读

- Ethena 官方文档 (Ethena Labs)

- USDe 机制详解 (Ethena Blog)

- Delta 中性策略解释 (Investopedia)

- 稳定币的演变:从 USDT 到 USDe (Bankless)

- Ethena 风险分析报告 (The Block)

- sUSDe 收益机制 (Ethena Blog)

总结

在本章中,我们探讨了三种不同类型的稳定币:

Tether (USDT) 💵

- 中心化、法币抵押

- 最大市值,广泛使用

- 依赖传统银行系统

Maker/DAI 🏦

- 去中心化、加密货币抵押

- DeFi 原生,透明可验证

- 需要超额抵押,资本效率较低

Ethena/USDe 🚀

- 去中心化、Delta 中性对冲

- 高收益,资本效率高

- 创新机制,但也有新的风险

这三种稳定币代表了稳定币设计的演进:从完全中心化到混合模式再到创新的去中心化方案。每种都有其优势和权衡,选择哪种稳定币取决于你的需求、风险承受能力和对去中心化的重视程度。

随着 DeFi 的发展,我们可以期待看到更多创新的稳定币设计。但无论如何,DYOR(Do Your Own Research) 和风险管理永远是第一位的!