ve(3,3) 简介

- Chaisomsri

- 发布于 2024-10-16 16:43

- 阅读 2728

ve(3,3) 简介

1. 简介

谈论 ve(3,3)时,不可能不提到 Andre Cronje。

Solidly 是由被称为“DeFi 教父”的 Andre Cronje 在 Fantom 网络上发起的项目。在宣布 Andre Cronje 将在 Fantom 链上推出 Solidly 的两个月内,Fantom 的总锁定价值(TVL)在 DefiLlama 上飙升至第三位。然而,在 Andre Cronje 通过他的文章《加密文化的兴衰》宣布退出 DeFi 世界后,Solidly 和 Fantom 的 TVL 都大幅下降。

尽管如此,Solidly 中应用的 ve(3,3)机制继续对 DeFi 领域产生重大影响。根据 DefiLlama 的数据,Solidly 已被分叉 40 次,在这一指标中排名第四,并在 TVL 方面排名第六。如果我们包括那些没有直接分叉 Solidly 但修改或改进了 ve(3,3)机制的项目,Solidly 的影响力将更加显著。

DefiLlama 上大量使用 ve(3,3)机制的项目促使我写下这篇文章。在本文中,我们将深入探讨 Solidly 的核心机制 ve(3,3),并检验 ve(3,3)代币经济学是否如预期运作。

2. Uniswap 的挑战

2.1 中心化交易所和流动性

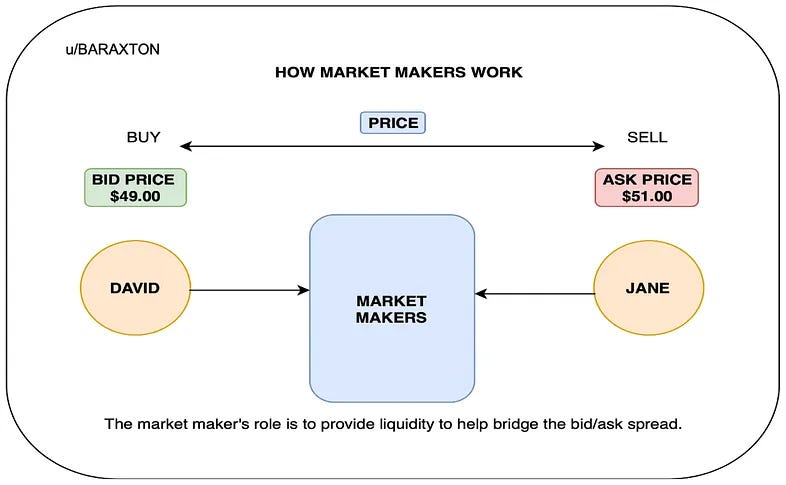

(做市商如何运作 | 来源: r/options)

流动性对于任何交易所都是至关重要的,因为它确保用户可以可靠且高效地交易资产。为了理解流动性在中心化交易所中的形成以及做市商的角色,让我们进一步探讨。

像币安和 Coinbase 这样的中心化交易所充当连接加密货币买卖双方的平台。在这些交易所中,资产的价格由某人愿意支付的最高价格(买价)和某人愿意出售的最低价格(卖价)决定。

在中心化交易所中,主要有两种类型的订单:挂单和吃单。挂单涉及设置一个特定的价格来买入或卖出资产。这些订单会留在订单簿上,直到被其他用户匹配,从而为交易所增加流动性。相反,吃单会立即以最佳可用价格执行,从而从交易所中移除流动性。做市商在这个系统中扮演着关键角色,他们通过其交易引擎不断发送买卖订单,从而根据市场条件确保足够的流动性供应。

2.2 去中心化交易所和流动性:治理代币的镐头效应

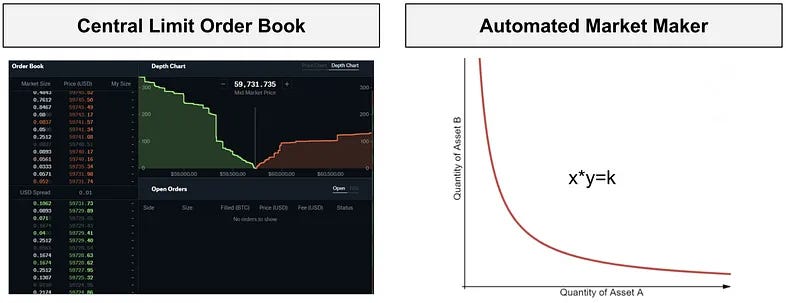

(订单簿,AMM | 来源: Coinbase, Chainlink, GSR)

去中心化交易所(DEXs)旨在无需传统做市的情况下提供流动性,而是依赖于自动化做市商(AMMs)。AMMs 基于数学公式确定资产价格。例如,Uniswap v2 使用恒定乘积做市商(CPMM)公式:X * Y = K。在这个方程中,X 和 Y 代表流动性池中的代币数量,而 K 是一个固定常数。

当绘制图形时,CPMM 公式会形成类似于右上角图像的曲线。CPMM 确保在曲线的所有点上都有流动性。然而,当曲线接近其极端时,斜率增加,导致更高的滑点。

滑点增加导致资产价格迅速变化,导致流动性提供者的无常损失增加。为了最大限度地减少交易者的滑点和流动性提供者的无常损失,吸引尽可能多的流动性进入池中至关重要。因此,DEXs 通常激励流动性提供者为池提供流动性。

镐头效应指的是在淘金热期间,卖镐头的人比挖金子的人赚得更多。在 DeFi 和去中心化交易所的背景下,治理代币的镐头效应意味着那些创建和分发这些代币的人通常比那些使用代币进行治理或其他功能的普通参与者获得更多利润。

为什么 Uniswap 的治理代币会出现镐头效应?

Uniswap 的治理代币出现镐头效应的原因如下:

- 初始发行和分配: Uniswap 的治理代币 UNI 在初始发行时大量分配给特定用户群体或投资者。这些个人或实体从一开始就持有大量代币,拥有比其他用户更大的影响力和潜在利润。

- 投票权的集中: 治理代币赋予对关键协议决策的投票权。持有大量代币的用户可以对协议的方向施加更大的影响。这可能导致少数用户或早期投资者主导决策过程。

- 流动性提供激励: Uniswap 为流动性提供者提供治理代币作为激励。能够在早期提供大量流动性的用户或机构获得更多代币,进一步增强其影响力。

- 代币销售和利润实现: 治理代币的初始接收者可以在市场上出售代币以实现利润,特别是在代币价格上涨时。这导致这些接收者倾向于通过代币销售获利,而不是参与治理。

3. Curve Finance 的问题

3.1 CRV 的效用

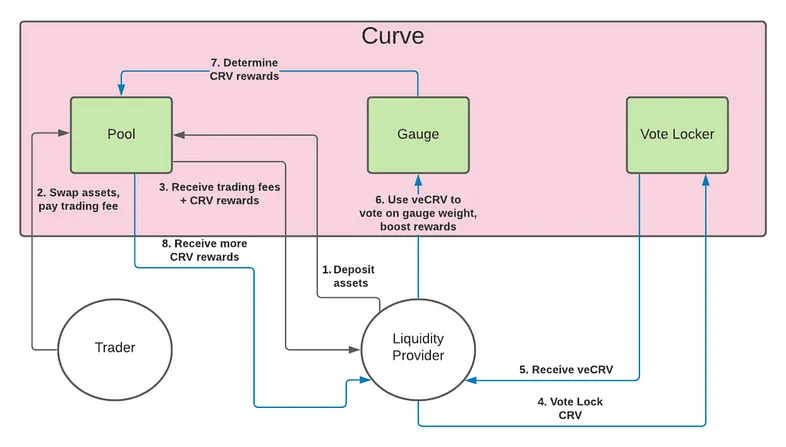

(CRV 效用 | 来源: Incentivized (yuga.eth))

Curve 为 CRV 实施了各种效用,以防止治理代币的镐头效应。

Curve 用户可以锁定 CRV 并获得 veCRV(投票托管 CRV)作为回报。CRV 的锁定期可以设置为 1 周到 4 年,用户可以获得的 veCRV 数量与锁定期成正比。简单来说,锁定 CRV 的时间越长,投票权就越大。

- 锁定期和可以获得的 veCRV 数量如下:

- 锁定 1 CRV 1 年:0.25 veCRV

- 锁定 1 CRV 2 年:0.5 veCRV

- 锁定 1 CRV 4 年:1 veCRV

2. veCRV 持有者的权利如下(veCRV 不可转让):

- 以 3CRV LP 的形式获得所有 Curve Finance 交易费用的 50%

- 通过权重投票调整分配给池的 CRV 奖励数量

- 对 Curve DAO 提案行使投票权

Curve 的 CRV 代币与 Uniswap 的 UNI 代币的关键区别

Curve 的 CRV 代币与 Uniswap 的 UNI 代币之间最显著的区别在于,CRV 持有者可以通过获得 50%的交易费用来赚取利润。另一方面,从流动性提供者的角度来看,他们在 Curve 上受益较少,而在 Uniswap 上,流动性提供者获得协议 100%的交易费用。Curve 的流动性提供者仅获得 50%的费用,可能使他们处于不利地位。为了补偿流动性提供者减少的交易费用收入,Curve 实施了“Gauge 系统”。

3.2 计量系统

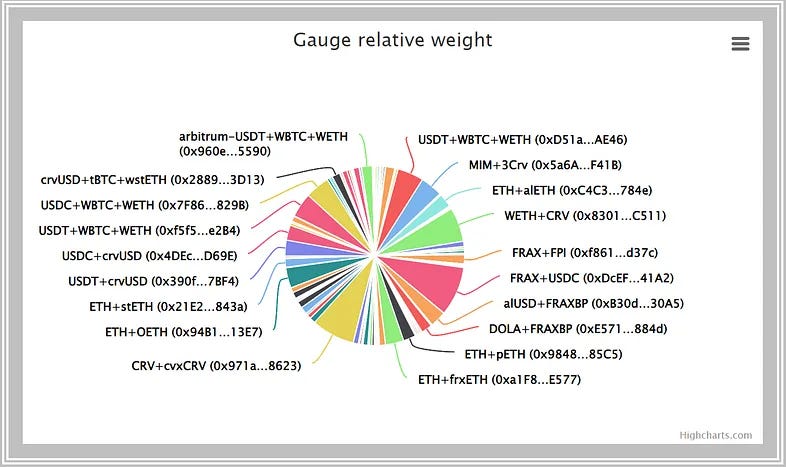

(计量相对权重 | 来源: Highcharts.com)

Curve 的流动性提供者可以通过将流动性存入流动性池来赚取 LP 代币,然后将这些 LP 代币质押在计量中以获得 CRV 代币作为奖励。分配给每个 AMM 池的 CRV 代币数量由 veCRV 持有者的投票(计量权重)决定。由于获得更多 veCRV 持有者投票的池分配到更多的 CRV,因此 veCRV 持有者的投票是 Curve 生态系统的关键方面。

计量系统对于发行稳定币的项目也有利。拥有大量 veCRV 的项目可以通过投票将更多的 CRV 分配给他们的稳定币池。增加的 CRV 奖励吸引了更多的流动性进入池中,从而提升了对稳定币的需求。这就是为什么许多稳定币项目通过 veCRV 投票来吸引流动性到他们的池中,这种竞争通常被称为“Curve 战争”。

3.3 Curve 中的激励结构问题

Curve 为 CRV 增加了各种实用性,以防止治理代币的镐效应,并为其他项目创造了一个竞争环境以确保 veCRV,从而增加了 CRV 的价值。然而,仍然存在未解决的问题。计量系统在激励结构中引入了问题。veCRV 持有者可以获得 Curve 产生的总费用的 50%,无论他们投票给哪个池。因此,大多数 veCRV 持有者往往对投票不感兴趣。当 veCRV 持有者对投票变得漠不关心时,流动性提供可能变得低效。

例如,考虑一个像 Uniswap 的场景,其中 100% 的费用支付给流动性提供者。如果池 A 产生 5,000 的费用,而池 B 产生 500 的费用,则池 A 和池 B 之间的费用奖励相差 10 倍。相比之下,Curve 的设计允许流动性提供者获得 50% 的费用和计量奖励。如果池 A 和池 B 都获得相同数量的计量奖励,例如 800,池 A 的流动性提供者将获得总奖励 3,300,结合 5,000 费用的 50%(2,500)和 800 计量奖励。在池 B 中,流动性提供者将获得总奖励 1,050,结合 500 费用的 50%(250)和 800 计量奖励。因此,池 A 和池 B 之间的总奖励差异将是原来的 3.14 倍,而不是原来的 10 倍。在这种情况下,流动性提供者需要依赖计量奖励来弥补减少的费用,但 veCRV 持有者缺乏投票给高费用池的激励,这就产生了问题。

4. 关于 ve(3,3)

4.1 Solidly 的解决方案

Solidly 类似于 Curve,允许用户锁定 SOLID 以获得 veSOLID。锁定 SOLID 6 个月可获得每 1 SOLID 0.125 veSOLID,锁定 2 年可获得每 1 SOLID 0.5 veSOLID,锁定 4 年可获得每 1 SOLID 1 veSOLID。Solidly 的投票托管方法与 Curve 的不同之处在于 veSOLID 随时间线性减少。例如,锁定 1 SOLID 4 年最初可获得 1 veSOLID,但在 2 年后减少到 0.5 veSOLID。如果 60,000,000 SOLID 被锁定 3 年,协议的总投票权(由 veSOLID 表示)将为 ¾ * 60,000,000 veSOLID = 45,000,000 veSOLID。

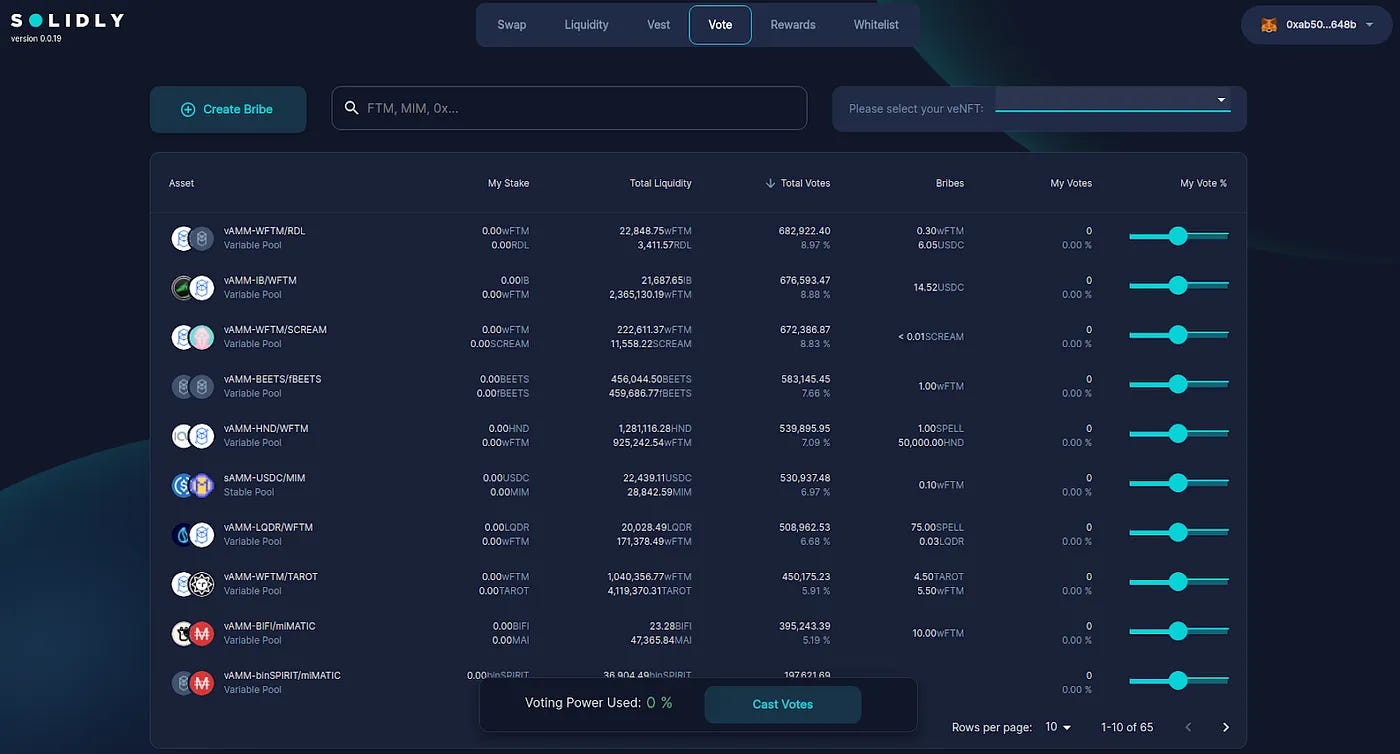

(Solidly 投票 | 来源: Highcharts.com)

接下来,在 Solidly 中,持有 veSOLID 的用户只能从他们投票的池中赚取费用,根据他们的投票份额获得这些池产生的 100% 的费用。这与 Curve 不同,Curve 的用户根据他们的 veCRV 持有量获得分配的总协议费用的 50%,而无需投票。通过从他们投票的池中赚取 100% 的费用,veSOLID 持有者被激励投票给高费用产生的池以最大化他们的收益。随着更多的计量投票被导向高费用池,更多的 SOLID 被分配到这些池中,增加了流动性提供,并解决了在 Curve 中观察到的激励结构问题。

4.2 稀释保护

Solidly 已经解决了 Curve 中存在的激励结构问题,但仍面临挑战。一个重要的问题是缺乏有效防止 CRV 通胀导致代币价值下降的机制。为了对抗 SOLID 的贬值,Solidly 实施了基于 Olympus DAO 的 (3,3) 模型的稀释保护机制。

(Olympus DAO | 来源: Olympus DAO)

Olympus DAO 是一个去中心化储备货币协议,引领了 2021 年的 DeFi 2.0 运动。一位名为 Zeus 的匿名开发者因不满美国政府对美元的控制和联邦储备银行的限制性货币政策而推出了 Olympus DAO。Zeus 旨在解决加密稳定币对美元的过度依赖。与 USDT 和 USDC 等稳定币不同,这些稳定币与一美元的价值挂钩,Olympus DAO 旨在使其 OHM 代币的价值高于一美元。为此,Olympus DAO 实施了基于博弈论的 (3,3) 策略。

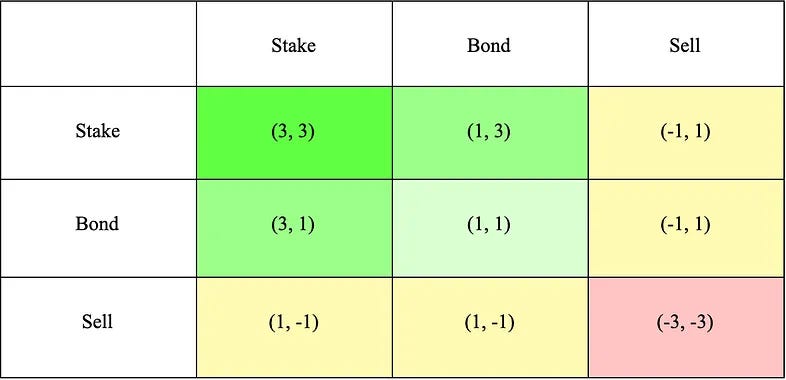

(Olympus DAO (3,3) | 来源: Olympus DAO)

Olympus DAO 的 (3,3) 策略意味着当所有参与者都参与质押 OHM 时,获得的利润最高。

OHM 持有者有三个选择:质押、债券和出售。

首先,让我们讨论债券。债券涉及支付特定资产以购买铸造 OHM 代币的权利。例如,如果用户支付 DAI 购买债券,他们可以在一段时间后行使铸造 OHM 代币的权利。

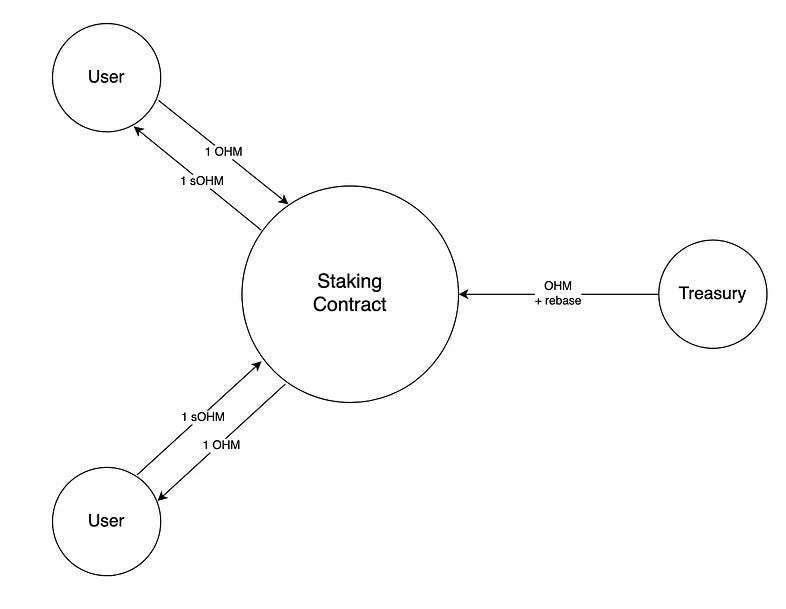

(Olympus DAO 质押 | 来源: Olympus DAO)

接下来,质押是 (3,3) 策略的核心。用户质押他们的 OHM 代币并获得 sOHM 作为质押凭证。sOHM 每天重基三次以反映代币通胀,当用户决定取消质押时,可以按 1:1 的比例兑换回 OHM 代币。

重基是 sOHM 数量根据通胀增加的过程。例如,如果用户持有 100 OHM 并质押以获得 100 sOHM,而当前的 OHM 供应量从 10,000 翻倍到 20,000,由于通胀,用户的 sOHM 持有量也将翻倍到 200 sOHM。因此,重基是一种通过根据通胀调整 sOHM 数量来保持用户质押资产价值的机制。

当通过重基增加的 OHM 质押数量增加时,质押资产的价值得以���持,吸引更多用户质押他们的 OHM。随着锁定的 OHM 数量增加,流通供应减少,推动代币价值上升。这创造了一个良性循环,更多用户被激励锁定他们的 OHM。Solidly 采用了 Olympus DAO 的 (3,3) 模型以防止其代币的贬值。

4.3 Solidly 发行

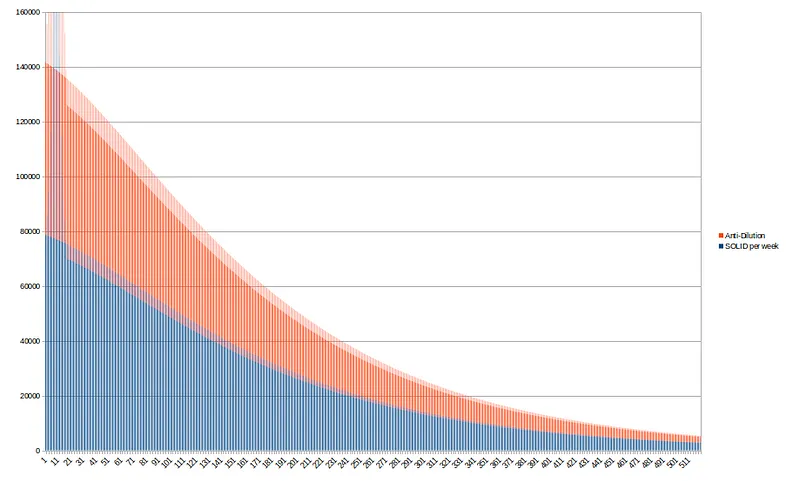

(叠加调整和未调整的发行 | 来源: Solidly 文档)

为了更彻底地理解 Solidly 的稀释保护,让我们看看 SOLID 的发行。

SOLID 的发行从 20,000,000 SOLID 开始,每个纪元(1 周)减少 2%。一旦总供应量在第 167 周达到 10 亿 SOLID,发行率将进一步减少。尽管每个纪元减少发行是其他 DEX 中常见的方法,Solidly 引入了调整后的 SOLID 发行机制。Solidly 的发行与 SOLID 锁定的比例成反比,公式如下:

每个周期的 SOLID 发行量 = 20,000,000 SOLID * ((SOLID 总供应量 — 锁定的 SOLID 数量) / SOLID 总供应量)

让我们用一个例子来说明。

假设 SOLID 的总供应量为 5 亿,本周期的发行量为 3,000 万 SOLID。如果没有 SOLID 被锁定,协议将发行 3,000 万 * (5 亿 — 0) / 5 亿 = 3,000 万 SOLID。供应量增加 6% 至 5.3 亿 SOLID,重基奖励也将是 6%。

如果 2.5 亿(50%)SOLID 被锁定,该周期的发行量将是 3,000 万 * (5 亿 — 2.5 亿) / 5 亿 = 1,500 万 SOLID。总供应量增加 3% 至 5.15 亿 SOLID,重基奖励也将是 3%。

如果所有 5 亿代币都被锁定,该周期的发行量将是 3,000 万 * (5 亿 — 5 亿) / 5 亿 = 0 SOLID。在这种情况下,没有通货膨胀发生,重基奖励为 0%。

如图所示,SOLID 的发行量在每个周期都会减少。由于重基机制调整了资产数量以维持质押 SOLID 的价值,尽管存在通货膨胀,许多用户在 Solidly 启动时将他们的 SOLID 锁定了 4 年。

5. 结语

Solidly 的核心机制 ve(3,3)改进了 Curve 的 ve 代币经济学,并与基于 Olympus DAO 的 (3,3) 的稀释保护协同运作。通过 ve(3,3),Solidly 防止了治理代币的镐效应,解决了激励结构问题和代币贬值。这一创新成就使 Solidly 在发布时迅速流行,即使在 Andre Cronje 离开后,许多协议也采用了 ve(3,3) 机制。然而,随着时间的推移,关于 ve(3,3) 有效性的问题逐渐浮现。

事实上,许多研究得出了负面结论,表明 ve(3,3) 机制并未按预期运作。

在下一篇文章中,我们将分析和建模 ve(3,3) 的投票托管逻辑、重基逻辑和代币经济学,以确定它们是否正常运作,并提出我们的结论。

参考

- 翻译

- 学分: 10

- 标签: