流动性挖矿:以用户为中心的 Token 分配策略

- rebase

- 发布于 2020-11-19 13:27

- 阅读 5781

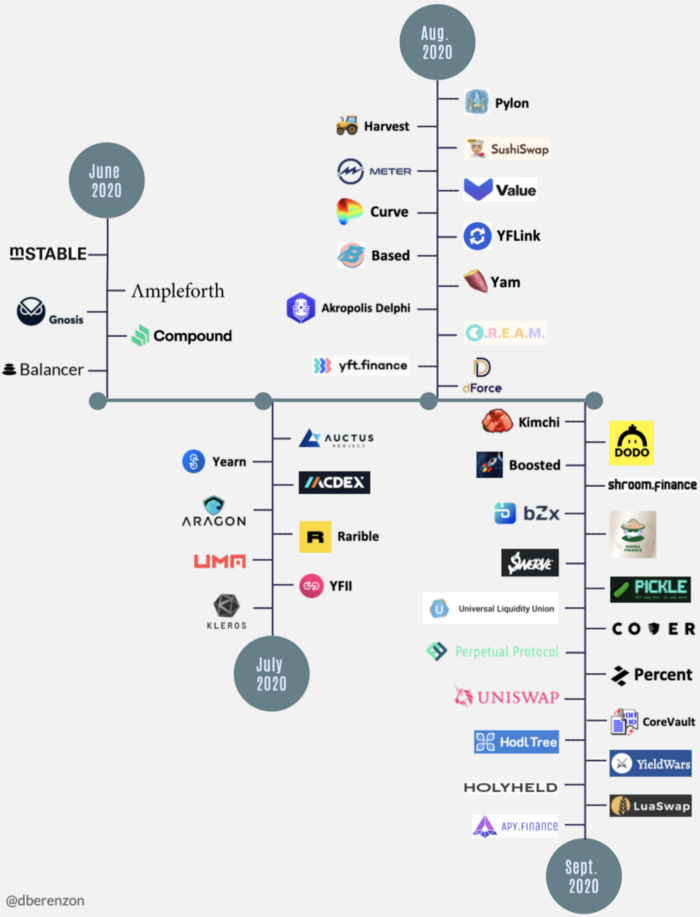

流动性挖矿(Liquidity Mining)在 2017 年 10 月由 IDEX 率先推出,在 2019 年 7 月由 Synthetix 完善,并于 2020 年 6 月由 Compound 大规模实施。流动性挖矿吸引了数十种协议的想象力,被认为是分配 token 的更好方法。

这对 DeFi 的影响是惊人的 —— 截至本文撰写时,因为 DeFi 应用而锁定的总价值已超过 100 亿美元,而在 2020 年 6 月 16 日,这个数字仅略高于 10 亿美元。这也给以太坊网络带来了压力,由于用户急获取利润,Gas 价格和交易费用也达到了历史最高水平。尽管这种狂热让人想起 2017 年的 ICO 泡沫,但基本面更为牢固。

在这篇文章中,我会解释什么是流动性挖矿,哪些设计取得了良好效果,还有什么可以改进。这个领域正在迅速发展,我希望能捕捉到大部分有趣的进展,并把这些进展分享给希望实现这类程序的协议和希望参与其中的用户。

流动性挖矿 101

流动性挖矿是一种网络参与策略,用户向协议提供资金,以换取该协议的原生 token。

几年前,CoinFund 的杰克•布鲁克曼(Jake Brukhman)提到了这个词,他在讨论供给端网络的参与度时谈到了 “广义挖矿”。流动性挖矿的细微差别在于,网络有特定的要求,即流动性供应,用户不需要购买 token,而会获得 token 奖励,token 通常是一种治理 token,可以让持有者对协议的各项参数(包括价值捕获机制)投票。许多人经常将其称为 “yield farming”,虽然这些术语经常互换使用,但 yield farming 并不需要一个 token (例如,Uniswap 去中心化交易所上的流动性提供者的收益就仅来自于交易所收取的手续费)。

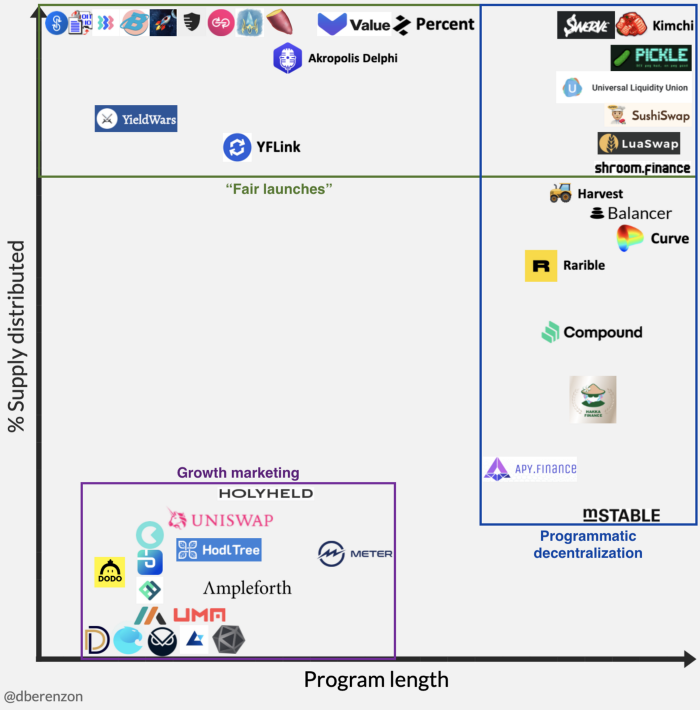

但也不是所有的流动性挖矿项目都是一样的设计和目的。从过去几个月的情况来看,出现了三类:

- 公平启动。主要目标是通过一些客观的标准(例如成为协议的活跃用户)来分配大部分的 token,而不是直接销售,并确保每个人都有平等的机会来获得 token。你可以想象成 Uber 从一开始就由司机和乘客拥有。

- 编程式去中心化:主要目标是逐步实现社区所有权并尽量减少资金管理。可以把这看作是 Uber 签署了一项具有法律约束力的协议,在未来几年将其大部分股票分配给司机和乘客。

- 增长型营销:主要目标是在一段时间内激励特定的用户行为。可以把这看作是 Uber 用 Uber 股票来返还一部分乘客的车费。

每一个类别都有优点和缺点,某些协议的挖矿方案可能综合了多个类别(例如 Uniswap 硬编码 2% 的通货膨胀,用于长期的编程式分配),方案之间没有绝对的高下,只有契不契合协议的目标。

流动性挖矿很重要,原因有以下几点:

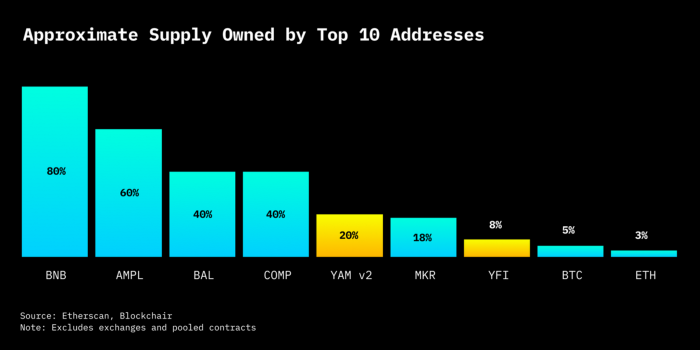

- 发行范围更广:2017 年的 ICO 让很多散户很生气。私募回合中,大比例的 token 供应量被卖给了投资者,给散户带来了很大的痛苦,因为这些投资者卖出了他们的份额。流动性挖矿试图使竞争环境更加公平,让机构投资者和散户投资者都有平等的机会拥有一个协议的原生 token。

<center>- YAM 和 YFI 都被宣传成 “公平启动” 的项目。<a href="https://synthesis.substack.com/p/fair-launches-will-disrupt-crypto">来源</a> -</center>

<center>- YAM 和 YFI 都被宣传成 “公平启动” 的项目。<a href="https://synthesis.substack.com/p/fair-launches-will-disrupt-crypto">来源</a> -</center>

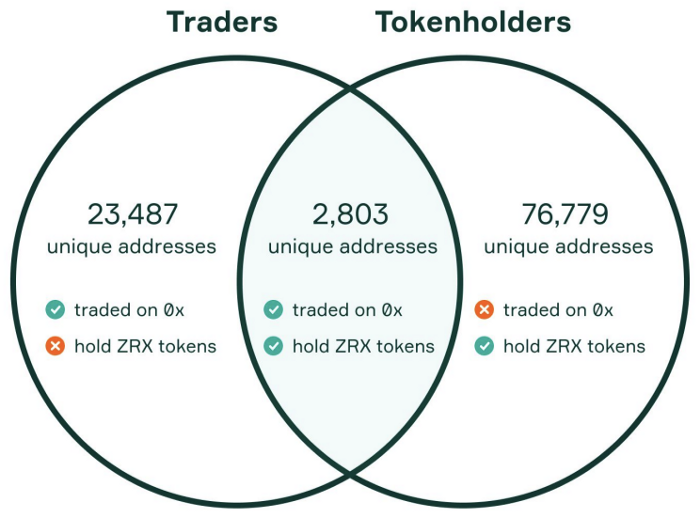

- 更紧密的对接:流动性挖矿程序的好处是,token 持有人更有可能是协议用户。0x 在 2019 年底分析了他们的 token 持有者基础后,有了下面的见解。流动性挖矿本质上就是在做大这个韦恩图的交集:

- 更具包容性的治理:在协议中拥有所有权的用户被激励帮助协议取得成功。通过尽早分享潜在的收益,LM 加强了社区参与,并帮助协议启动或过渡到 DAOs。

- 更快速的试错:在 DeFi 中,流动性 = 可用性。流动性挖矿项目的反身性导致更多的资本随着 token 升值而流入,形成了一个飞轮,降低了团队启动新项目并在市场上获得吸引力的门槛。但它同样会导致相反方向的螺旋式下降 —— 就像比特币矿工在 BTC 价格跌破一定阈值时关闭矿机一样,如果经济效益不再合理,流动性矿工也会从 AMM 或借贷池中撤出资金。这种循环增加了创新的速度,最终有利于行业的发展。

哪些设计取得理想效果

在过去的四个月里,市场上已经上演了数十场试验,虽然很容易注意到失败的地方,但很多设计选择是成功的,应该纳入未来的迭代中。

奖励长期流动资金

目前 LM 项目中的流动性大多来自于 “雇佣资本”,他们对协议没有忠诚度,而是追求当时最有利可图的机会。就像你的朋友为了免费的外卖注册了每一家外卖公司一样。这里的问题是,短期流动性不如长期流动性有价值,LM 项目应该调整以反映这一点。

Ampleforth 在他们的 Geyser 中的程序 “时间乘数” 机制很好地解决了这个问题,该机制根据存款时间长短给予奖励。奖励从第 1 天的 1 倍,到第 30 天的 2 倍,再到第 60 天后的 3 倍,不断增加(而且是追溯性奖励)。因此,很多人愿意等两个月后再提现。

留存数据喜忧参半,但前景乐观。根据团队在 8 月 4 日(项目开始 43 天后)的更新,大约有 6,036 名独立用户试用过 Geyser,其中 4,242 名用户在该日仍然活跃(约 70%的留存率)。根据未经证实的内部消息来源,在 9 月 8 日(78 天后),Geyser(特别是 AMPL-WETH Uniswap 池)有 7,318 名独立用户和 3,193 名活跃用户(约 44% 的留存率)。考虑到许多其他 LM 项目的启动,用户的下降是意料之中的,但流动性的下降更为剧烈 —— 截至 9 月 8 日,在 8300 万美元的总存款中,AMPL-WETH 池有大约 950 万美元的流动性(约 11% 的流动性留存)。

调节参数

不该指望流动性挖矿程序能 “一劳永逸” 地执行,尽管协议团队会尽力预测这些程序在现实中的表现,但他们需要随时进行调整。

在最初的几周里,Balancer 对其 LM 项目进行了出色的微调, 通过增加了五个额外参数,旨在奖励特定类型的流动性,比如:

- ratioFactor:惩罚那些因为不平衡而只能为交易者提供更少流动性的池子

- feeFactor:惩罚高额交易费,因为它们使交易池对交易的吸引力降低

- wrapFactor:惩罚高度相关的 token 交易对,因为它们吸引来了无用的流动性

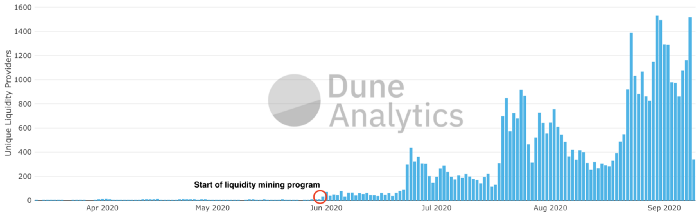

事实证明,Balancer 快速、持续的调整得到了流动性提供者的响应。在 6 月 1 日项目开始之前,流动性提供者的数量在 1-15 的范围内。这个数字在 6 月 1 日跃升至 71,并且没有回头。9 月份,单一的 LP 在 861-1517 之间。

跨协议社区参与

流动性挖矿项目并不是在真空中运作的 —— 流动性提供者积极评估他们参与项目的机会成本,让他们参与的有效方法是与他们目前所在的社区激励相容。

YAM 在这方面做得很好,针对 DeFi 中最大和最活跃的 token,它社区推出了 8 个流动性池。

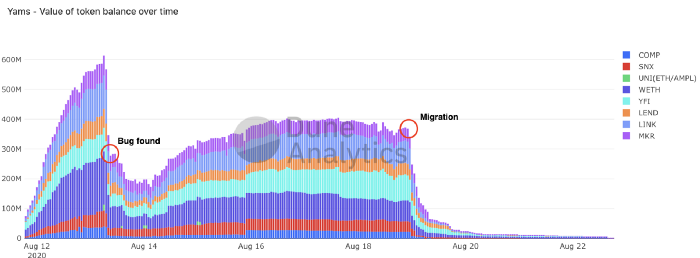

YAM 的增长令人印象深刻 —— 在发现合约漏洞之前,它在 24 小时内锁定的总价值超过 5 亿美元:

<center>- 来源:<a href="https://explore.duneanalytics.com/dashboard/yams-">YAM 数据表盘</a> -</center>

<center>- 来源:<a href="https://explore.duneanalytics.com/dashboard/yams-">YAM 数据表盘</a> -</center>

持续的产品创新

给一个差劲的项目添加流动性挖矿程序并不能让它变得更好。Compound、Curve 和 Uniswap 在这里都做得很好,他们在推出 LM 项目之前就有了一个有效且有用的协议,这使得人们一开始就更容易想要参与流动性挖矿项目。

此外,协议分叉的重点不应该仅仅是去除创始人和投资者的分配,而是以差异化竞争的方式有意义地增加协议的效用。

到目前为止, Pickle Financ做得很好,它的产品路线图包括几种新颖的产生收益的投资策略,以及最终的稳定币套利策略, 旨在将稳定币带回固定汇率。Based也在积极开发他们的路线图,其中包括 DEX 和 fair-launch 平台。

缩短挖矿方案的持续时间

太长的流动性挖矿程序在应对市场动态和协议策略的变化时将失去灵活性。虽然有人会说,长时间持续的方案对 token 发行更好,但这种发行也可以根据买卖双方的信念和时间偏好在公开市场上进行(不需要缓慢发行的 token 方案来做)。

另一个好处是,你在市场上引入了足够多的浮动,使价格发现更加有效。如果有一个备受期待的项目,要开启一个长达多年的流动性挖矿计划,低流动性可能会摧毁整个社区,因为开盘市值可能太高、早期持有者的投资会亏损。

Yearn 的 YFI token 发行就是一个极端的例子,9 天内发放总供应量的 100%。从市场结构的角度来看,由于没有先期持有者,卖出压力不大,这就形成了一个良性循环,较早进场的持有者从金融市场的上涨中获益最多。目前,该 token 由13507 个地址持有,拥有业内最热情、参与度最高的社区之一。

对于选择长时间持续方案的团队来说,一种平衡方法是提前释放,因为早期的流动性比后期的流动性更有价值。与比特币区块奖励减半类似,你可以有一个衰减函数,在前几天/周的奖励更大,并逐步减少。SushiSwap 在这里做得很好,在最初的两周内,按10 倍速率发行 token,在峰值时,他们吸引了 15 亿美元的资产,约占 Uniswap 当时流动资金的 73%。

更长的释放期

对于持续时间较长的 LM 项目,存在一种经济攻击,其他产生收益的协议(如 Yearn yVaults、Harvest Finance )可以参与该项目,而不去长期持有 token(当下就卖掉)。这会减少那些更符合协议长期愿景的参与者的奖励。既定的奖励锁仓时间表可能会减少这种攻击的可能性,因为雇佣资本在参与计划之前会三思而后行。

解锁方案也让信息有更多的时间在市场上传播,让 token 持有者决定这是否是一个可行的长期项目(如明确的 token 价值累积、运作良好的治理系统、活跃的社区),从而帮助价格发现。

DODO 在他们的 LM 项目中做出了一个勇敢的决定,将 token 锁定,直到他们在 AMM 上提供初始流动性后一周,并让它们在此后的 6 个月内线性释放。即使有这些限制,DODO 仍然能够从 3105 个地址吸引了超过 9000 万美元的流动资金。

更多的性能指标

许多协议在启动流动性挖矿项目时,可能都没有明确的目标,不知道他们想要激励哪些具体结果,也不知道怎么评估这些项目有用与否。讲到好,团队应该理解 “在 Y 周内分发 X%的 token 供应会导致协议增加 Z 美元的流动性”。而且,再讲到好,团队应该围绕每单位流动性的美元成本和流动性的持续时间设计性能指标,其实也就是现实世界中 CAC(获客成本) 和 LTV(债务市价比) 在密码学货币世界的对应版本。

UMA 在这里做得很好,他们的 LM 项目,在固定的时间内针对一个特定的池子,并提出这样的问题:

- 有多少 % 的农民立即卖出奖励?

- 有多少 % 的农民用奖励投票?

- 分布有多广泛?

该项目相当成功,一度吸引了约价值 2000 万美元的 ETH,并为团队提供了一些重要的数据点,比如 “每日流动资金成本” 在 1000~4500 美元/百万美元 之间。

更公平的参与

今天,大多数 LM 项目使那些拥有大量资本的人获得了不成比例的收益,这损害了社区参与和 token 分配。Based 试图通过对每个地址在其初始流动性池中可以押注的金额设置 1.2 万美元的上限来解决这个问题。Pickle 也试图通过实施权重递减型投票来解决这个问题,以防止 “鲸鱼” 获得对治理决策的不对称影响。虽然我们不知道 “鲸鱼” 是否创建了多个地址来规避押注和投票限制,但这是朝着正确方向迈出的一步。

总量供应限制

我认为,面向长期的项目不应该有供应上限。这些协议更像公司而不是货币,没有公司会限制他们发行股票的能力。此外,不具备创建新的流动性挖矿项目的能力,会使协议更容易受到吸血鬼攻击。

但另一方面,持续的高通胀率可能会破坏所有 token 持有人的价值。此外,高通胀率可能会加剧与治理相关的攻击媒介,这可能会对更广泛的 DeFi 生态系统产生影响。 例如,如果在 Compound 中接受供应量无上限且通货膨胀率可调的 token X 作为抵押品,恶意参与者可以投票铸造无限量的 token X,并窃取 Compound 中的所有抵押品。一种解决方案是硬编码出一段低通胀率的长尾时期,并让这些增发的 token 进入社区治理的仓库;或者硬编码一个包含终端通胀率的选择,并把它初始化设置成 0%,设计通胀上限。

普遍存在的问题

除上述建议外,流动性挖矿计划仍有几个问题需要解决。

- 漏洞:虽然有意避免,但挖矿机制可能仍会留下漏洞,让用户能够骗过机制。例如,在 Compound 上,递归借贷很可能导致 “虚假”交易量,并挤出真正的用户。根据一些未经证实的估计,Compound 所报告的供应价值中超过 30% 都是这种虚假交易量(如果有约 10 亿美元的供应,那就只有约 7 亿美元是非递归价值)。这种用户行为并不能为 Compound 提供多少价值,因为协议中的大部分流动性并不能被其他用户访问。

- 技术风险:安全审计的成本很高,而想要公平启动的团队,往往没有资源在事前完成审计。已经有以主网合约被发现 bug、用户损失资金收场的案例。这也给那些有技术专长或资源检查合同的 真实性/安全性 的人带来了优势。Fair Launch Capital 正在努力解决这一问题,提供不附带任何条件的赠款,帮助支付审计和启动的费用。

- 反转剧情:即使没有意外的 bug,但如今大多数流动性挖矿项目都是由匿名创始人发起的,这使得它们成为骗子的完美温床。这些恶意行为者可以利用这些合约,比如像Hotdog 一样调用

mint()函数,或者干脆像 Yuno 一样出售 token,根本不会有什么后果。技术专家可以通过使用 Diffchecker 等工具来了解这些攻击载体,但对于散户参与者来说,LM 仍然是一个危险的游戏。 - 信息不对称:虽然目的是为了公平分配,但内部人员很可能在 LM 计划开始的前 几分钟/几小时 内占得先机,这就导致了相对于散户而言的不公平优势。解决这一问题的方法之一是充分通知 LM 计划即将开始。

- Gas 成本:以太坊高昂的 Gas 费用往往会让小参与者 “出局”,把 LM 项目留给那些付得起 Gas 费用的人。这伤害了 token 发行和价值较低的项目,比如那些专注于 NFTs 和游戏的项目。

结论

虽然我们已经进行了大量的实验,而且很可能还没有得出最佳的分配模式,但毫无疑问 —— 流动性挖矿会一直继续下去。此外,虽然在写这篇文章的时候,许多流动性挖矿计划是成功的,但读者应该知道,我们还不知道长期来看会如何。我期待着 6~12 个月后的另一次回顾。

- 流动性战争与对抗性代币激励策略——ImmuneBytes 67 浏览

- 什么是DeFi?去中心化金融指南 - CoW DAO 239 浏览

- Uniswap V2 — 理解DeFi协议的完整指南 150 浏览

- 第4章:流动性挖矿 1790 浏览

- 第 1 章:DeFi 回顾 2258 浏览

- 构建DeFi的投资银行 2755 浏览

- NFT ManagerContract 292 浏览

- 管理器合约 349 浏览

- 031:如何参与流动性挖矿?DeFi 新手的第一课 2932 浏览

- 链上收益现状:从稳定币到DeFi及其他 3139 浏览

- React Native DApp 开发全栈实战·从 0 到 1 系列(流动性挖矿-前端部分) 1290 浏览

- React Native DApp 开发全栈实战·从 0 到 1 系列(流动性挖矿-合约部分) 1431 浏览