DeFi 中的资产合成工具:Synthetix

- EthFans

- 发布于 2020-02-20 19:57

- 阅读 5009

合成工具将成为通往 DeFi 未来以及实现 DeFi 普及的阶梯。

注:我本人与 Synthetix 团队没有任何关系。本文不是投资建议,也不应被视为投资建议。在撰写本文期间,我在 Synthetix 平台上只拥有价值 1.5 美元的资产,是之前为了测试 Mintr 应用买的。

所谓合成资产,就是模拟某种基础资产价格变化的资产;这样,人们不用真正持有那种基础资产,(只需持有合成资产)就可以获得风险收益。在某些情况下,人们想要交易某种金融工具或对冲其价格波动,却由于合规性问题不能立即获得该工具。这时,合成资产就派上用场了。DeFi 生态系统的解决方案非常简单。只要你拥有价格预言机、能够在一定范围内抵御价格波动的质押物,以及聚集起来的流动性,就有可能在不需要银行参与的情况下 “发行” 商品、通货和加密货币。本文将探索 Sythetix 项目的激励机制以及过去一年来的发展情况。

合成工具——基础知识

如今,DeFi 领域的合成工具需要具备以下组成部分

- 一个足够去中心化的价格预言机,可以向系统提供数据(链外的价格数据)

- 以次级金融工具(如,SNX 代币)提供的质押物,用来为合成资产的发行背书

- 允许合成资产买卖的价格范围。(若不设价格范围,用来背书该合成资产的质押物可能会无法抵御价格波动。)

举个简单的例子——我们来想象一个场景,用价值 1000 美元的 1 BTC 作为质押物。ETH 的价格为 100 美元,系统的质押率要求是 500% (即,你的质押物价值必须是你的借入资产价值的 5 倍)。你可以通过质押 1 BTC 借入价值 200 美元的以太币(或 2 ETH )。在上述例子中,质押了 1 BTC 之后,你就可以获得 2 个 sETH (合成 ETH ),并在流动性市场中交易。

现在,我们假设中本聪在暗戳戳地利用他的巨额比特币做市,将比特币的价格稳定了下来。

那么:

- 如果 ETH 的价格跌到了 75 美元左右,你的 “负债” 就(从 200 美元)跌到了 150 美元。你只需要偿还 150 美元(而非 200 美元),就可以取回之质押的 1 BTC 。在这种情况下,如果你质押 1 BTC 生成 sETH 之时立即就卖出 sETH 的话,你可以赚到 50 美元(之前卖出 sETH 获得 200 美元,如今花 150 美元买回 sETH 并赎回 BTC,这就赚了 50 美元)。

- 如果 ETH 的价格飙升至 150 美元,你的负债就(从 200 美元)涨到了 300 美元。此时你若想赎回自己的一个 BTC,就必须偿还 300 美元。在这种情况下,(如果你一开始就卖出了 sETH)由于你的负债增加了,相当于你会损失一部分质押物(价值 100 美元的 BTC )。

- 需要注意的是,ETH 价格的波动可能会导致实际质押率低于目标质押率。在这种情况下,清算的价格范围会上下变动。

在偿还贷款的时候会减少 sUSD 的供应量,因此该行为被成为称为燃烧(BURN)

如果你想了解这个概念,我强烈建议你体验一下 Synthetix 上的 Mintr 。这里还有一篇很棒的文章,可以帮助你了解 Synthetix 的生态系统。

Synthetix 入门

Synthetix 将上述模型应用到了法币、数字资产(多头和空头)和实物商品(黄金)上。其质押率为 750% 。也就是说,每生成价值 1 美元的 sUSD (合成 USD),就要在智能合约中锁定价值 7.5 美元的 SNX 。Synthetix 生态系统中主要有两类参与者,他们之间的交互是为生态系统创造价值的关键。

质押者——通过质押 SNX ( Synthetix 代币)从生态系统中获取收益的人。无论何时产生了交易,Synthetix 的质押者都会从中获得奖励。根据 Synthetix 的极简版白皮书,费率在 0.3% 至 1% 之间。目前为止,Synthetix 上的交易量已经达到了大约 7.2 亿美元,系统已经向质押者发放了共计 310 万美元的奖励。此外,SNX 还有一个内置的通胀系统,与银行存款机制差不多。也可以说,质押者是看涨 SNX 对美元价格的净多头。如果美元相比基础资产升值了(即,SNX 价格走低),就需要增加质押物。

要注意的一点是,作为奖励发放的代币会在一年内逐步发放,缓解市场的即期抛售压力,让质押者与项目的长期发展保持一致。

交易者——只通过持有合成资产来享受 BTC 、外币或实物商品等资产的风险收益、却不参与中心化交易所生态系统的用户。可以争辩的是,到底有交易者只是在试图逃避合规性要求,毕竟——在 Synthetix 平台上,我可以在几分钟之内把 ETH 换成黄金的风险收益(反之亦然)。

如果 SNX 升值了,质押者就会从中受益。如果交易者买入的资产(如,BTC、黄金等)升值了,交易者就会从中受益。这就意味着,如果 SNX 本身的价格下跌了,质押者就会遭受损失,因为他们需要质押更多 SNX ,以免质押率低于 750% 之后触发清算机制。同样地,如果 SNX 的价格相对合成资产(如,sETH)而言上涨的话,质押者就会获利,因为还款所需支付的合成资产减少了。

再举个例子!

- ETH 的价格为 100 美元。你拥有价值 750 美元的 SNX ,每个 SNX 价值 1 美元。

- 你在 Mintr 应用上质押了价值 750 美元的 SNX (750 个 SNX ),借入了 1 个 sETH 。

- 你在系统中的负债为 100 美元。假设你在市场上以 100 美元的价格将借到的 1 sETH 卖了出去,并在价格下跌之后以 80 美元的价格买回了 1 ETH 还清了债务,取回了 750 SNX 的押金,就赚到了 20 美元。

- 假设 ETH 的价格稳定在 100 美元,而 SNX 的价格从 1 美元跌至 0.5 美元,你就需要另外再质押 750 SNX ,以免你的 SNX 被锁死在智能合约里。

质押者需要承担上述风险,因此会获得奖励。质押者时不时会获得交易费和因代币增发而产生的奖励。

注:Mintr 目前只能生成 sUSD 。

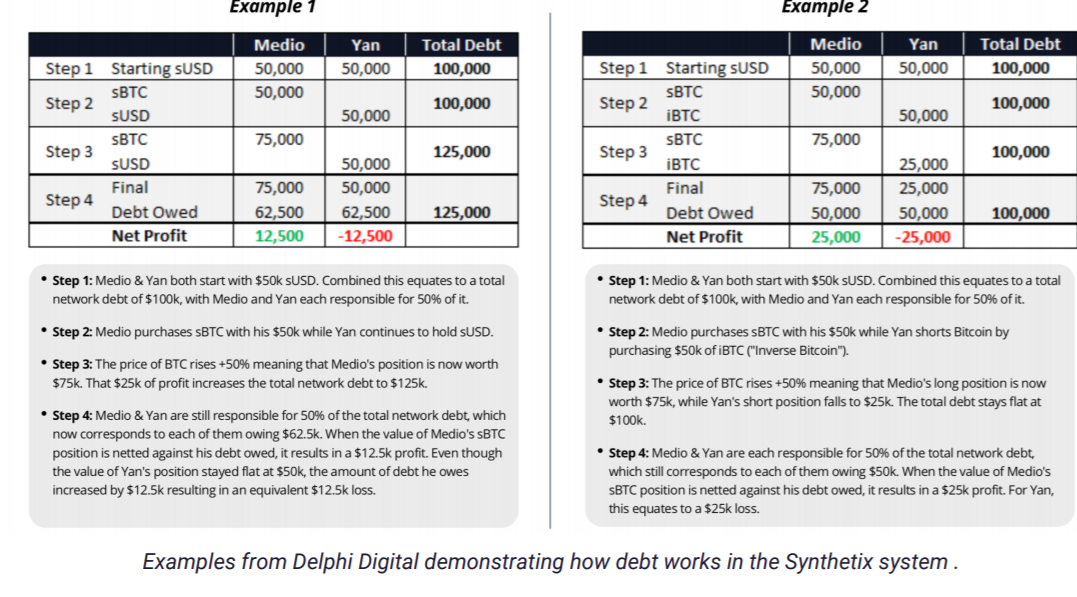

在确定整个系统的债务余额时,Synthetix 采用了 “全网负债表” 的方式,在极简版白皮书中被简化成了下方的信息图。

左:

- Medio 和 Yan 一开始都质押了价值 5 万美元的 sUSD 。将二者相加,则全网负债额为 10 万美元,Medio 和 Yan 各负担 50% 。

- Medio 用价值 5 万美元的 sUSD 购买了 sBTC ,Yan 则继续持有 sUSD 。

- BTC 的价格上涨了 50% 之后,Medio 持有的资产价值 7.5 万美元。多出来的这 2.5 万美元将全网的负债增加到了 12.5 万美元。

- Medio 和 Yan 各占全网负债的 50% ,也就是说两人各自负债 6.25 万美元。Medio 所持有的 sBTC 不仅可以偿还他的负债,还能带来 1.25 万美元的收益。虽然 Yan 所持有的 sUSD 依然价值 5 万美元,但是他的负债相应增加了 1.25 万美元。

右:

- Medio 和 Yan 一开始都质押了价值 5 万美元的 sUSD 。将二者相加,则全网负债额为 10 万美元,Medio 和 Yan 各负担 50% 。

- Medio 用价值 5 万美元的 sUSD 购买了 sBTC ,Yan 则购买了价值 5 万美元的 iBTC 来做空 BTC 。

- BTC 的价格上涨了 50% 之后,Medio 持有的资产价值 7.5 万美元,而 Yan 的 iBTC 相应跌至 2.5 万美元。全网的总负债额为 10 万美元。

- Medio 和 Yan 各占全网负债的 50% ,也就是说两人各自负债 5 万美元。Medio 所持有的 sBTC 不仅可以偿还他的负债,还能带来 2.5 万美元的收益。Yan 则要承担 2.5 万美元的损失。

Synthetix 不要求交易者参与任何形式的质押。你可以通过 Uniswap 和 Exchange.synthetix.io 在 5 分钟之内以几乎 1:1 的比例将 ETH 兑换成等值的合成黄金。也就是说,交易者不需要满足 750% 的质押率要求。只有那些质押者(以 sUSD 的形式“债务”)才需要满足质押率要求。不同于 MakerDAO ,SNX 系统目前没有清算程序。如果质押率跌至 750% 以下,SNX 系统会将代币锁死在智能合约内,直到质押率重新回到 750% 之后才能取出来。

Synthetix 的相关数据

注:本文仅使用 sUSD 的数据进行分析。鉴于 Synthetix 上还有其他类型的资产(sBTC 、sDeFi 等),实际的数据可能会更高一些。有几个数据科学团队正在分析这些数据。等数据分析发布之后,我会附上超链接。

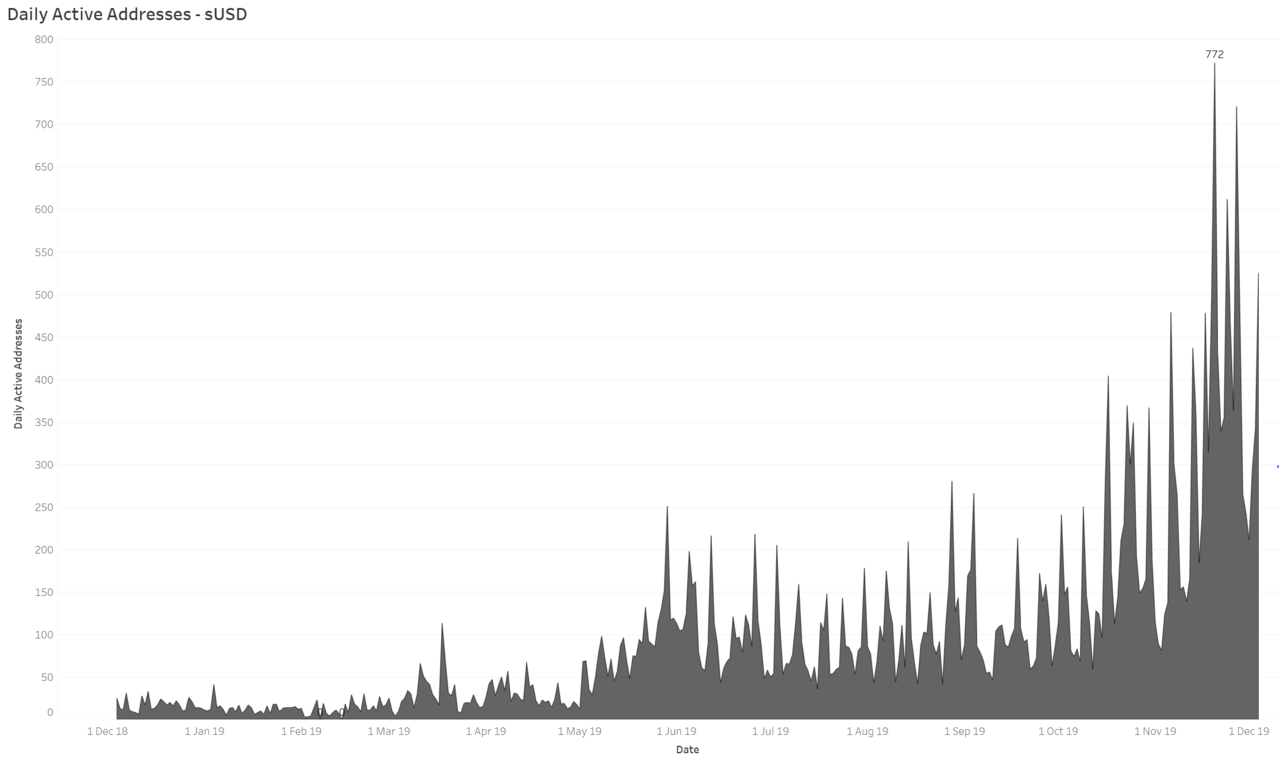

目前,sUSD 的活跃用户群体大约是 Tether 的 1/50 ,以及 Tether 在去中心化领域的劲敌 MakerDAO 的 1/3 。然而,鉴于 DeFi 领域的竞争愈发激烈,而且还有很多体量巨大的竞争对手,这个合成美元发行平台上能有大约 700 名用户并非易事。根据这些数据, SNX 确实击败了像 GUSD(Gemini 交易所的 DeFi 项目)这样较为 “传统” 的 DeFi 项目。

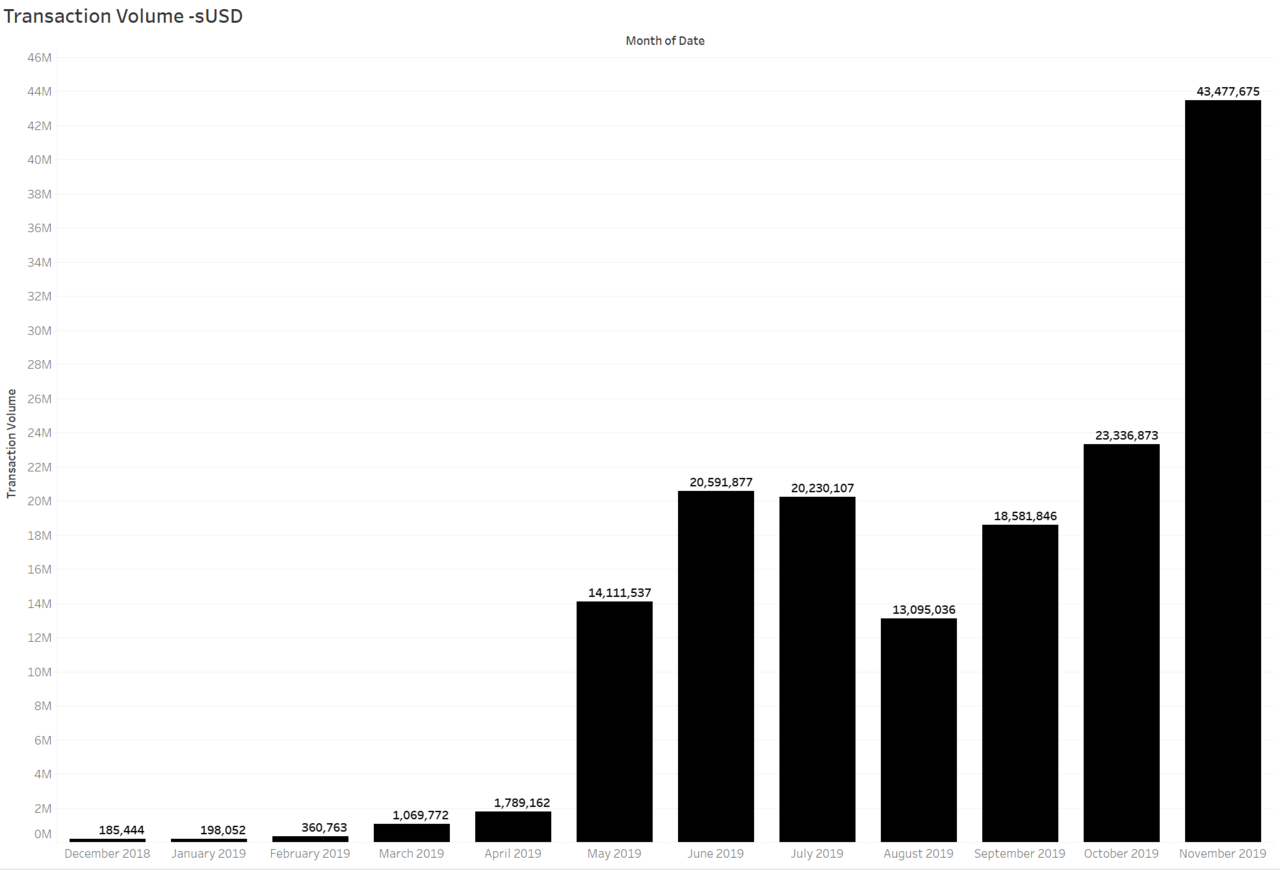

就交易量而言,Synthetix 依然处于起步阶段。由于 Synthetix 系统被用作合成资产发行平台,则基于估值和活跃用户群体的合理估值方式并不适用于该系统。(到目前为止,)Synthetix 确实证明了我的一个设想是错误的。我曾经认为,DeFi 网络必须有一个基础资产,该资产不仅能用来发行合成法币,还具备其他有价值的功能。例如,以太坊的价值不单体现在 MakerDAO 上,在质押 ETH 生成 DAI 的机制出现之前,以太坊就具备有价值的功能。我原本以为这种模式是不可改变的。迄今为止,Synthetix 已经证明了我的观点是错误的。对我来说,剩下的问题就是:如果 SNX 代币本身的价格不会暴涨的话,其规模能有多大。

Synthetix 为什么如此重要

合成工具将成为通往 DeFi 未来以及实现 DeFi 普及的阶梯。按照目前的情况来说,稳定币是已经适应了市场的用例之一,但是要与传统银行竞争(或吸引传统银行业的资金)的话,这个生态系统需要构建出更加复杂的金融产品。这类金融产品将涉及到外币、权益工具、看跌/看涨期权、期货,理想情况下还有保险。合成工具为如今日益复杂的 DeFi 生态系统奠定了基础。在之前的一篇文章中,我探究了在零工经济下,银行该如何吸引存款并获得利息。通过将合成工具引入产品搭配组合,个人可以 “买入” 黄金等实物商品或 做多/做空 特斯拉等公司的股票。合成工具能够与传统金融技术提供的产品竞争吗?或许不能。但是这两者就好比一个是在网速 256 kbps 的宽带猫上运行的 Netflix ,一个是 21 世纪初在有线网络上运行的 HBO 。我们都知道过去 20 年来发生了什么。

注:截至本文撰写之日,SNX 主要在去中心化交易所上进行交易,大量流动性主要集中在少数几家场外平台上。从“去中心化程度”来分析的话,这种情况确实构成了风险。话虽如此,这个项目能够带动一个网络,避免中心化交易所,并引导 Uniswap 上最具流动性的代币,这些都给我们留下了深刻印象。随着采用率提高,交易所的未来出现了有趣的迹象。我们将继续探究即将实现的合约交易和众包流动性池。

原文链接: https://www.decentralised.co/understanding-synthetix/ 作者: Joel John 翻译&校对: 闵敏 & 阿剑

本文由作者授权 EthFans 翻译及再出版。

- MiCA与DeFi:去中心化协议需知事项 14 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 133 浏览

- DeFi 介绍 - CoW DAO 157 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 165 浏览

- 从 DeFi 到 NeoFi :下一个篇章 218 浏览

- 你的DeFi协议需要吸引机构注意力的5个架构转变 386 浏览

- 来自 Tomasz 的更新 244 浏览

- 将结构化收益引入 Neutrl NUSD 154 浏览

- “夺旗”竞赛继续! 314 浏览

- AI 正热,加密货币遇冷,那又如何? 609 浏览

- Polymarket交易手册 569 浏览

- 如何在稳定币上获得收益 317 浏览