NEST 预言机新增均价和波动率数据,直面真实需求

- NESTFANS

- 发布于 2021-02-06 14:44

- 阅读 3778

一个经济系统,无论机制如何,如果不能捕获价值、创造价值,那么也必将消亡。

撰文 | 区块链金融分析师.Matlif

出品| NEST爱好者(nestfans.com)已获作者授权发布

NEST Protocol 于 2021 年 1 月 20 日成功升级到 3.5 版本,升级后 NEST 预言机系统增加了两个输出的数据:移动均价和波动率。对用下游合约调用者来说,每调用一次将获取 3 个数据:实时价格、移动均价、波动率,但是调用者的调用费用并没有增加,维持不变。

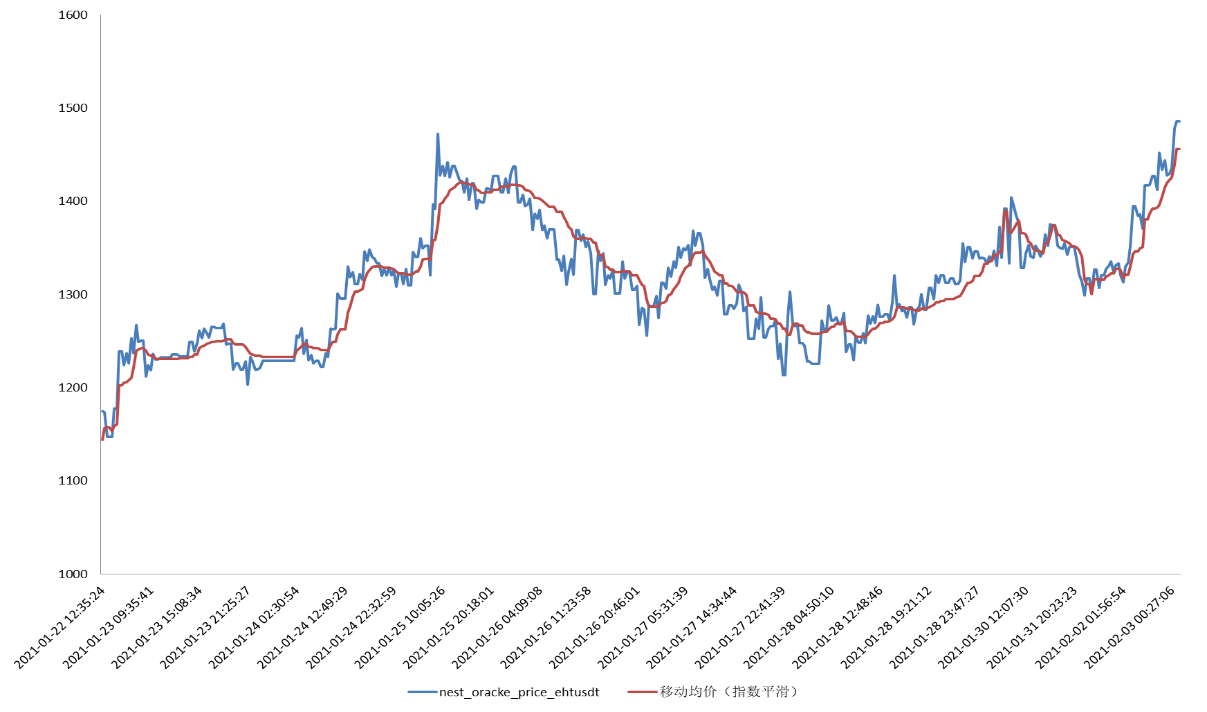

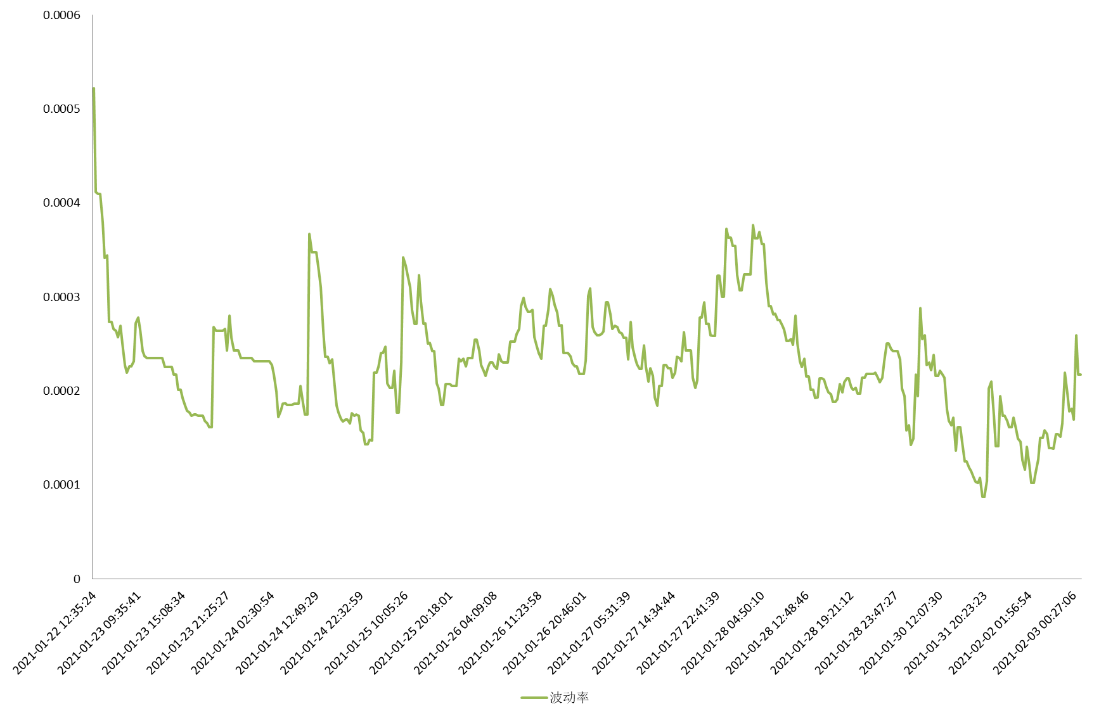

图表1、2 是 NEST v3.5 近期提供的实时价格、移动均价和波动率走势图。NEST v3.5 系统增加波动率、均价指标,是 NestCore 开发者小组在社区的支持下,为满足下游 DeFi 对预言机的真实性需求所做的一项重要调整,下面就来具体分析一下 NEST v3.5 引入均价和波动率预言机的重要意义。

首先让我们来了解一下均价和波动率的概念以及 NEST v3.5 的均价与波动率的计算公式是怎样的。

图表1:NEST v3.5 提供的实时价格和移动均价(ETH-USDT)

数据来源:Etherscan 区块浏览器

图表2:NEST v3.5 提供的波动率(ETH-USDT)

Etherscan 区块浏览器

一、基础概念

1.1 波动率 Volatility

波动率是一个统计概念,主要是用来衡量标的资产价格波动的剧烈程度的,是对资产收益率不确定性的衡量,用于反映资产的风险水平,波动率越高,资产价格的波动越剧烈,资产收益率的不确定性就越强;波动率越低,金融资产价格的波动越平缓,资产收益率的确定性就越强。不同的标准下,波动率可以进行不同的分类,按照波动率的计算方法与应用不同,波动率可以分为:隐含波动率、历史波动率、已实现波动率(高频波动率/日内波动率)、实际波动率、预期波动率等几类。

1.2 移动均价

移动均价是指对价格进行移动平均计算,以对原价格的时间序列数据进行修正,从而消除季节变动和个别不规则变动对整体数据的影响,以反映长期趋势的方法。移动均价的本质是一种低通滤波,它的目的是过滤掉时间序列中的高频扰动,保留有用的低频趋势。移动均价是一个最老也是最流行的一种分析时间序列的常用工具。流行的移动平均包括简单移动平均、加权移动平均、指数平滑平均。

二、计算与衡量

2.1 波动率的计算与衡量

由于价格是一个随机过程,实际的波动率永远是一个未知数,或者说,实际波动率是无法事先精确计算的,人们只能通过各种方法得到它的估计值,这类似于统计学中总体参数的概念,总体参数一般是未知的,需要通过样本统计量去估计,价格的标准差就是最简单最常见的波动率统计量,同时样本和时间周期的选择都对波动率有较大的影响。

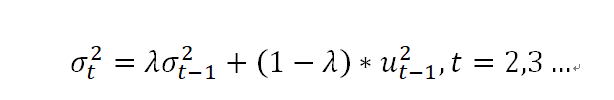

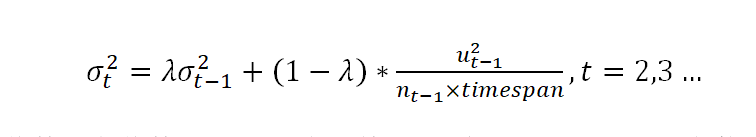

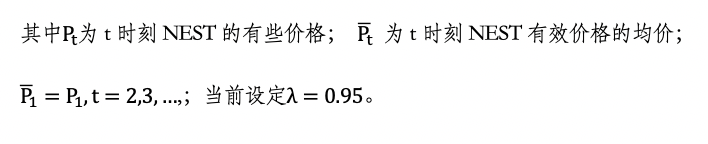

考虑到链上的计算费用,我们采用指数平滑(或加权)移动平均模型来计算 NEST 有效报价的波动率。时间比较久远的变量值的影响力相对较低,时间比较近的变量值的影响力相对较高。指数平滑法对波动率的计算需要保留上一个(t-1)的波动率值和最近连续两个价格数据即可,运行也相对简单很多,这是一个很好的减少内存空间和 gas 费消耗的做法。NEST v3.5 提供的波动率指标具体计算方法如下。

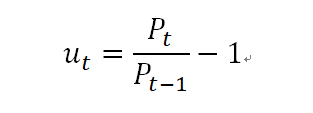

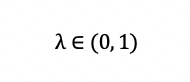

假设 NEST 预言机区块价格服从几何布朗运动模型或资产价格的对数收益服从几何布朗运动模型。设:

则当期(t)波动率可指数平滑移动平均模型来计算,公式为:

其中:

因为 NEST 的有效报价有区块间隔,上述公式可调整为:

以此权重计算,最新的 50 个波动率占 90% 以上的权重,各数值的影响力随时间呈指数式递减,时间越靠近当前时刻的数据影响力越大,σ 就是我们所输出的波动率的指标。

2.2 移动均价的计算与衡量

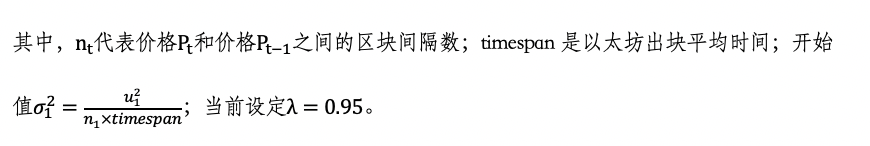

常见的移动平均包括简单移动平均、加权移动平均和指数平滑移动平均等,它们的主要区别是计算平均值的公式不同。简单移动平均是对某个时期内时间数列的过去数据一个不漏地全部加以同等(一样的权重)利用,加权移动平均则给予近期价格更大的权重,远期的价格更小的权重,而指数平滑法则兼容了简单移动平均和移动平均所长,不舍弃过去的数据,但是仅给予逐渐减弱的影响程度,即随着数据的远离,赋予逐渐收敛为零的权数。

指数平滑法均价是布朗所提出,布朗认为时间序列的态势具有稳定性或规则性,所以时间序列可被合理的顺势推延;他认为最近的过去态势,在某种程度上会持续到最近的未来,所以将较大的权数放在最近的价格。同时像指数平滑法计算波动率一样, 指数平滑法计算均价也只需要保留上一个(t-1)的均价和最近的一个价格数据即可,运行简单,减少内存空间和 gas 费的消耗。所以 NEST v3.5 采用指数平滑法来计算均价指标,具体计算方法如下:

三、应用与意义

3.1 波动率的应用与意义

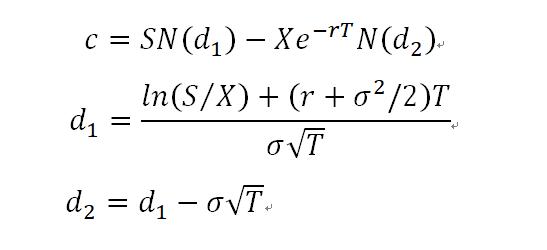

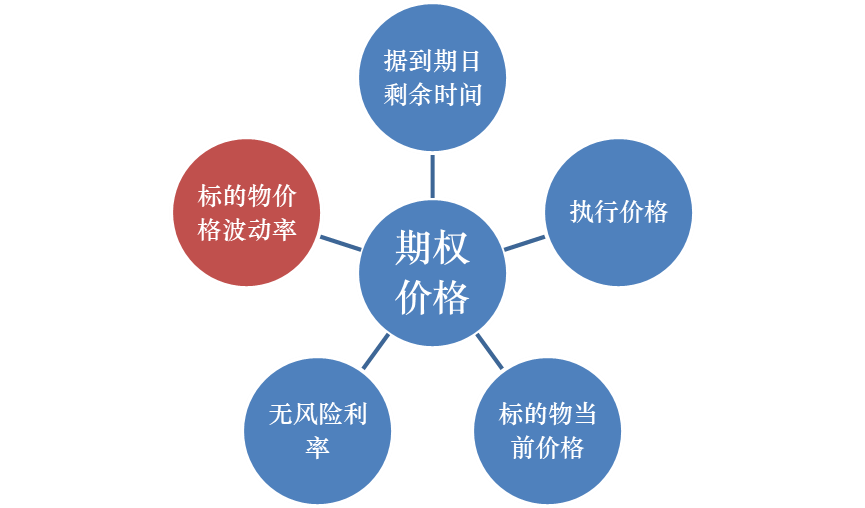

1)波动率是衍生品定价最关键的参数之一。对于衍生品金融工具来说,无论是期权、或是更加复杂的金融衍生品,标的物(或基础资产)价格波动率都影响衍生品价格的重要因素,比如最著名的布莱克-斯科尔斯(Black—Scholes)期权定价模型(图表3),其中就代表标的物的波动率,波动率是影响期权价格的重要因素之一(图表4), 所以对于下游 DeFi 的期权项目(比如 Deribit、Hegic、Opyn、Primitive 等),波动率对其来说都是刚性需求数据。

图表3:Black—Scholes 期权定价公式

图表4:期权价格影响因素

2)波动率也是风险管理技术最关键的参数之一。波动率就是预期收益的标准差,反映了资产的风险水平,是风险的测度指标。而我们知道所有去中心化金融活动(借贷、资产交易、资产管理等)都是以管理和处理风险为中心的,所有 DeFi 项目都要有风险控制,预期市场波动或规避风险,波动率是不可或缺的指标。比如对于下游 DeFi 借贷项目(AAVE、Compound 等),由于抵押资产具有极强波动性,抵押率或清算线的制定与选择极其重要,决定了项目的风险程度,同时又决定了用户资产的利用率,最优的抵押率或清算线的制定与选择要考虑的首要指标就是资产的波动率,例如抵押资产是 USDT,其价格波动率较小,那么抵押率和清算线应该低一些,如果抵押资产是 NEST,其波动率较大,那么抵押率和清算线就要高一些。同样对于数字资产抵押型稳定币项目(比如 MakerDAO 、QIAN 等)以及NEST 社区规划的平行资产项目,其重要参数(抵押率、清算线、稳定费等)的制定与选择也都离不开波动率指标,比如 QIAN 稳定币项目,其的启动充足率公式就只取决于计算出的实时波动率,基于波动率设立一套自动化调节机制,在用户资产利用率与清算风险之间寻求最佳平衡,据了解未来 NEST 生态平行资产项目的抵押率和平仓线也很大程度上取决于抵押资产的波动率。

3)基于波动率可以直接设计 DeFi 金融产品,比如波动率期货、波动率掉期等,波动率交易是指基于对波动率的分析和预测而进行的交易,它削弱了价格变动对策略的影响,主要依赖波动率本身或波动率背后所蕴含的波动形式来获取利润,有其独特吸引力,市场需求很大,但目前DeFi市场上还没有基于波动率的金融产品协议。

3.2 移动均价的应用与意义

1)对于某些对价格实时性要求不高的 DeFi 项目,它们更倾向于采用均价而不是实时价格,这是因为实时价格时间序列的数值受周期变动和不规则变动的影响,起伏较大,不易显示出发展趋势,而均价可以消除这些因素的影响,均价有时可能更能准确的反应市场的供需关系。比如抵押资产的清算采用均价来清算或许更合理更公平。比如最近比较火的永续合约项目 Perpetual Protocol,其指数价格的喂价来源就是预言机提供的时间加权平均价格(TWAP)。

2)对于 NEST 预言机来说,移动均价格预言机相对实时价格预言机,其对预言机操纵攻击有更强的抵抗力,所以对价格抗攻击性要求更高的 DeFi 项目可以采用均价。

3)其实当前第二大预言机 Uniswap 价格预言机系统,其提供的就是时间加权平均价格(TWAP),而不是实时的价格数据。

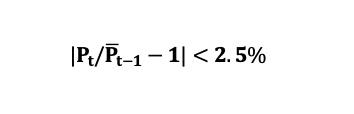

4) 均价还可以用于排除异常价格数据。根据 NEST 预言机提供的价格数据,价格偏差高出或低于 2.5% 以上的概率仅为 0.19%。因此可以用公式:

来限制正常价格取值范围,用来排除异常价格数据。

3.3 总结

NEST Protocol 升级到 3.5 版后, 引入了移均价格和波动率预言机,供链上开发者使用,正是 NEST 开发者在深入思考和调研后,为满足下游 DeFi 对预言机的真实性需求,对 NEST Protocol 所作的一次重要的升级迭代,本质也是 NEST 直面需求的必要选择。

- DeFi领域DYOR:一份综合指南 - CoW DAO 30 浏览

- DeFi 介绍 - CoW DAO 34 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 33 浏览

- 从 DeFi 到 NeoFi :下一个篇章 123 浏览

- 你的DeFi协议需要吸引机构注意力的5个架构转变 312 浏览

- 来自 Tomasz 的更新 219 浏览

- 将结构化收益引入 Neutrl NUSD 95 浏览

- “夺旗”竞赛继续! 285 浏览

- AI 正热,加密货币遇冷,那又如何? 525 浏览

- Polymarket交易手册 479 浏览

- 如何在稳定币上获得收益 300 浏览

- DeFi中的移动平均线:安全漏洞与攻击预防 225 浏览