GMX:一个真实收益与去中心化金融基础设施的启动平台

- Shoal Research

- 发布于 2023-02-23 18:47

- 阅读 3505

本文探讨了GMX协议在DeFi生态系统中的作用及其如何提供可持续收益。文章介绍了什么是真正收益(Real Yield)、GMX的运作及其代币经济学,并讨论了35个以上基于GMX的协议,展示了DeFi组合性(composability)如何促进金融工具的快速创新。

DeFi 可组合性、真实收益以及 35+ 个利用 GMX 永续合约协议的协议

2023年2月21日

禁忌的收益

加密货币已经见证了100万%的收益率,这被证明是不可持续的。加上 FTX、3AC、Terra Luna、Celcius 和 Blockfi 崩溃的后果,用户现在正在寻找可持续的“真实收益”。过去,用户不假思索地快速投入到20%的中心化交易所(CEX)质押收益中。现在,特别是在熊市中,DeFi 用户对收益及其来源更加怀疑。机构数字资产交易公司 Genesis 最近的破产是收益领域另一个倒下的多米诺骨牌。Genesis 为美国最大的加密货币交易所之一 Gemini 的客户存款提供收益,参与其 Earn 程序。Earn 程序允许用户存入加密货币,以换取某些稳定币和其他加密货币高达8%的收益。Genesis 的破产导致客户资金损失,回想起来,Gemini 的 Earn 程序的8%收益是非常冒险的。由于将费用分配给代币持有者的趋势不断上升,许多协议已经采取了真实收益策略。在这篇文章中,我将解释 GMX 是如何运作的,以及聪明的开发者如何利用该协议的代币经济学来创建新的 DeFi 原语、收益策略和对其有利的集成。

什么是真实收益?

在传统金融中,真实收益是指通货膨胀与利率之间的差额。在 DeFi 中,人们称“真实收益”为代币持有者从共享协议收入中获得的收益或利润。通常,需要质押(将代币锁定在协议中)协议的治理代币以获取对协议收入的索赔。

GMX

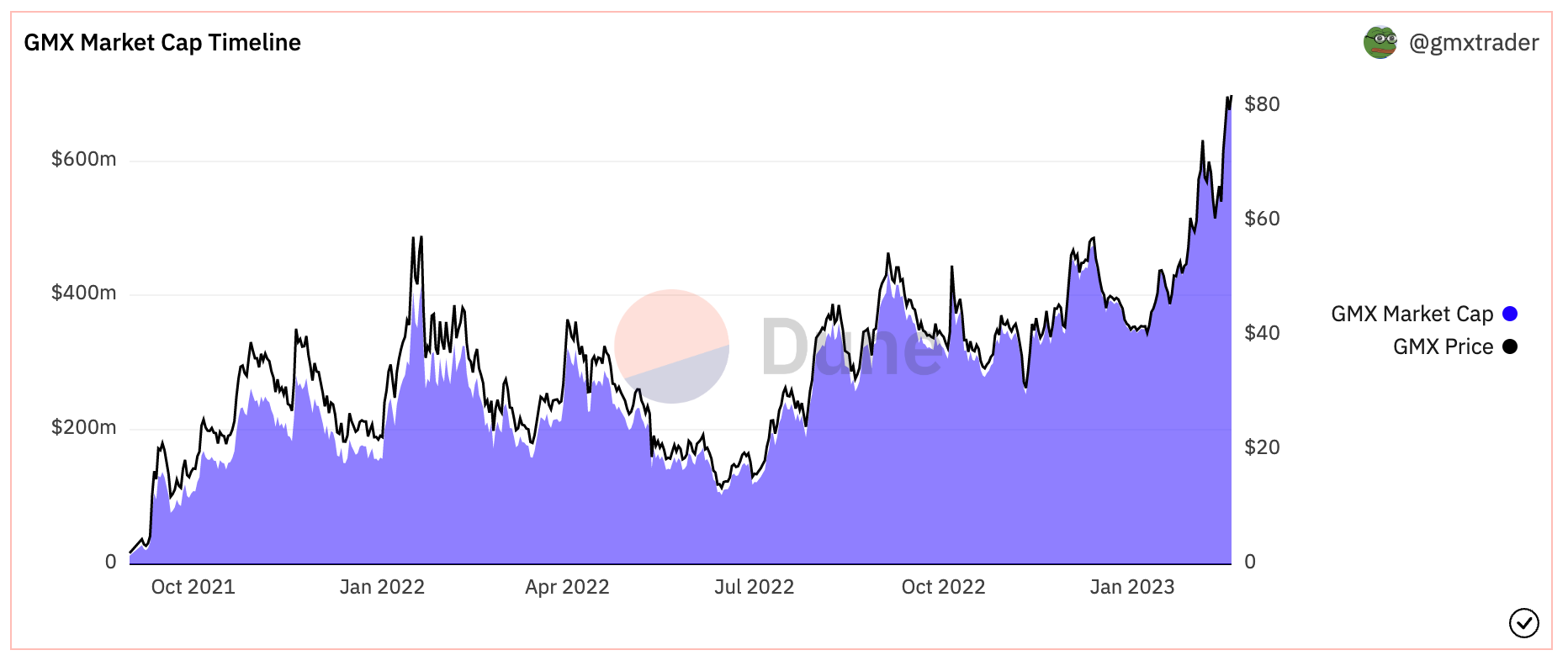

本地 Arbitrum 去中心化永续合约交易所 GMX 在锁仓总值(TVL)和 Arbitrum Dapps 的市值中领跑。永续合约是类似于期货的加密原生金融工具,但没有结算日期。聪明的交易者可以在支付资金利率的情况下,将其多头或空头头寸保持长时间开放。永续合约交易所非常适合于方向性交易或对冲头寸。GMX 允许用户在少数几种受支持的资产(包括比特币和以太坊)上获得最多 50 倍的杠杆交易。

GMX 代币经济学

激励机制是 DeFi 的关键,吸引流动性和资金流入协议。由于用户会移动到最新的闪亮事物,保持流动性变得困难。高年化收益率会导致资金在新的 Dapps 和叙事之间周转。最初是为了特定行为而空投和印发代币给用户,后来演变为更可持续的代币激励机制。GMX 的代币设计通过允许用户质押代币以提供流动性来奖励用户从协议中获得的费用。GMX 采用双代币经济,$GMX 和 $GLP,以促进协议的价值分配。GMX 收入的主要来源是向交易者收取的 0.01% 的手续费,用于借贷、开盘和关盘。

-

$GMX

- $GMX 是 GMX 协议的治理代币,赋予新提案的投票权。$GMX 持有者也可以将其代币质押(锁定在合同中)为质押的 GMX,从而索赔使用协议的交易者所收取费用的30%。在 Arbitrum 和 Avalanche 网络上,交易者可以进行交易,而网络则以 $ETH 和 $AVAX 的形式分发费用。

-

$GLP

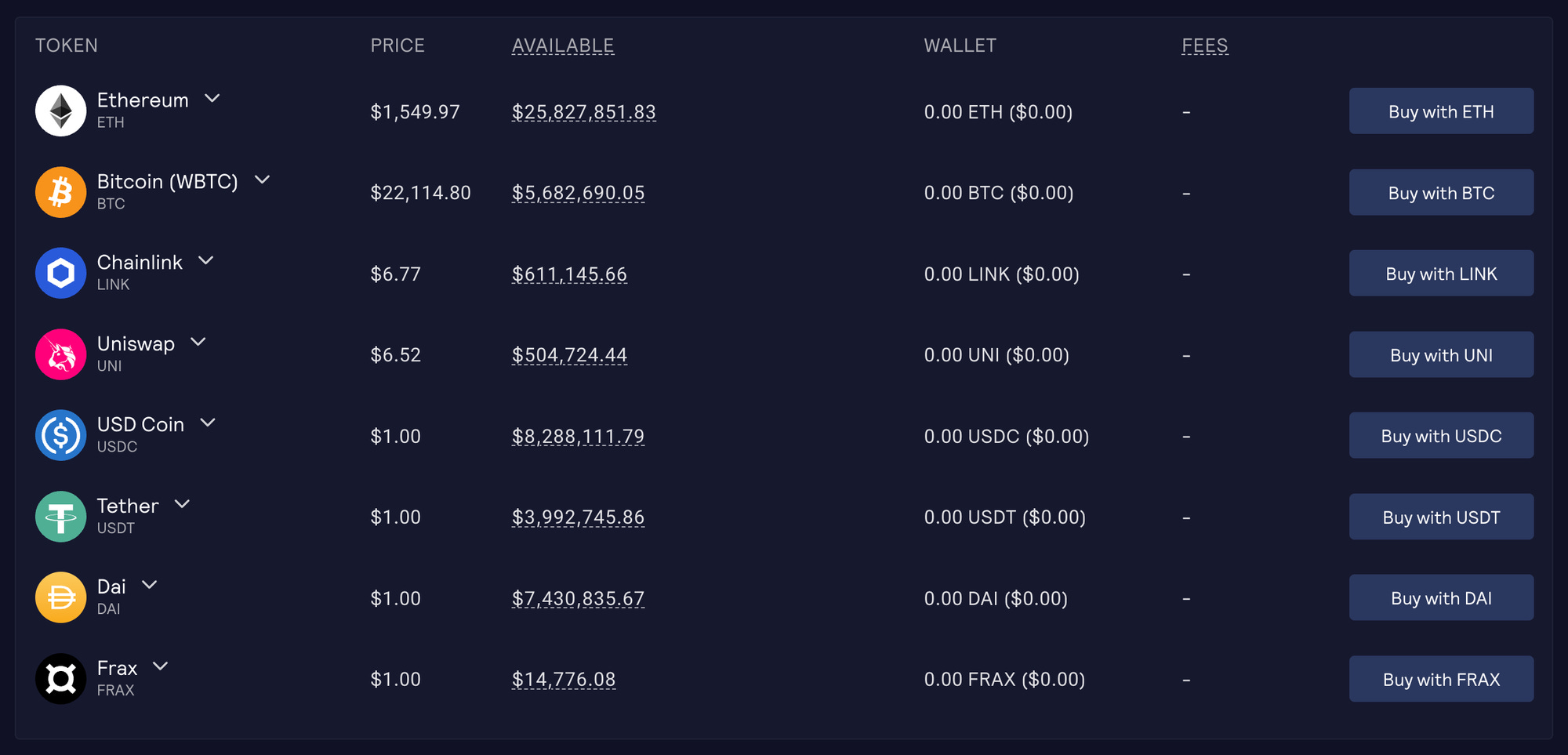

- $GLP 流动性代币是包括 $ETH、$WBTC、$LINK、$UNI、$USDC、$USDT 和 $DAI 的资产指数,是盈利交易的资金来源。更重要的是,$GLP 是 GMX 协议的流动性代币。为了铸造 GLP 并获得奖励,交易者可以存入作为协议奖励的指数资产。奖励根据铸造 GLP 所用的网络以 AVAX 或 ETH 的形式分发。那些质押其 $GLP 的人可从铸造 GLP 的链中获得70%的协议费用。

赌桌总是赢家

当交易者在 GMX 上获胜时,GLP 池负责支付奖金,而在铸造 GLP 的链上,$GLP 持有者则获得 70% 的交易费用和液化费用。GLP 持有者本质上充当“赌桌”,为交易者提供资金,因为大多数交易者在交易中都会亏损。自 GMX 协议推出以来,交易者在该平台上损失超过 3000 万美元(获胜 + 亏损)。GLP 的代币经济学在交易的双方都创造了积极的激励。流动性提供者期望交易者在获得稳定收益的背景下亏损,而交易者则具备进行大量交易的流动性。

GMX 可组合性

其他 Dapps 可以利用 GMX 的收益资产和交易协议,因为它是一个无权限的平台。超过 35 个协议以某种形式利用 GMX,这得益于在 GMX 上构建的能力,称为“DeFi 可组合性”或“DeFi 乐高”。可组合性在加密中迅速创新中至关重要,因为一个协议可以复制或扩展其他协议的服务,而无需从头构建整个基础设施。

GMX 可组合性用例

-

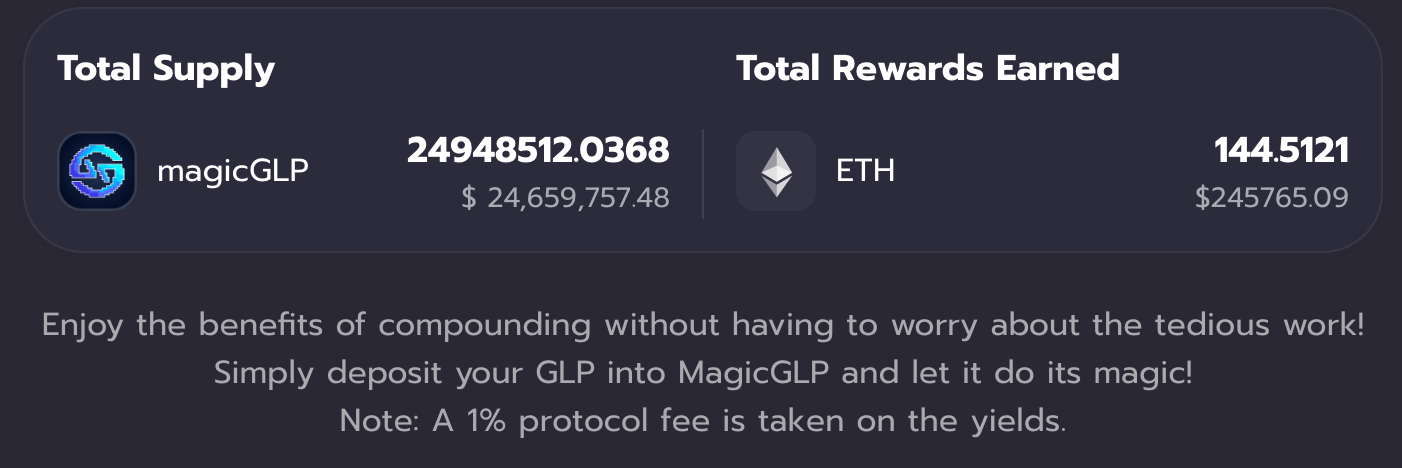

Abracadabra

例如, Abracadabra Money 是一个具有 GLP 金库的杠杆和收益农业协议。在 Abracadabra 上,用户可以将 $GLP 存入其自动复利金库,系统会自动将赚取的收益重新投入协议。Abracadabra 对提供此服务收取 1%的费用,并且已成为质押 GLP 的最大持有者之一。

-

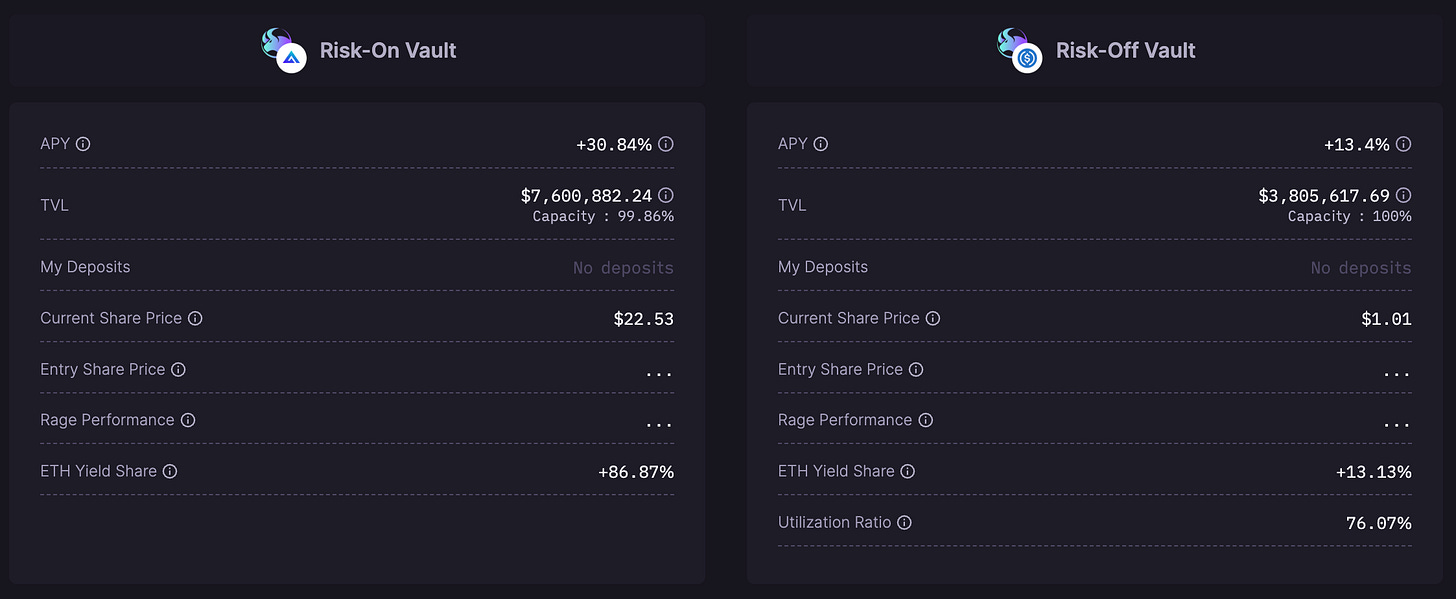

Rage Trade

Rage Trade 提供 $GLP 的 delta 中性金库,允许用户在保持 delta 中性头寸的同时赚取 ETH。Rage Trade 通过在 Aave 和 Uniswap 上做空来执行这一策略,从而压制ETH和BTC的价格曝光。短头寸和 $GLP 的结合对 $GLP 指数中的基础资产进行了对冲,使得用户不必承受 $GLP 的非永久性损失。非永久性损失是参与 DeFi 流动性池时面临的风险,其中池中获得的收益低于持有资产的直接收益。Rage Trade 的关键创新在于大幅减少了这种风险,换来的是稍微较低的收益。

-

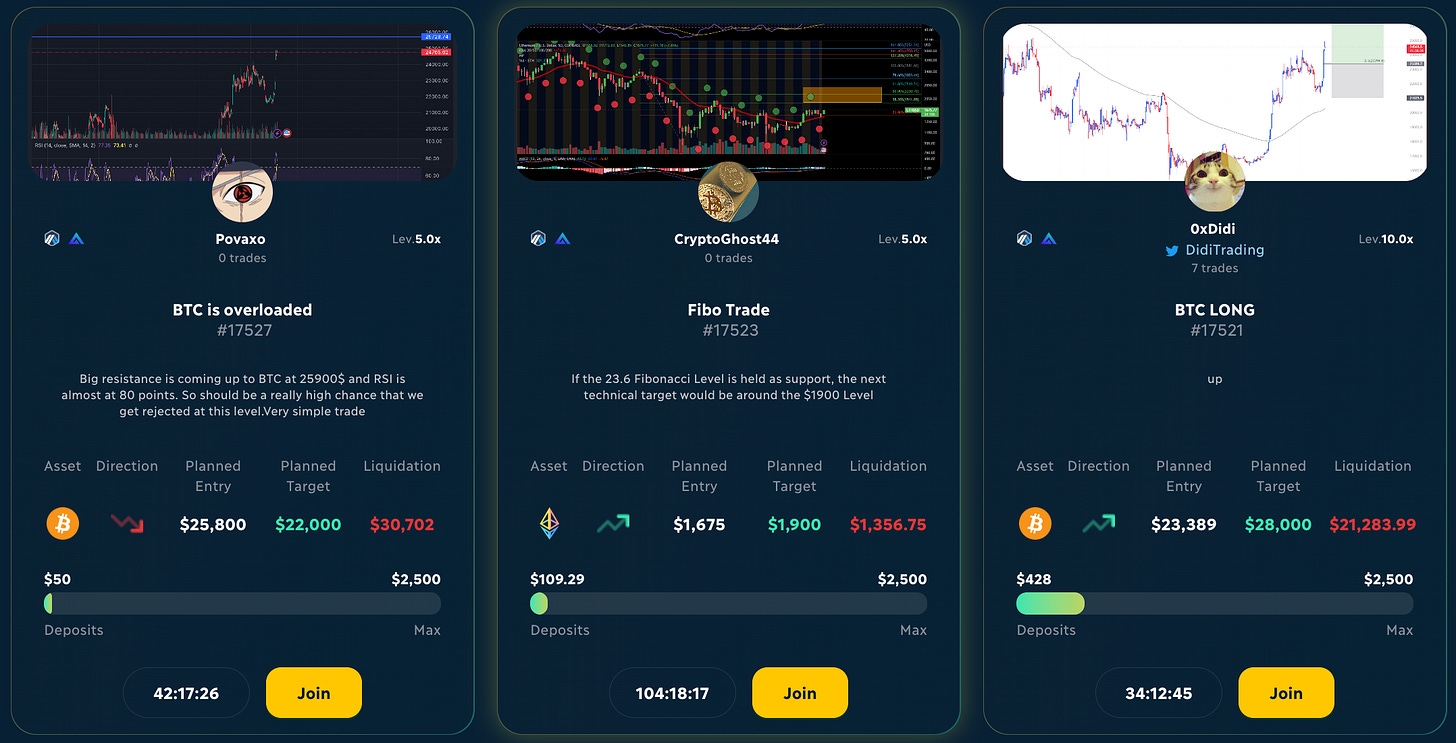

STFX

STFX 向用户提供复制交易服务,并构建在 GMX 上。用户可以通过存入 USDC 加入一个由同行管理的交易金库,金库所有者将为交易策略开设一个众筹头寸。金库管理者在成功交易中赚取费用,而整个交易功能则完全建立在 GMX 上。尽管金库管理者使用 STFX 界面,但交易是直接路由到 GMX。

Fin

乍一看,GMX 是一个永续合约交易协议,但在其背后,协议为开发者提供了创建新的 DeFi 原子和外部交易服务的流动性工具。协议服务可以针对特定用户进行优化和特定规范定义,就像 Abracadabra、Rage Trade 和 STFX 是如何不同地利用 GMX 一样。GMX 的支持 Dapps 生态证明了 DeFi 可组合性的重要性,并持续扩展。

在 GMX 上构建的协议

-

Abracadabra: 自适应稳定币协议,具有自动复利的 $GLP 策略

-

Jones DAO: 利用 $GMX 和 $GLP 的期权收益和策略金库

-

Plutus DAO: 治理代币黑洞,利用 $GLP 金库

-

GMD Protocol: 智能金库和收益,构建在 GMX 上

-

MugenFinance: 利用 $GLP 的真实收益聚合器,构建在 LayerZero 上

-

RageTrade: 利用 $GMX 和 $GLP 的收益金库策略协议

-

Dopex: 在 Arbitrum 上的期权交易所,集成 GMX

-

Umami finance: 利用 $GLP 的 delta 中性金库策略

-

STFX: 基于 GMX 的社交交易平台

-

Lyra: 在 Arbitrum 上与 GMX 集成的 Optimism 原生期权交易协议

-

Buffer Finance: 奇异期权交易平台,基于 GMX 的质押机制

-

Tender finance: 以 $GLP 和 $GMX 作为抵押的借贷协议

-

Rodeo Finance: 具有 $GLP 金库的杠杆收益农业策略

-

Perpy Finance: 基于 GMX 的社交交易平台

-

Vovo Finance: 具有 $GLP 策略的收益金库

-

Beefy Finance: 具有 $GLP 金库的多链收益优化器

-

Stabilize Protocol: 利用 $GLP 池的稳定币稳定协议

-

Vesta Finance: 在 Arbitrum 上具有 $GMX 和 $GLP 金库的稳定币协议

-

Nitro Cartel, Arbitrove: 使用 $GLP 金库的收益指数和策略金库

-

Moremoney: 在 Avalanche 上的借贷借款协议,带有 $GLP 金库

-

Demex: Cosmos DeFi 一站式 DEX,具有自动复利 $GLP 金库

-

Steadefi: 利用3倍杠杆的长期 $GLP 金库优化收益策略

-

Sentiment: 拥有 $GLP 金库的借贷和交易平台

-

Neutra Finance: $GLP delta 中性策略

-

Olive: 具有 $GLP 金库的真实收益策略

-

Handlefi: 外汇交易和借贷协议,ETH 和 BTC 路由到 GMX

-

KostrenFinance: 收益聚合器和智能金库,配有 $GMX 和 $GLP 策略

-

Stardust: 基于 GMX 和 $GLP 的收益聚合器

-

Dsquared finance: 基于期权的 DeFi 金库,与 GMX 集成

-

Redacted, Pirex: 具有 $GMX 和 $GLP 金库的自动复利收益策略

-

Puppet Finance: 基于 GMX 的社交交易平台(即将推出)

-

DappsOS: 具有 GMX 交易集成的 DeFi 可达性移动应用程序

-

MUX: 集成 GMX 的杠杆交易平台

-

Yeti Finance: 具有 $GLP 金库的 Avalanche 借贷协议

-

Yield Yak: 带有提升的 $GLP 农场的 Avalanche DeFi 工具

-

Delta prime: 具有 $GLP 集成的借贷平台

参考资料

-

感谢 @Helkem0 提供标题横幅中使用的酷炫 GMX 徽标

-

- *

不是财务或税务建议。 本通讯的目的纯粹是教育性的,不应视为投资建议、购买或出售任何资产的请求或进行任何财务决策的建议。它不是税务建议的替代品。请咨询你的会计师并自行进行研究。

披露。 我所有的帖子都是我自己的观点,而不是我雇主的观点。

- 原文链接: shoal.gg/p/gmx-a-real-yi...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 《介绍 rwa [un]wind》 39 浏览

- 2026年加密质押趋势:LSTs、再质押与ETF 67 浏览

- 我让Claude拥有了AAVE的“眼睛”:结果如何 177 浏览

- $BANK:扑克众筹遭遇风投稀释 205 浏览

- MetaDAO 2025年第四季度季度报告 205 浏览

- 流动性战争与对抗性代币激励策略——ImmuneBytes 207 浏览

- DeFi中的跨链桥最佳实践是什么?- CoW DAO 225 浏览

- Pendle 发布 2026年战略展望 286 浏览

- 2026 年智能合约审计的实际成本 304 浏览

- Zyfai - 一个代理收益层 275 浏览

- MiCA与DeFi:去中心化协议需知事项 346 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 295 浏览