加密货币市场本周回顾 (09/29/25)

- pineanalytics

- 发布于 2025-09-29 21:57

- 阅读 1234

本文是对加密货币市场一周的总结和更新,涵盖宏观经济、加密货币市场表现、链上使用情况、稳定币指标以及行业热点。分析了BTC、ETH等主流币种和SOLANA等新兴币种的市场表现,以及各链的TVL、交易费用、DEX交易量等数据指标,并对Plasma、Divine、Bulk和LayerZero等项目进行了介绍。

加密货币市场每周概览与更新

概要

年底前风险偏好:美元疲软,人民币稳定,黄金高企,美国国债稳定,油价温和,ISM疲软导致政策偏向鸽派。 BTC交易价格约为$113.7K,占据58%的主导地位——在BTC/ETH ETF资金流出和SOL适度流入的情况下起到稳定作用。 散户保持安静(搜索量低,“恐惧与贪婪指数”为39)。 基本情况:BTC横盘整理,而黄金上涨; 在黄金暂停上涨且BTC反弹之前,山寨币会下跌。

资金从Base/Arbitrum/Polygon轮换到以太坊和Hyperliquid。 ETH稳定TVL(约$88B),而Solana和Arbitrum滞后。 自夏季中期以来,费用一直处于中期下降趋势,而DEX交易量保持长期上升趋势,并伴有短期提振。 BNB和Arbitrum表现突出,Hyperliquid在永续合约方面表现强劲。

稳定币总额约为$292B,环比下降$2.8B,但同比上涨$15B,表明增长放缓。 以太坊获得供应份额; Tron/Solana失去份额。 USDC引领资金流出; USDT、PYUSD和USDf扩张。 收益率集中在4-6%之间,Kamino/Save Finance较高。

关注点:Plasma推出,流入$2B; Divine融资$6.6M用于借贷; Bulk融资$8M用于Solana永续合约; LayerZero回购$120M ZRO。

风险: 美元>99–100、10年期国债>4.3%、30年期国债>5.0%或油价>$70。

市场概览

宏观

年底前的设置为风险偏好。 美元指数跌向~97–98反映出美元持续疲软,而人民币稳定在0.140附近限制了贬值风险,并支持新兴市场和加密货币流动的流动性。 黄金突破~$3.7k表明在实际利率走软的情况下,对价值储存资产的需求强劲,而美国国债收益率显示10年期国债稳定在~4.1%,30年期国债稳定在4.7%左右,这与美联储可以保持耐心的峰值利率制度一致。 油价保持在~$63附近,使通胀压力保持温和,如果增长数据低于预期,则为宽松的金融环境留下空间。 ISM为48.7,证实制造业收缩但未崩溃,与倾向于鸽派的政策背景一致。 从历史上看,这种组合——美元疲软、黄金走强、利率稳定和能源价格温和——支持风险偏好。 预计主要货币将在加密货币轮换中领先,其次是选择性的beta。 需要关注的关键触发因素:美元指数突破97并保持势头,10年期国债跌向~3.8%,以及正的净稳定币发行量。 相反,美元反弹至99–100以上,利率回升(10年期国债>4.3–4.5%,30年期国债>5.0%)或油价飙升>70将支持降低风险。

加密货币市场总结

BTC/加密货币价格走势: BTC交易价格为$113,657.09,上涨+3.73%(24小时)和+0.32%(7天),加密货币总市值达到$3.90T。

BTC/ETH 支配地位: BTC支配地位为57.99%,ETH为12.90%,表明本周BTC支配地位有所上升。

ETF 流量: BTC(-$534.5M)和ETH(-$719.8M)流出,而SOL显示正流入$59.6M。

社交/搜索趋势: 比特币的兴趣仍然很低,为21(满分100),而加密货币的兴趣略有下降,为25,表明散户关注度下降。

恐惧与贪婪指数: 当前得分为39(恐惧),7天内下降8点,表明市场情绪下降。

轮换桶分析: 轮换得分50.64,其中大盘股(≥$100B)和中盘股($10B-$100B)获得动力,而小盘股失去份额。

解读与未来展望

资金流和仓位仍然由机构主导:ETF显示BTC和ETH流出,SOL适度流入,散户热情仍然不高。 宏观仍然倾向于支持——美元疲软、利率稳定,黄金目前承载着安全买盘。 BTC 接近 ~58% 的支配地位加强了其作为锚定交易的作用。

基本情况:BTC 横盘整理,而山寨币下跌,黄金上涨,但一旦黄金暂停,BTC 将引领上涨。 只有在 BTC 稳步上涨之后,才能预期山寨币会跟进,并且可能会滞后。 在此之前,山寨币仍然容易进一步下跌。

链上应用

数据

-

按桥接流量划分的链: 本周,资金大量从Base、Arbitrum和Polygon流出,同时大量资金流入以太坊和Hyperliquid。

-

按TVL划分的顶级链: 以太坊$87.7B (-7.9%),Solana $11.3B (-9.6%),BNB Chain $7.8B (-3.7%),Tron $6.0B (-1.5%),Base $5.0B (-2.0%),Arbitrum $3.1B (-8.6%),Avalanche C-Chain $2.1B (-4.5%),Sui $2.0B (-4.8%)。

-

按每周费用划分的顶级链: Hyperliquid $22.4M (+14.3%),Tron $8.4M (–7.7%),BNB Chain $7.7M (+29.3%),Ethereum $6.95M (+5.9%),Solana $6.35M (–39.5%),Base $1.31M (–3.3%),Arbitrum $1.15M (+328.9%)。

-

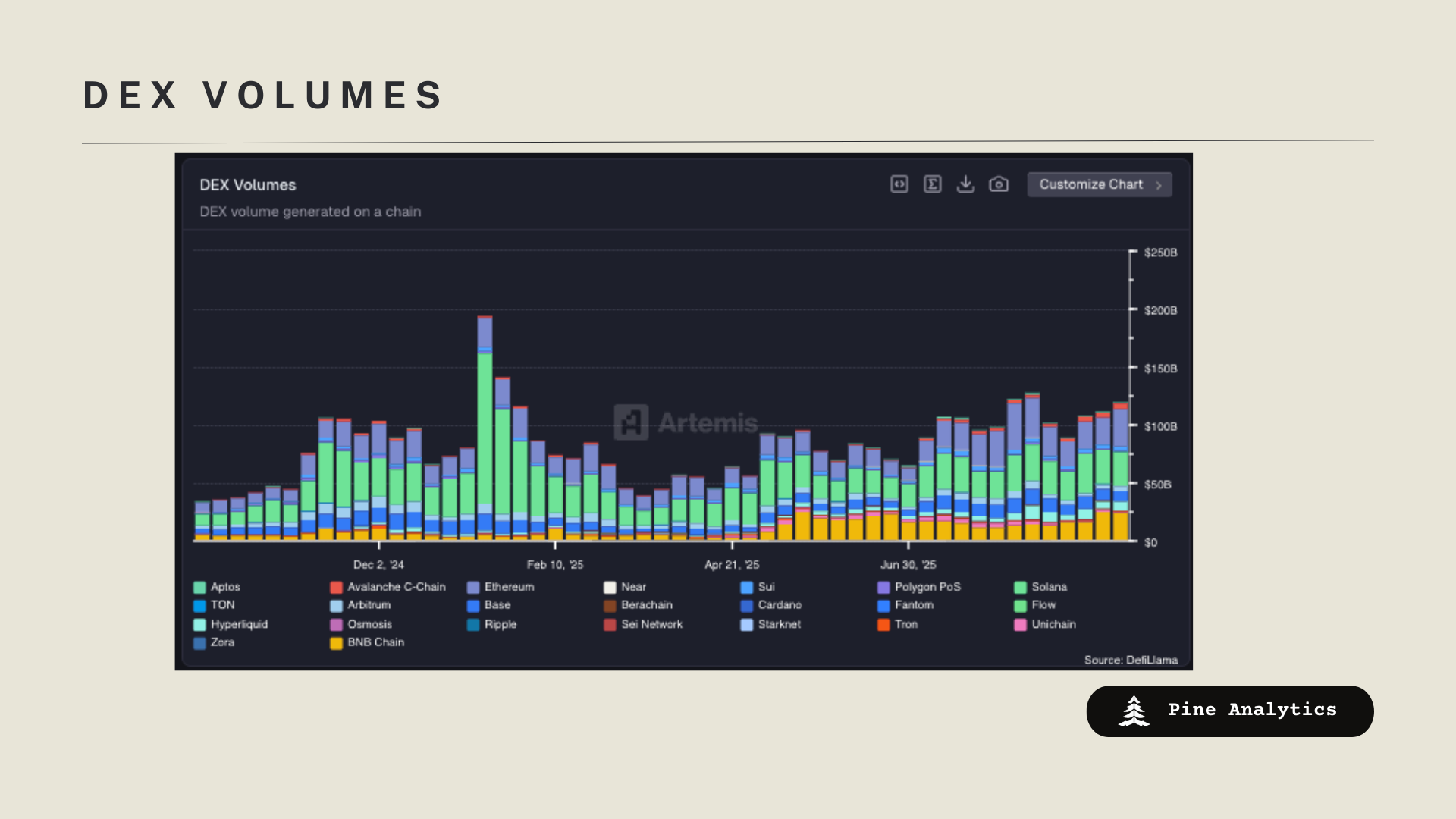

按DEX交易量划分的顶级链: 以太坊$33.6B (+45.5%),Solana $31.5B (+4.7%),BNB Chain $26.6B (+11.8%),Base $7.7B (+15.4%),Hyperliquid $7.7B (+14.2%),Avalanche C-Chain $5.70B (+34.7%),Arbitrum $5.23B (+36.2%),Sui $3.65B (+15.9%)。

解读与未来展望

DEX交易量仍然处于长期上升趋势,以太坊和Solana等主要货币保持强势,L2则呈现周期性活跃。 然而,费用仍然锁定在自夏季中期以来的中期下降趋势中,只有短暂的反弹。 在过去的一周中,这种差异持续存在:DEX交易量的短期上涨与费用的再次下降形成对比。

稳定币指标

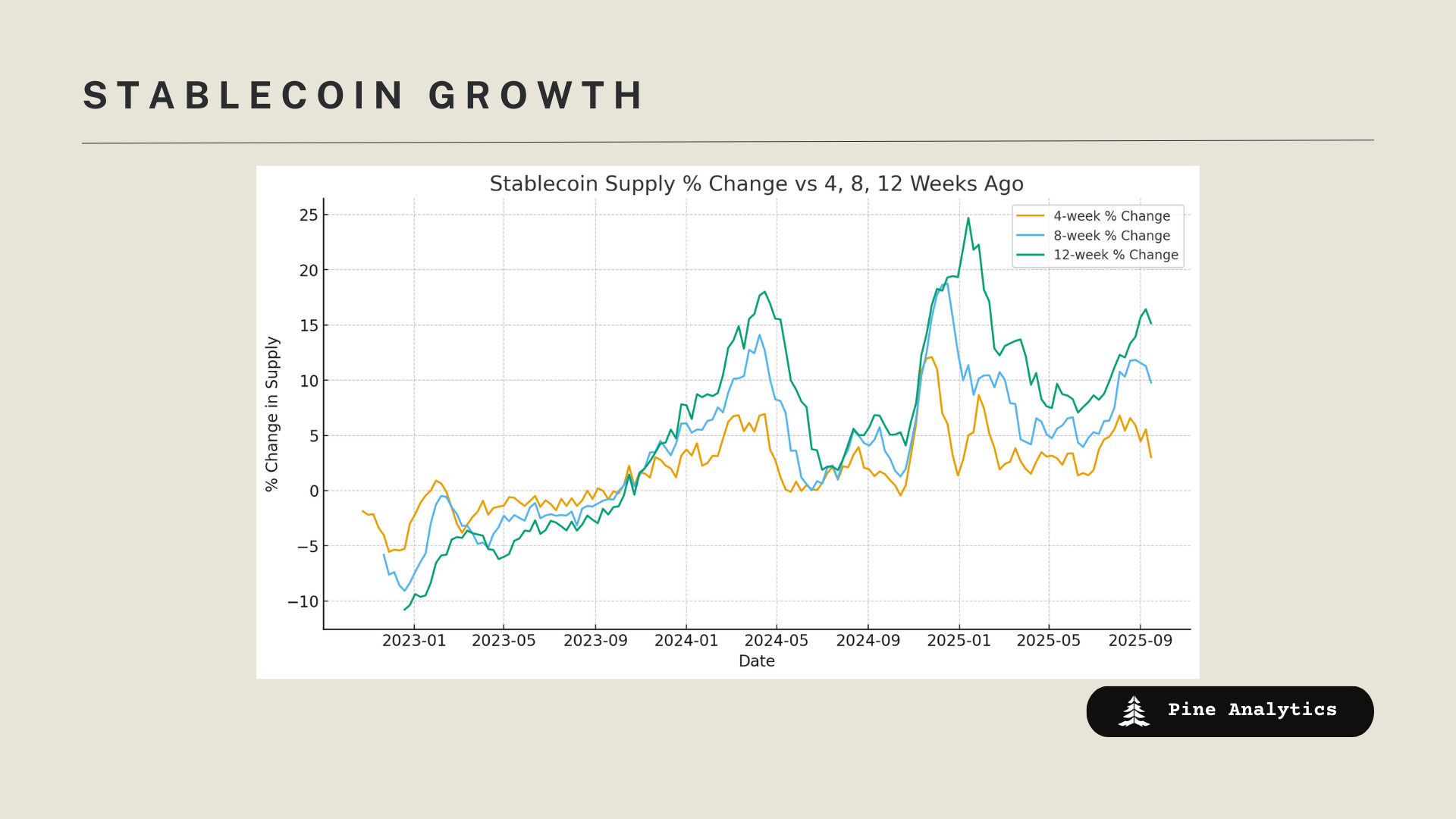

市值: 稳定币市值目前为$292.2 billion,反映出过去一周下降$2.8 billion,过去30天增长$15.2 billion。 这标志着过去两个月加速增长的趋势放缓。

稳定币供应利率:

-

AAVE: 3.6%-4.6%

-

Kamino: 4.91%-13.38%

-

Save Finance: 5.25%–6.21%

-

JustLend: 1.7%-4.9% (5% USDD)

-

Spark.fi: 4.5%

链上特定变化: 本周,以太坊上的稳定币供应量增幅最大,而Tron和Solana则出现资金流出。

Token特定变化: USDT、PYUSD和USDf本周供应量增加,而USDC的资金流出量非常大。

解读与展望: 稳定币供应量本周增长~2.8B美元,标志着自7月中旬以来重新加速增长的趋势放缓。 尽管如此,势头仍然略高于重新加速之前的水平。

CT 关注点

Plasma区块链启动

Plasma区块链专为稳定币交易而设计,已正式启动其主网测试版及其原生XPL token,这标志着在全球范围内实现即时、低费用美元支付方面迈出了重要一步。

此次发布带来了令人印象深刻的$2 billion稳定币流入和EVM兼容性,使Plasma成为未来金融的高性能Layer 1解决方案。

Divine 融资 $6.6M

Divine是一家基于区块链的小额贷款公司,已获得由Paradigm领投的$6.6 million种子资金,以扩展其无抵押贷款协议Credit,该协议旨在为无法获得传统资本的借款人提供服务。

本轮融资包括Nascent和其他战略投资者的参与,重点是通过去中心化金融创新在全球范围内扩大稳定币贷款规模。

Bulk 融资 $8M

Bulk是一个Solana上的永续合约去中心化交易所,已获得由Robot Ventures和6th Man Ventures领投的$8 million种子资金,以增强其实施层,实现低于20毫秒的延迟,以实现机构级交易。

这笔资金旨在重新定义Solana不断增长的生态系统中的永续DEX交易,并得到其他支持者的支持,以加速开发和市场采用。

LayerZero 回购超过 $100M 的 token

LayerZero Foundation已从早期投资者手中回购了价值$120 million的50 million ZRO token,通过减少流通供应量并将token价值提高了26%,这是一项旨在增强长期治理和流动性的战略举措。

继高交易量和合作关系等其他生态系统里程碑之后,该计划强调了LayerZero对其跨链协议的承诺。

- 原文链接: pineanalytics.substack.c...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 从 DeFi 到 NeoFi :下一个篇章 73 浏览

- 洞察:Layer 1 & Layer2 链 - 2026年1月 53 浏览

- Busha 上的 Solana 支持贷款:尼日利亚加密用户的实用指南 51 浏览

- SVM内部:sBPF JIT安全缺陷和内存泄漏 57 浏览

- Solana的区块构建之战 127 浏览

- 为机器人募资:发展agent资本市场 160 浏览

- 我对当前预测市场的状态感到担忧 216 浏览

- 你的DeFi协议需要吸引机构注意力的5个架构转变 246 浏览

- 一切皆市场 253 浏览

- 来自 Tomasz 的更新 192 浏览

- 将结构化收益引入 Neutrl NUSD 60 浏览

- 如何使用 Kora 在 Solana 上启用 Gasless 交易 230 浏览