DeFi 进阶指南

第2章:代币发行

- Tiny熊

- 发布于 2026-01-02 23:53

- 阅读 1977

所有 DeFi 协议都围绕着 Token 运转。

DeFi 协议的运转依赖 Token 实现三个核心功能:价值捕获、激励对齐、去中心化治理。理解 Token 的设计逻辑,是理解 DeFi 的前提。

去中心化交易所 Uniswap 依靠 UNI 实现社区治理,借贷协议 Aave 用 AAVE 激励用户参与,稳定币协议 MakerDAO 通过 MKR 进行风险管理和决策。无论是 DEX、借贷、衍生品还是保险,Token 都是协议运转的核心。

理解 Token

Token 代表不可剥夺的持有权

在传统金融中,你的资产由中介机构托管。银行可以冻结你的账户,券商可以限制你的交易,支付公司可以封禁你的账号。

Token 改变了这一点。当我们持有 Token,它记录在区块链上,与我们的私钥绑定。从数学和代码保证,没有人可以剥夺我们的 Token。

Token 实现激励对齐

在传统内容平台,使用者和所有者是分离的。

知乎的答主贡献内容,B站的UP主制作视频,但平台的股东获得了绝大部分收益。创作者是使用者,股东是所有者,两者利益不一致。平台越成功,股东越富有,但创作者的分成比例反而可能下降。

Token 打破了这种分离。

使用者即所有者

传统金融中,服务提供者(平台)和所有者(股东)是分离的。用户使用服务创造价值,但收益归股东所有。DeFi 通过 Token 将这两者统一。

Compound 是典型例子。用户存入或借出资产时,不仅赚取利息,还获得 COMP 代币。COMP 代表了协议的治理权和未来收益权。用户使用协议越多,获得的 COMP 越多,拥有的治理权也越大。

GMX 更进一步。用户在 GMX 交易永续合约,产生的手续费被协议用来回购 GMX 代币,分配给 GMX 质押者。交易者创造价值,GMX 持有者(很多也是交易者)获得收益。使用者和所有者形成了利益共同体。

用户与所有者的绑定能够创造出飞轮效应:用户参与 → 获得 Token 激励 → 协议使用增长 → 收入上升 → Token 价值上升 → 更多用户参与。

用户不再只是产品的使用者,而是协议成功的直接受益者。协议越成功,他们获得越多。

这与传统平台形成鲜明对比。在传统平台,用户创造价值,股东获得收益。在 DeFi,用户创造价值,用户获得收益。Token 将使用权和所有权绑定在一起。

Token 实现治理权

传统公司由董事会和管理层决策。DeFi 协议通过 Token 持有者投票,让用户也有参与治理的权利。

MakerDAO 的 MKR 持有者投票决定稳定费率、抵押品类型、风险参数。Uniswap 的 UNI 持有者决定协议费用开关、新版本部署、金库资金使用。Aave 的 AAVE 持有者决定哪些资产可以被借贷、风险参数如何设置。

Token 的分配

Token 的分配是 Token 经济模型的核心问题。分配决定了谁拥有协议、谁有动力参与建设、谁有权进行治理决策。

一个好的 Token 分配需要平衡多方利益:

团队与投资人

早期团队和投资人通常获得 15-25% 的代币份额(1-4 年锁定)。过高的团队份额会导致:

- 社区质疑去中心化程度

- 早期持有者抛售压力过大

- 普通用户参与动力不足

典型的分配比例:

- 团队:15-25%(通常锁定 1-4 年)

- 早期投资人:10-20%(通常锁定 6-24 个月)

- 社区与生态:50-70%

社区分配的挑战

即使预留了大量代币给社区,如何公平分配仍是难题:

- 女巫攻击:一个人创建无数地址,获取大量代币

- 巨鲸垄断:资金雄厚的参与者买走大部分份额

- 短期投机:参与者获得代币后立即抛售

- 流动性不足:代币上市后缺乏交易深度

分配时机的权衡

一次性分配:

- 优点:简单直接,用户立即获得所有权

- 缺点:抛售压力巨大,价格容易崩盘

分期解锁(Vesting):

- 优点:减缓抛售压力,绑定长期利益

- 缺点:用户流动性受限,参与意愿降低

大多数项目选择混合方案:TGE(代币生成事件)时解锁 10-30%,剩余部分在 6-36 个月内线性释放。

分配渠道的选择

项目方需要选择合适渠道、合适的方式将代币分发给社区:

- 去中心化 LaunchPad:通过 DeFi 平台公开发行

- 中心化交易所:通过 Binance、Coinbase 等平台发行

- 空投:奖励早期用户或特定社区。典型案例包括 Uniswap 向历史用户空投 400 UNI,ENS 向域名持有者空投治理代币

- 流动性挖矿:通过使用协议获得代币。如 Compound 按借贷量分发 COMP,Curve 通过 veCRV 模型激励长期锁仓

每种方式都有不同的受众、成本和风险。

这里,我们主要介绍一下 LaunchPad ,LaunchPad 曾经在 DeFi 项目中扮演了重要的角色。

LaunchPad

LaunchPad 是代币分配的重要工具,一个好的 LaunchPad 应该帮助项目方将代币公平、高效地分发给社区,同时解决以下几个关键问题:

1. 防止女巫攻击:代币应该分给真实用户,而不是被机器人批量注册的地址抢走 2. 防止巨鲸垄断:避免少数大户买走大部分份额,确保代币广泛分布 3. 激励长期持有:例如通过归属期(Vesting)设计,减少上市后的抛售压力 4. 引导流动性:确保代币上市后有足够的交易深度 5. 筛选优质项目:对项目进行审核,降低诈骗和 Rug Pull 风险

这些目标之间存在冲突:严格的女巫防护(KYC、质押门槛)会降低参与度;防止巨鲸垄断(购买上限)会减少募资效率;长期锁定(Vesting)会降低用户参与意愿。不同 LaunchPad 在这些维度上做出了不同选择。

LaunchPad 的典型代表有 Polkastarter 和 BSCPad。

Polkastarter:去中心化众筹

Polkastarter 是早期的去中心化 LaunchPad 之一,于 2020 年推出。

众筹模式

项目方在 Polkastarter 上创建代币销售池:

- 设定代币价格(如 1 代币 = 0.1 USDT)

- 设定募资目标(如 50 万 USDT)

- 设定参与条件(如最低/最高购买额)

用户通过质押 POLS(平台代币)获得参与资格:

- 质押 3,000 POLS:可参与抽签

- 中签用户可以购买代币

- 未中签用户无法参与

核心机制

- 白名单抽签:防止所有人涌入,通过随机抽签分配名额

- 质押门槛:过滤机器人和投机者

- 购买上限:每个地址限制最大购买量,防止巨鲸垄断

Polkastarter 在 2020-2022 年间帮助大量项目完成 IDO(首次 DEX 发行)。据平台披露,累计支持超过 200 个项目,融资金额超过 5000 万美元。Polkastarter 验证了去中心化众筹的可行性,但也暴露了问题:抽签机制让很多真实用户无法参与,质押门槛对小额用户不友好。这些问题给了后续 LaunchPad(如 BSCPad)一些借鉴。

BSCPad:质押分层与时间线解锁

BSCPad 通过质押分层和时间线解锁,来尝试解决去中心化 LaunchPad 的一些关键问题。

质押分层机制

根据用户质押 BSCPAD 代币的数据,确定用户的层级,更高层级的用户获得更高的权重和优先的代币分配权。 BSCPad 根据质押量将用户分为 Bronze、Silver、Gold、Platinum 四个层级。

例如,假设一个 IDO 有 300,000 代币用于白名单分配:

- 100 个 Gold 用户(权重 15),50 个 Platinum 用户(权重 50)

- 总权重 = 100 × 15 + 50 × 50 = 4,000

- 每个 Gold 用户分配 = (15 / 4,000) × 300,000 = 1,125 代币

- 每个 Platinum 用户分配 = (50 / 4,000) × 300,000 = 3,750 代币

Bronze 和 Silver 用户没有保证分配,只能在 FCFS 阶段竞争剩余代币。

时间线设计

典型的 IDO 时间线:

Day 1-3: 白名单申请期

Day 4: 白名单公布

Day 5 12:00-14:00: 白名单销售(2小时)

Day 5 14:00-16:00: 公开销售 FCFS(2小时)

Day 6: 首次解锁, 用户可以领取其购买总量的 20%

Day 6-36: 悬崖期(Cliff Period) 30天, 这段时间Token是锁定的,给项目方时间建立基础

Day 36-216: 线性解锁(Linear Vesting) 180天, 剩余 80% 按时间均匀逐步释放。

这个设计的核心目的是防止参与者获取代币后立即抛售。通过悬崖期和线性解锁,将参与者与项目长期利益绑定,同时给予一定的流动性(首次解锁20%)。

从去中心化到中心化

去中心化 LaunchPad(如 Polkastarter、BSCPad)在 2020-2021 年蓬勃发展,但逐渐暴露出一些局限性:

-

流动性不足:即使项目通过 IDO 募集到资金,上市后的交易深度往往不够,价格波动剧烈

-

用户门槛高:需要购买并质押平台代币,对新用户不友好

-

项目审核能力有限:去中心化平台缺乏足够的尽职调查资源,低质量项目混入

-

市场影响力小:相比中心化交易所,去中心化 LaunchPad 的用户基数和品牌影响力有限

这些问题推动了代币发行向中心化平台转移,尤其是大型交易所。

Binance Launchpool:交易所主导的代币分配

Binance Launchpool 于 2020 年推出,代表了中心化交易所进入代币分配领域。

核心机制

用户无需购买代币,而是通过质押 BNB 或其他代币来"挖矿"新项目代币:

- 项目方将一定比例的代币(通常 2-5%)分配给 Launchpool

- 用户质押 BNB、FDUSD 等资产到池中

- 按质押比例每小时分配新代币

- 挖矿期通常为 3-7 天

- 挖矿结束后,代币在 Binance 上市交易

与去中心化 LaunchPad 相比,Binance Launchpool 有以下优势:

- 零风险参与:用户不需要购买新代币,只是暂时质押已有资产

- 巨大流动性:代币直接在 Binance 上市,交易深度充足

- 品牌背书:有 Binance 的审核和支持, 项目风险相对更低

- 用户基数大:Binance 拥有数亿用户,远超任何去中心化平台

Binance Launchpool 已成为当前代币分配市场的主导力量。知名项目如 Notcoin (NOT)、Polyhedra (ZKJ)、Eigenlayer (EIGEN) 等选择在 Launchpool 首发。通常一个 Launchpool 项目的参与用户数达到数百万,远超去中心化 LaunchPad 的数万用户规模。

Binance Alpha:早期项目发现平台

Launchpool 关注相对成熟的项目,2024 年底,Binance 推出了 Binance Alpha,专注于更早期的种子期项目。

定位区别:Launchpool 面向即将上市的成熟项目,Alpha 则是早期项目的发现平台。用户通过积分系统参与种子轮,承担更高风险,但也可能获得更高回报。

Binance Alpha 是与 Binance 主站分离的独立区域,让普通用户有机会参与早期项目,而不是只有机构投资者才能参与早期轮次。

运行机制

Binance Alpha 的核心是 Alpha 积分系统 + 空投分配:

1. Alpha 积分获取

用户通过两种方式获得积分(15天滚动窗口,积分有效期15天):

- 余额积分:持有 Alpha 代币,根据持有价值每日获得 1-4 分

- 交易量积分:购买 Alpha 代币,根据购买金额获得积分(只有购买计入,卖出不计入)

2. 空投分配机制

项目代币通过空投分配给用户:

- 设定积分门槛

- 用户主动申领,消耗一定积分

- 两阶段分配:高积分优先 → 降低门槛先到先得

这种机制鼓励用户持续持有和交易 Alpha 代币,通过积分累积获得早期项目参与资格。部分项目未来可能在 Binance 主站上市,但并非保证。

Meme 币发行:新的范式

LaunchPad 适合有团队、有产品、有商业计划的项目。但 Meme 币不同。

Meme 币通常:

- 没有团队(或匿名团队)

- 没有产品(纯粹的社区实验)

- 没有商业计划(靠共识和文化)

但 Meme 币市场规模不容忽视。一些知名案例:

- Dogecoin (DOGE):2013 年作为玩笑诞生,市值曾超过 800 亿美元

- Shiba Inu (SHIB):2020 年推出,市值曾达 400 亿美元

- Pepe (PEPE):2023 年推出,几周内市值突破 10 亿美元

- Bonk (BONK):Solana 上的 Meme 币,通过空投分发,市值曾超过 10 亿美元,带动 Solana Meme 兴起

2024 年,Meme 币总市值峰值超过 600 亿美元(CoinGecko Meme 类别统计)。专门为 Meme 币设计的发行平台出现了。

Pump.fun:Solana 上的 Meme 发行平台

Pump.fun 于 2024 年 1 月推出,通过 Bonding Curve(联合曲线)机制解决了传统 Token 发行需要做市的问题。

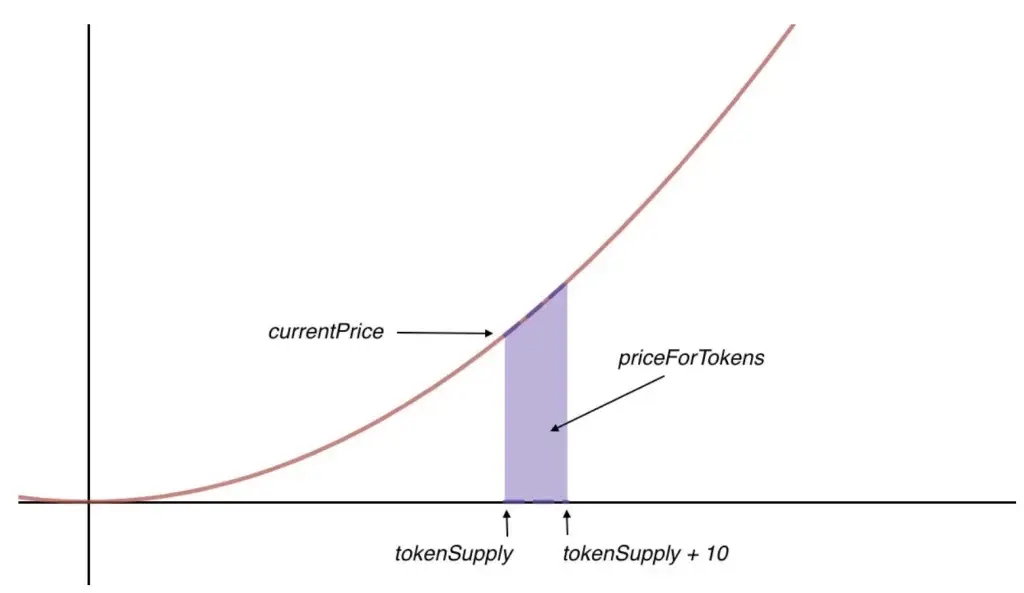

Bonding Curve 是一个数学公式,定义代币价格与已售出数量的关系:

价格 = f(已售出数量)Pump.fun 使用的是线性曲线:随着售出数量(或累计资金)增加,价格曲线上涨(先平缓后陡峭)。

Pump.fun 机制:

- 价格由公式自动计算

- 流动性由购买者提供(资金留在合约中)

- 创建者无法撤走流动性(合约控制)

完整流程

阶段 1:Bonding Curve 交易

创建者部署代币:

- 总供应:10 亿代币

- Bonding Curve 持有:8 亿(80%)

- 创建者获得:2 亿(20%)

价格变化示例

假设使用简化的线性曲线:价格 = 0.000001 + (已售出数量 / 10亿) × 0.00001

Pump.fun 的合约未开源,因此无法确定具体曲线。

买入时的价格变化(仅作为模拟原理):

初始状态:已售出 0 个代币

- 当前价格:0.000001 SOL/代币

Alice 买入 100 万代币:

- 支付:约 0.0015 SOL(平均价格)

- 已售出:100 万

- 新价格:0.00000101 SOL/代币

Bob 买入 1000 万代币:

- 支付:约 0.016 SOL(平均价格)

- 已售出:1100 万

- 新价格:0.0000011 SOL/代币

卖出时的价格变化:

Alice 卖出 50 万代币:

- 获得:约 0.00055 SOL(按当前曲线退还)

- 已售出:1050 万

- 新价格:0.00000105 SOL/代币

Bonding Curve 关键特点:

- 买入推高价格,卖出降低价格

- 价格由已售出总量决定,不是订单簿

- 每笔交易的实际成本是曲线下的面积(积分)

- 早期买入者成本低,后期买入者成本高

Bonding Curve 也存在一些缺陷:

流动性深度不足是 Bonding Curve 的核心问题。在曲线阶段,大额交易会导致巨大滑点。例如,当已售出 50% 代币时,买入 5% 供应量可能使价格上涨 20%+。这导致早期买家容易操纵价格,后期买家面临极高成本,代币波动性极大。

阶段 2:自动"毕业"

Pump.fun 会根据 SOL 储备(所有购买成本 - 所有卖出退款 - 手续费)、剩余 Token(80% Token 接近售罄)及当前曲线状态来判断是否触发"毕业"。通常对应的市值约为 $60,000-$70,000(取决于当时 SOL 价格和曲线参数)。

Pump.fun 并没有公开真实毕业的条件阈值。

- Pump.fun 扣除一部分 SOL 作为毕业费用

- 提取约 $12,000 的流动性(SOL + 剩余代币)

- 在 PumpSwap(Pump.fun 于 2024 年底推出的自有 DEX)创建流动性池。早期毕业代币主要在 Raydium(Solana 主流 DEX)交易,后期逐渐迁移到 PumpSwap

- 销毁 LP 代币(流动性永久锁定)

毕业后,代币在 PumpSwap 或 Raydium 上交易。流动性永久锁定,创建者无法撤走。

值得注意的是,Pump.fun 并没有为创作者提供 token 分配,创作者只能通过早期购买来获得 Token。毕业后,创作者可以从 PumpSwap 交易中获得费用分成(具体参数以平台最新公告为准)。

Four.meme:BNB Chain 上的 Meme 发行平台

Four.meme 于 2024 年中在 BNB Chain 推出(合约地址),采用与 Pump.fun 类似的 Bonding Curve 机制:

-

- 创建成本:0.005 BNB, 标准供应量:10 亿代币

-

- 交易费:0.5%(最低 0.001 BNB)

-

- 通过 Bonding Curve 定价, 买入推高价格,卖出降低价格

-

- 当 Bonding Curve 募集到约 24 BNB 时(市值约 $74,000), 将流动性注入 PancakeSwap, 并 销毁 LP 代币。

小结

Token 不只是数字货币,它实现了三个核心功能:不可剥夺的持有权、使用者与所有者的激励对齐、去中心化治理权力。但飞轮机制也可能逆转,可持续的 Token 经济需要协议产生真实收入,而非仅靠增发支撑。

Token 分配形成了多种模式,各有特点:

-

去中心化 LaunchPad(Polkastarter、BSCPad):通过抽签机制、质押分层探索公平分配。优势是去中心化、劣势是流动性不足、用户门槛高

-

中心化交易所平台(Binance Launchpool/Alpha):提供零风险参与、巨大流动性、品牌背书。优势是用户体验好、流动性强;劣势是中心化风险、参与门槛(需持有平台币)

-

Meme 币平台(Pump.fun、Four.meme):通过 Bonding Curve 实现零门槛发行、防 Rug Pull、自动流动性管理。优势是发行门槛极低、机制透明;劣势是流动性深度不足、价格操纵风险高、垃圾项目泛滥

不同的模式服务不同类型的项目和用户需求,他们通常需要在公平性、效率、流动性之间做出权衡。