流动性挖矿终极指南

- dafsic

- 发布于 2022-02-14 14:25

- 阅读 8574

- 流动性挖矿是什么

- 如何参与流动性挖矿

- 通过跨链桥转移token

- 杠杆借贷挖矿(做多做空以及杠杆)

本文将分成四部分来介绍:

- 流动性挖矿是什么

- 如何参与流动性挖矿

- 通过跨链桥转移token

- 杠杆借贷挖矿(做多做空以及杠杆)

一、首先解释下什么是流动性挖矿

最原始的POW挖矿类似btc、eth等是用矿机去挖,这就需要大量机器、场地、技术团队等成本。后来有了POS挖矿,只要很少的机器和场地和技术团队成本,但是额外的为了防止女巫攻击,每个矿工都要质押币。还有一些类似存储挖矿等,也差不太多。

他们挖的币来自哪里呢?一个是出块奖励,另一个是转账交易的手续费。但我们只有获得出块权才能获得奖励,这竞争还是很大的,所以一般人挖矿都是加入到大矿池,出块之后奖励大家按照比例分。或者直接出钱买算力,代价就是要收服务费,还要信任服务商不会坑你,不会跑路

另一方面,随着智能合约带来的defi繁荣景象,以及人们对去中心化生态中的中心化交易所的不信任,或者说不纯粹。诞生了去中心化交易所dex,当然首先诞生在eth链上。而dex没有传统交易所的订单簿,取而代之的是一个个的流动性池。比如eth/uni这个交易对,假设1个eth能换100个uni,然后大家就可以按照这个比例往eth/uni的这个池子里存币,假设池子里有10个eth和1000个uni,这个比例就是价格。所以可以用1个eth买走100个uni,那么这个池子现在就是11个eth和900个uni了,比例就变成了11/900,你再用1个eth就只能买走不到90个uni了。显然这个池子越大它的流动性就越好,滑点就越低。如果池子里有1亿个eth和100亿个uni,那么你再用1个eth买走100个uni,对它们的比例的影响基本可以忽略。

这就是流动性挖矿的逻辑,去中心化交易所希望做大它的池子,所以需要我们向池子里添加流动性,把交易的手续费作为奖励按比例分配给我们。dex一般是智能合约,不需要出块,但也会发自己的代币,所以也会有一部分代币奖励给流动性提供者(简称LP)。这看起来与传统挖矿区别就不大了,质押虚拟币,然后按比例分交易手续费和平台代币,代币一般会越来越少,跟出块奖励越来越少一样。

二、如何进行流动性挖矿

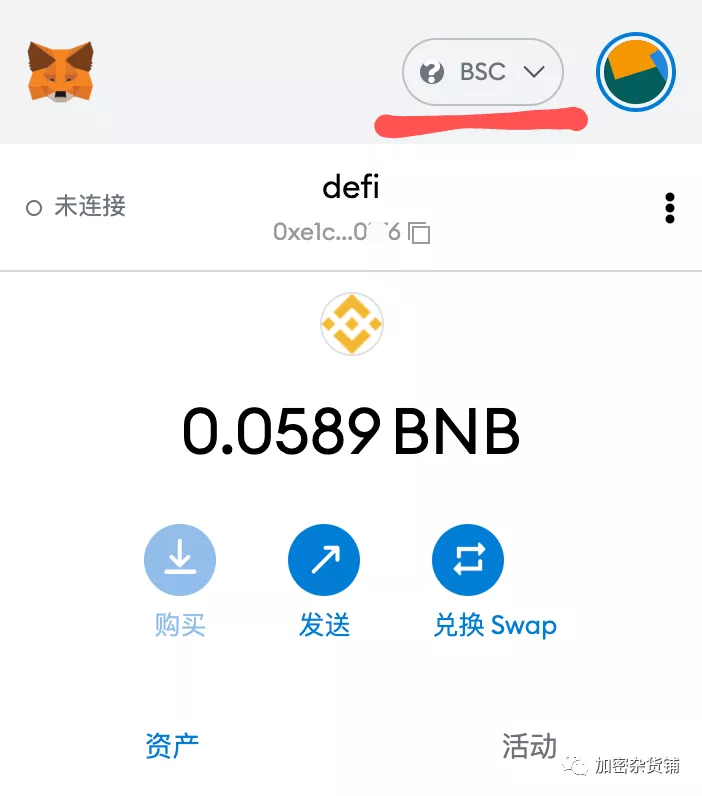

逻辑讲完后,开始讲下具体怎么挖,简单来说就是往池子里添加流动性。当然各个大公链上都有自己的dex,像什么以eth、bsc、avax、cosmos、fantom等等,甚至每条链上也不止一个,有的提供主流币的交易的,还有专门提供稳定币交易的等等,所以可挖的地方很多。下面以bsc链上的pancakeSwap交易所举例。第一步是创建钱包,在哪条链上挖就要创建哪个链上的钱包,一般都有浏览器插件钱包,我是用metamask钱包添加的bsc网络。

然后添加相应的token,比如我要挖cake和usdt的交易对,我就添加这两个就行了。

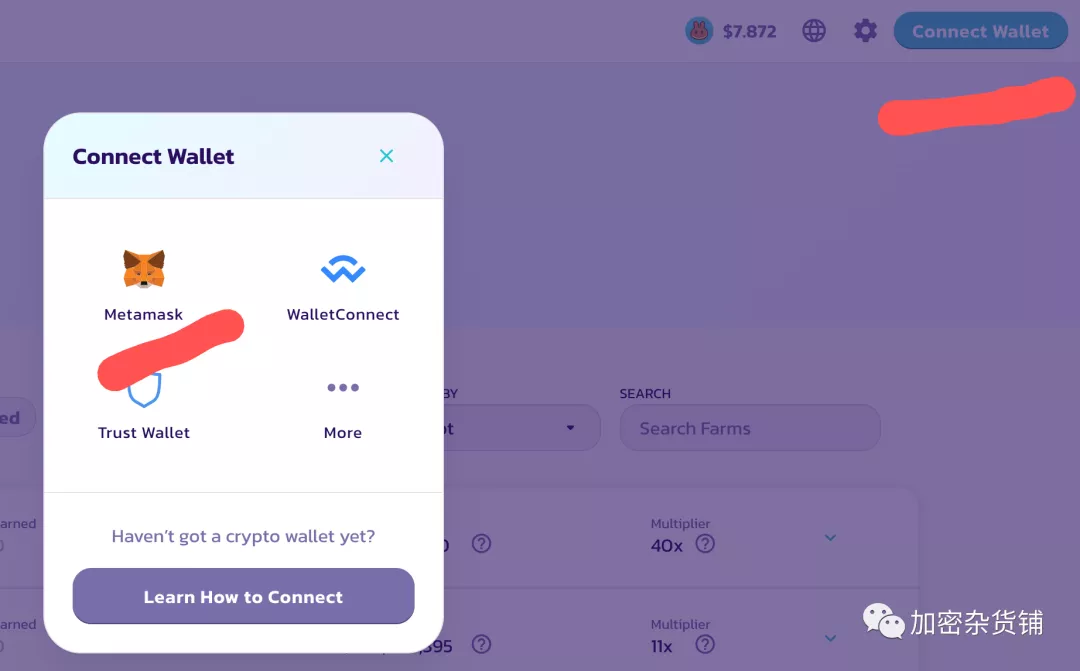

第二步是用钱包登录去中心化交易所,直接在浏览器上输入交易所网址,如pancakeswap.finance。进去之后选择连接钱包,在弹出窗口中选择metamask钱包。

从网站的导航栏选择找到farm,在farm页面找到cake-usdt交易对,然后质押代币即可。它这里是先授权再质押。过程都要与钱包进行交互,需要花gas费,bsc链上的gas费很低。

三、通过跨链桥转移token

前面说过,可以流动性挖矿的地方很多,一会这个链上的收益高一会那个链上的收益高,或者哪个链又出新币了等等。这时候我们就需要把钱转移到别的链上挖收益更高的,当然一般收益高风险也大,看个人对项目的了解程度与风险偏好了。

比如我们现在想从eth链转移到bsc链上去挖矿。最简单的方法是通过中心化交易所如币安等。但是要先从eth把币充值到币安,可能还需要卖币买币,然后再提现到bsc链上。这都是需要手续费的,充提币也比较麻烦,而且中心化交易所还要kyc。这时候就可以考虑跨链桥了,如果项目方有做跨链,就可以通过跨链桥直接从eth转移token到bsc,如果没有就要通过eth链上的dex把token换成usdt等币,然后将usdt转移到bsc链上。

上图是用multichain跨链桥把eth链上的usdt转移bsc链上,可以看到我们能收到99.1个usdt。如果先从eth转到中心化交易所,然后再提币到bsc上,估计不剩啥了,eth的gas费太高了😭

四、杠杆借贷流动性挖矿

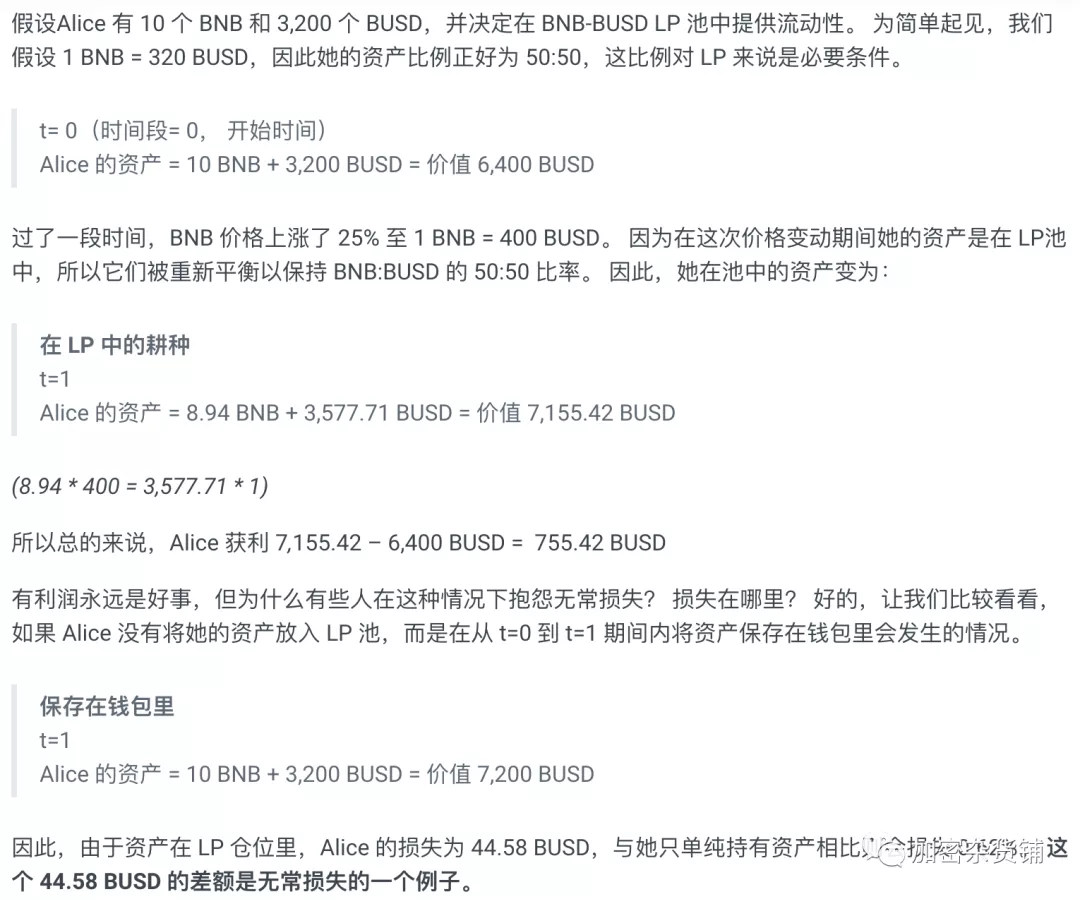

流动性挖矿中不得不知的一个概念就是无常损失。下面的截图很好的解释了什么是无常损失:

前面说到一个很重要的观点,池子里的比例就是价格。所以,无常损失的本质就是池子里的比例与真实比例不一致,形成差价。套利者就会开始赚差价了,上图的例子就是当bnb涨价时,套利者就会用他的busd来买池子里的bnb,最终使其与真实的比例一致。反之,bnb价格下跌的时候,套利者就会来你的池子里卖他的bnb。既然别人能赚走差价,就意味着无论涨跌都有无常损失。

显然如果池子里的交易对能够同步波动,就不会有无常损失了。所以,像curve提供稳定币挖矿的平台很受欢迎,即使它的收益并不高。我们相信市场是联动的,btc下跌,bnb也会下跌,虽然幅度不同,只要时间够长,方向是一样的。所以我们就可以进行bnb-btc这个交易对挖矿,来减少无常损失。

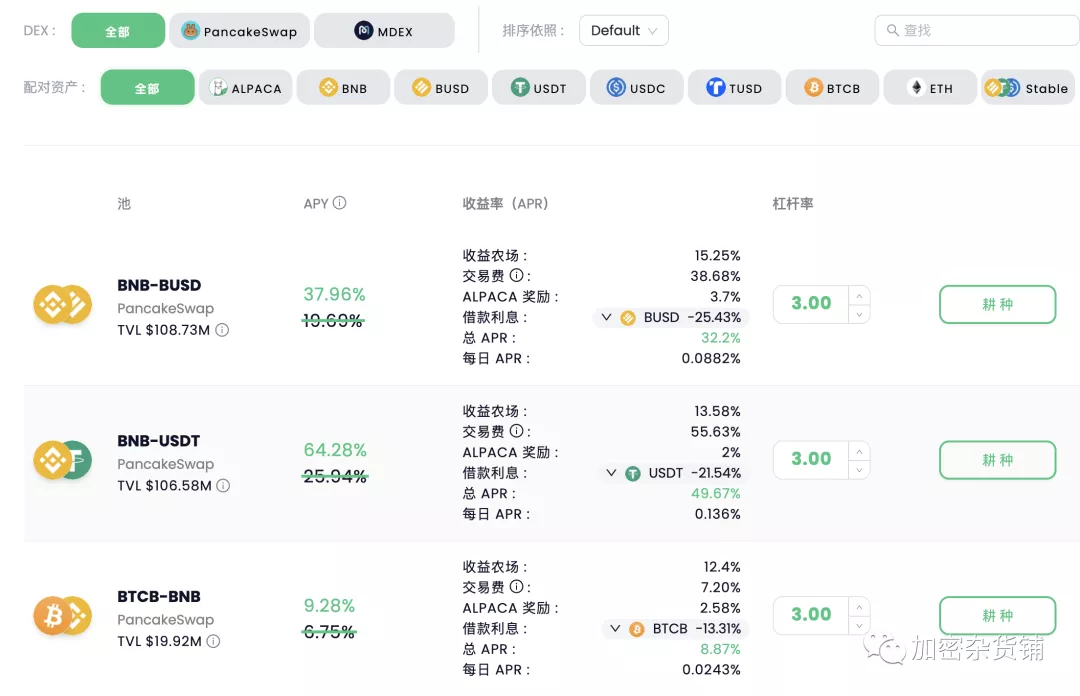

另外,如果看好bnb不想换成busd去挖矿,我们可以抵押10个bnb借出3200个busd进行挖矿,bnb大幅上涨后,我们依然可以用3200个busd赎回10个bnb,挖矿的同时享受持币收益。或者也可以反过来,抵押usdt借出bnb。但中心化交易所的抵押借币,都是超额抵押,抵押10个bnb可能只借出5个bnb等值的busd。毕竟我们要把币提出平台吗,这很正常。如果有挖矿平台本身提供借贷,我们就可以无抵押借贷了,因为我们借完也不提出来,也在平台上挖矿,这类似于中心化交易所的杠杆交易(不是合约)。即我们可以拿20个bnb,然后借6400个busd进行挖矿,这就是杠杆挖矿。这时我们的账户有20个bnb和6400个busd,如果不考虑无常损失,即使bnb归零,我们依然有6400个busd,够还当时借的债务了。所以,平台只要计算好无常损失,设置好爆仓价格,完全可以借给我们挖矿。平台赚取稳定的借款的利息,我们扩大挖矿收益,这个逻辑是成立的。当然我们也可以向平台存款,收取稳定利息,这就是defi赋予我们的权利。杠杆挖矿平台我用的是alpacafinance.org,最大的杠杆是3倍。

到这里就有太多策略了,就自己组合了,比如同一个交易对,开两个挖矿的单,一个做多一个做空,赚取稳定的挖矿收益,但要不断手动开启关闭来平衡。

总结一下,由于这个领域涉及的太多了,我只是纵向的介绍下,包括各种相似的平台都有很多,大家自行搜索,很多地方我也没讲清楚,操作过程中遇到我没也可以后台留言一起探讨。可以发现,通过去中心化交易所,跨链桥,借贷,c2c ,就不再需要中心化交易所了,除非你是赌狗,想玩合约。

祝大家早日自由!

- 什么是DeFi?去中心化金融指南 - CoW DAO 67 浏览

- Uniswap V2 — 理解DeFi协议的完整指南 23 浏览

- 第4章:流动性挖矿 1729 浏览

- 第 1 章:DeFi 回顾 2185 浏览

- 构建DeFi的投资银行 2614 浏览

- NFT ManagerContract 248 浏览

- 管理器合约 285 浏览

- 031:如何参与流动性挖矿?DeFi 新手的第一课 2870 浏览

- 链上收益现状:从稳定币到DeFi及其他 3071 浏览

- React Native DApp 开发全栈实战·从 0 到 1 系列(流动性挖矿-前端部分) 1266 浏览

- React Native DApp 开发全栈实战·从 0 到 1 系列(流动性挖矿-合约部分) 1401 浏览

- 流动性挖矿(基于sushi) 1421 浏览