DeFi 进阶指南

第4章:流动性挖矿

- Tiny熊

- 发布于 2026-01-03 10:45

- 阅读 1681

在第3章中,我们了解了 DEX 如何通过 AMM 机制实现去中心化交易。AMM 的核心是流动性池,但流动性从哪里来?

早期的 Uniswap 只依靠交易手续费来激励流动性提供者(LP)。但 0.3% 的手续费收入可能不足以吸引大量资金,尤其是对于新项目和小交易对。

流动性挖矿(Liquidity Mining)的出现改善了这一状况。

流动性挖矿起源

早期流动性困境

2020年初,Uniswap 已经证明了 AMM 的可行性,但面临两个核心问题。

问题一:流动性的冷启动循环

对于 LP 来说,提供流动性的收益主要来自交易手续费。但这存在"鸡生蛋"的问题:

- 没有流动性 → 滑点大 → 交易量少 → 手续费收入低 → 更没人愿意提供流动性

新项目尤其困难。一个新代币的交易对,初期交易量极少,LP 几乎没有手续费收入,还要承担无常损失风险(无常损失 Impermanent Loss:当池内代币价格变化时,LP 持有的资产价值可能低于直接持有代币,详见第3章 DEX 无常损失部分)。

问题二:LP 与 DEX 协议的关系脆弱

在传统模式下,LP 只是"流动性租赁者"。他们提供流动性来赚取手续费,一旦退出,就与 DEX 协议再无关系。LP 无法享受项目成长,也不会关心 DEX 协议长期发展,只关心短期手续费收入。

这会导致流动性极不稳定。当手续费收入下降或其他机会出现时,LP 会立即撤出,项目方无法建立长期稳定的流动性。

流动性挖矿提供了新的解决方案:通过发放项目代币,LP 成为项目的共同所有者,可以持续享受项目成长带来的收益。

流动性挖矿最早可以追溯到 Synthetix 在 2019 年的实验。Synthetix 向在 Uniswap 提供 sETH/ETH 流动性的 LP 发放 SNX 代币奖励,这是首次通过代币激励引导外部流动性。

SushiSwap:LP 流动性挖矿

2020年8月,SushiSwap 推出,将流动性挖矿系统化地应用于 DEX 领域。这一创新使得流动性挖矿机制在整个 DeFi 生态中广泛普及。

SushiSwap 是 Uniswap V2 的分叉,核心创新是向 LP 发放 SUSHI 代币(项目平台币)作为额外奖励。

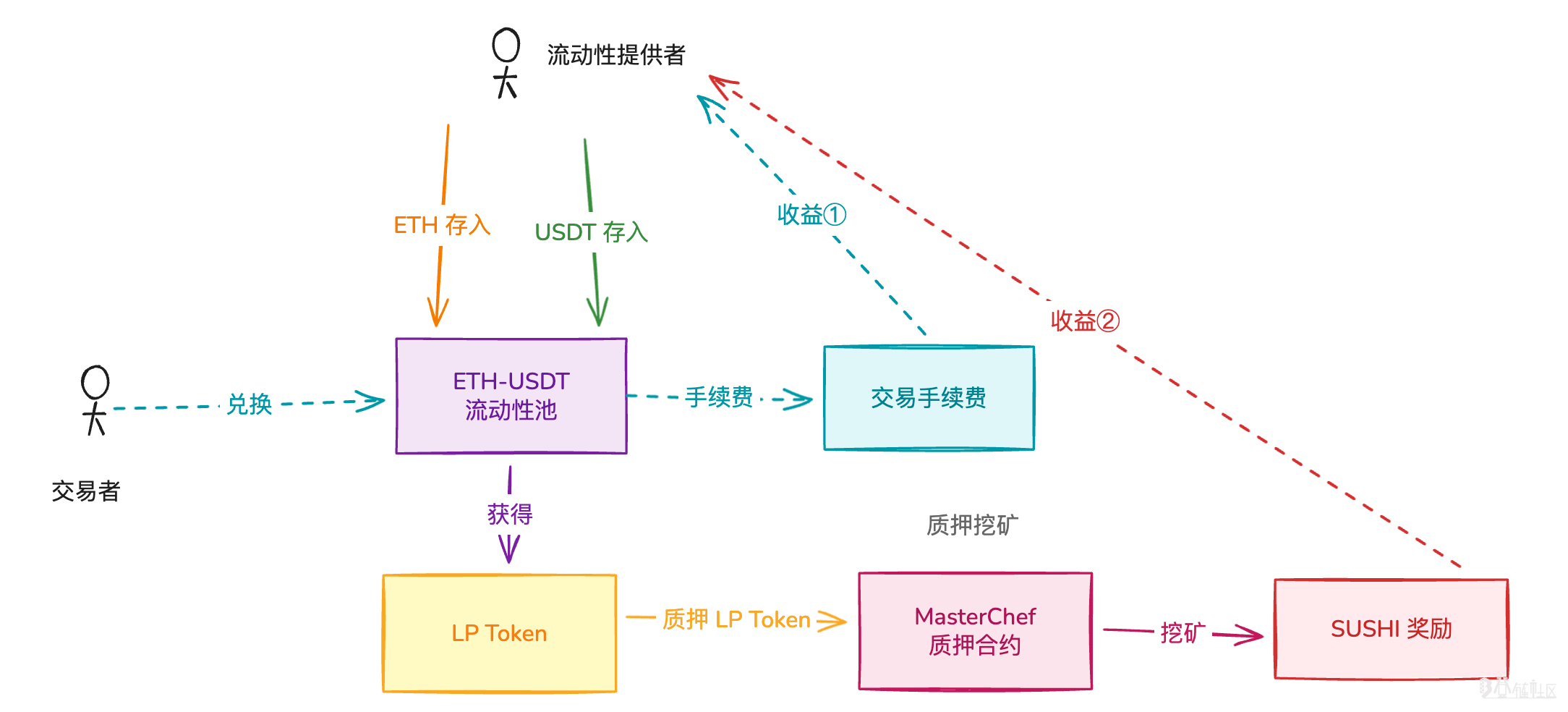

核心机制:

- LP 提供流动性后,获得 LP Token

- 将 LP Token 质押到 SushiSwap 的挖矿合约(MasterChef)

- SushiSwap 设定每个区块释放固定数量的 SUSHI 代币(早期为 100 SUSHI/block,后续逐步递减)

- LP 质押者按质押份额分摊这些奖励

MasterChef 合约:行业标准

SushiSwap 的 MasterChef 合约设计精巧,后来成为几乎所有 DEX 流动性挖矿的模板。理解其核心机制对深入理解流动性挖矿至关重要。

多池权重分配机制(Pool Allocation)

MasterChef 支持同时为多个交易对分配挖矿奖励,每个池子都有一个权重(allocPoint):

某池子每区块获得的 SUSHI = 总释放量 × (该池权重 / 所有池权重之和)例如:

- ETH/USDC 池:权重 100

- SUSHI/ETH 池:权重 200

- DAI/USDC 池:权重 50

- 总权重:350

如果每区块释放 100 SUSHI,则:

- ETH/USDC 池获得:100 × (100/350) = 28.57 SUSHI

- SUSHI/ETH 池获得:100 × (200/350) = 57.14 SUSHI

- DAI/USDC 池获得:100 × (50/350) = 14.29 SUSHI

这种权重机制让协议可以灵活引导流动性流向关键池子。

Reward Per Share 累加算法

MasterChef 的核心创新是如何高效计算每个用户的奖励,而不需要在每个区块遍历所有用户:

- 全局累加器(accSushiPerShare):记录"从创世到现在,每份质押累计获得了多少 SUSHI"

- 用户快照(rewardDebt):记录用户质押时的 accSushiPerShare 值

用户可领取的奖励计算公式:

pending = (用户质押份额 × 当前accSushiPerShare) - rewardDebt举例说明:

- 区块 #100:Alice 质押 10 LP,此时 accSushiPerShare = 0,她的 rewardDebt = 0

- 区块 #110:又释放了 100 SUSHI,但只有 Alice 一人质押,所以 accSushiPerShare = 100/10 = 10

- 区块 #110:Bob 质押 20 LP,此时 accSushiPerShare = 10,他的 rewardDebt = 20 × 10 = 200

- 区块 #120:又释放了 100 SUSHI,现在总质押 30 LP,accSushiPerShare = 10 + 100/30 = 13.33

- 此时 Alice 可领取:10 × 13.33 - 0 = 133.3 SUSHI

- 此时 Bob 可领取:20 × 13.33 - 200 = 66.6 SUSHI

这个算法的巧妙之处在于:无论有多少用户,合约只需要维护一个全局累加器,计算复杂度为 O(1)。

PancakeSwap、TraderJoe、SpookySwap 等几乎所有后续 DEX 都采用了这一设计,只是在细节上有所调整(如引入 Boost 系数、时间锁定等)。

这一机制的影响

这一机制从根本上改变了 LP 的身份。传统模式下,LP 只是"流动性雇佣兵",哪里手续费高去哪里。但持有 SUSHI 后,LP 成为了协议的股东——协议交易量越大,手续费收入越高,SUSHI 价值越高,LP 的利益与协议深度绑定。这种利益一致性让流动性更稳定。

LP 的收益结构也发生了变化:

- 手续费收入:来自交易滑点(短期收益)

- 代币升值:持有的 SUSHI 随协议成长而增值(长期收益)

- 治理权:参与协议决策,影响未来发展方向

这种三重收益模型让 LP 不再是单纯的"资金出租者",而是真正的"协议共建者"。

2020年9月,SushiSwap 对 Uniswap 发起了"吸血鬼攻击",充分展示了这一机制的威力:

- 任何在 SushiSwap 质押 Uniswap LP Token 的用户,都会获得 SUSHI 奖励

- 迁移日,Uniswap 的 TVL 从 15.5 亿美元降至 4.7 亿美元

- SushiSwap 的 TVL 一夜之间增至 11.3 亿美元

PancakeSwap:流动性挖矿的延续

虽然 SushiSwap 后来逐渐衰落,但它开创的流动性挖矿机制被成功继承。PancakeSwap 在 2020 年底于 BNB Chain 推出,采用了几乎相同的 MasterChef 挖矿合约机制,并成为 BNB Chain 上交易量最大的 DEX。

PancakeSwap 的核心机制与 SushiSwap 基本一致,但凭借 BNB Chain 的低手续费优势和大量用户交易,它的挖矿机制持续健康运行,交易量产生的手续费为 LP 提供了稳定的基础收益。

这证明了传统流动性挖矿模式在合适的环境下(低手续费链 + 大量用户)仍然可以成功运行。

流动性挖矿分配策略

1池和2池策略

流动性挖矿通常采用"1池"和"2池"的分配策略来吸引流动性:

1池(大币池):

- 用户提供主流币的流动性(如 ETH/USDC、BTC/USDT)

- 不包含项目代币

- 获得项目代币奖励

- 目的:吸引大额稳定资金,建立协议的交易基础

2池(项目代币池):

- 用户提供包含项目代币的流动性(如 SUSHI/ETH)

- 获得更高的代币奖励(通常是1池的2-5倍)

- 目的:为项目代币创造交易流动性

为什么2池会给更高的奖励?

2池的高收益率不只是风险补偿,更是一个购买压力制造机。

要参与 SUSHI/ETH 挖矿,你必须先买 SUSHI——这直接创造了购买需求。当大量用户涌入时,SUSHI 价格上涨,APY 看起来更高(因为奖励用美元计价增加了),又吸引更多人买入。这就是为什么很多项目在挖矿初期代币价格会暴涨。

典型的权重分配策略:

以 SushiSwap 早期为例:

- 1池(ETH/USDC、WBTC/ETH等):单池权重 50-100

- 2池(SUSHI/ETH):权重 200-300

- 其他池:根据重要性分配 10-50

这意味着 2池 可以获得总排放量的 30-40%,而单个 1池 只能获得 5-10%。这种 3-5倍 的差异足以引导大量资金流向项目代币池。

动态调整机制:

成熟的项目会根据发展阶段调整池权重:

启动期(前1-2个月):

- 1池高权重:吸引大额稳定资金,建立TVL基础

- 2池中等权重:避免过早制造代币抛压

成长期(3-6个月):

- 2池权重提升:推高代币价格,吸引更多关注

- 增加更多交易对:扩大流动性覆盖面

成熟期(6个月后):

- 逐步降低总体排放:减少通胀压力

- 平衡各池权重:避免过度依赖挖矿激励

- 引入 Boost 机制:奖励长期持有者(如 Curve 的 ve 模型)

PancakeSwap 就是一个成功案例:它的池权重会根据交易量、TVL 和社区投票定期调整,而不是一成不变。

流动性挖矿的思考

2020年夏天,流动性挖矿引爆了 DeFi 生态,被称为"DeFi Summer"。在 Compound 和 SushiSwap 的示范效应下,几乎所有 DeFi 协议都开始采用流动性挖矿机制,包括 Balancer、Yearn Finance、Cream Finance 等。

流动性挖矿的问题

流动性挖矿虽然成功吸引了大量资金,但也暴露出两个核心问题:

1. 挖头矿问题(Early Mining Rush)

挖头矿的根本原因在于流动性挖矿的按份额分摊机制。

大多数流动性挖矿项目每个区块释放固定数量的代币,由所有 LP 按质押份额分摊。这意味着:

- 参与者越少,每个人分到的代币越多

- 参与者越多,每个人分到的代币越少

这创造了强大的先发优势,假设某项目每天释放 1000 个代币,代币价格 10 美元:

第 1 天(启动):

- 总 TVL:100 万美元

- 你投入:10 万美元(占比 10%)

- 当天获得:100 个代币 = 1000 美元

- 日收益率:1000 / 100,000 = 1%

- 年化 APY:365%

第 7 天(资金涌入):

- 总 TVL:1 亿美元(增长 100 倍)

- 你投入:仍是 10 万美元(占比降至 0.1%)

- 当天获得:1 个代币 = 10 美元

- 日收益率:10 / 100,000 = 0.01%

- 年化 APY:3.65%

这导致的问题:早期参与者获得大量低成本代币后,会立即抛售套现,寻找下一个高 APY 项目。

2. 代币通胀压力

由于挖矿其实是不断的发行代币,在早期挖矿阶段,购买需求可以暂时掩盖通胀压力。但随着挖矿 APY 下降,会让购买需求下降,代币通胀会成为新的问题,持续的代币释放变成纯粹的 Token 抛压。

这会形成"死亡螺旋":价格下跌 → 实际收益下降 → LP 退出 → 价格进一步下跌。

这种模式被称为"挖提卖"循环:挖矿 → 提取代币 → 卖出 → 寻找下一个高 APY 项目。这种恶性循环导致 2020-2021 年间大量流动性挖矿项目失败,其代币价格暴跌甚至归零。

流动性挖矿的经济学本质

在讨论如何改进流动性挖矿之前,我们需要理解其更深层的经济学本质。

本质:用未来换现在,流动性挖矿的核心机制是:协议通过发行代币(稀释未来价值)来购买现在的流动性。

这是一种补贴策略:

- 现在:协议缺乏流动性,无法吸引用户和交易量

- 交换:发行代币奖励给 LP,换取他们提供流动性

- 未来:代币持有者分享协议的成长价值(手续费收入、治理权等)

这个交换能否成功,取决于一个关键问题:协议能否在代币被大量抛售之前,建立起足够的价值捕获能力?

可持续性的三个支柱

一个可持续的流动性挖矿模型需要满足三个条件:

1. 价值捕获:协议必须能从流动性中获取真实收益

流动性本身不创造价值,只有交易才创造价值。协议需要:

- 足够的交易量产生手续费收入

- 手续费收入能支撑代币价值(通过回购、分红等机制)

- 形成"交易量 → 手续费 → 代币价值 → 更多 LP"的正向循环

失败案例:很多项目有大量 TVL,但交易量稀少,手续费收入无法支撑代币价值,最终陷入死亡螺旋。

成功案例:Uniswap V2 开启费用开关前,虽然没有直接给 UNI 持有者分红,但协议的交易量和品牌价值支撑了 UNI 的价格。

2. 时间换空间:延缓代币抛售,给协议发展争取时间

纯粹的挖矿会导致立即抛售。协议需要机制让 LP 延迟卖出:

- Curve 的 ve 模型:用锁定换取更高收益

- Olympus 的 rebase:质押获得更多代币(虽然最终失败)

- Vesting 解锁:代币分批释放

这些机制的目标是:在 LP 抛售之前,协议已经建立了足够的交易量和价值,能够承受抛压。

3. 激励对齐:让 LP 真正关心协议长期成功

最理想的状态是 LP 不仅提供流动性,还成为协议的长期建设者:

- 治理参与:LP 可以投票决定协议发展方向

- 收益分享:LP 直接获得协议收入分红(如 GMX 模式)

- 社区归属:通过社区建设,让 LP 产生归属感

当 LP 相信协议的长期价值,他们会选择 HODL 而不是立即抛售。

经过早期的野蛮生长,流动性挖矿在 2021-2025 年间不断演进。一些协议通过创新机制解决了早期的问题,成为长期更可持续的模式。

Curve Finance:ve 模型的开创者

Curve 在 2020 年推出了 ve(vote-escrowed)模型,这一模型后来被众多协议借鉴采用。

传统流动性挖矿的核心问题是:LP 获得代币后会倾向于快速抛售。Curve 的 ve 模型通过用更高的挖矿收益激励 LP 锁定代币来解决这个问题。

Curve 设计了一个两层挖矿结构:

第一层:质押 LP Token 挖 CRV(基础挖矿)

首先,我们需要向 Curve 的某个池子提供流动性(例如存入 USDC/USDT),这会给我们 LP Token。然后将这些 LP Token 质押到 Gauge 合约,就可以开始挖 CRV 代币(Curve 平台币)了,此时的收益是基础收益(1x)。

第二层:锁定 CRV 获得收益提升

第二层是可选的,可以在任何时候进行。用来锁定 CRV 可以通过挖矿逐渐积累,也可以直接从市场购买。将 CRV 锁定到 veCRV 合约中,锁定时间从 1 周到 4 年不等。锁定后,我们会根据锁定时间获得相应数量的 veCRV,veCRV 会提升我们未来的挖矿收益。

veCRV 数量取决于锁定的 CRV 数量和锁定时间:

veCRV = 锁定的 CRV 数量 × 锁定时间(年)/ 4示例:

- 锁定 100 CRV,锁定 4 年 → 获得 100 veCRV

- 锁定 100 CRV,锁定 2 年 → 获得 50 veCRV

- 锁定 100 CRV,锁定 1 年 → 获得 25 veCRV

收益的提升倍数取决于 veCRV 数量与 LP 规模的比例,LP 规模越大,需要的 veCRV 越多,2.5x 是理论最高值。

具体例子: 假设你提供了 100 万美元的流动性,基础收益 20% APY,100 veCRV 可以获得 21% APY, 而 10,000 veCRV 可以获得 50% APY。

veCRV 解决了什么问题?

veCRV 的巧妙之处在于用收益差异来实现时间换空间。

想象一下:如果你是 LP,面前有两个选择——立即卖出 CRV 换 10% 的额外收益,或者锁定 4 年换 150% 的持续加成。理性的 LP 会选择后者。结果就是,大量本该流入市场的 CRV 被锁在合约里,抛压自然消失。

更重要的是,锁了 4 年的 LP 会真正关心 Curve 的长期发展——因为LP的钱出不来了。如果 CRV 价格跌 50%,他的收益也跌 50%,他当然希望协议成功。

具体来看,veCRV 解决了两个核心问题:

抛压消化:传统挖矿每天释放 X 个代币,市场就要承受 X 个代币的抛压。但 ve 模型下,假设 80% 的 CRV 被锁定,市场实际抛压只有 0.2X。而且锁定期内(1-4 年),这些代币完全退出流通,给了协议充足的时间建立交易量和价值捕获能力。

另外,与传统流动性挖矿不同,Curve 采用减速通胀模型。CRV 的释放量基于 2^(-1/4) 的年化衰减率(约 15.9%),每年的排放量都比上一年减少约 15.9%。这意味着虽然 CRV 仍在持续增发,但增发速度逐年放缓,通胀压力逐步降低。

长期绑定:当你锁定 4 年的 CRV,你就从"流动性雇佣兵"变成了"协议股东"。这是真实的利益绑定——你的收益直接取决于 Curve 的成功。自然地,你会:

- 参与治理投票,推动对协议有利的提案

- 在社区宣传 Curve,吸引更多用户

- 长期持有代币,而不是一有风吹草动就撤退

这种稳定的 LP 基础,正是 Curve 之前能在竞争激烈的稳定币兑换市场保持领先的关键原因。

veCRV 的额外权益

锁定 CRV 后,除了挖矿收益加成,还可获得:

- 治理投票权:决定 CRV 排放分配给哪些池子

- 协议收入分红:获得 50% 的交易手续费

- 其他奖励:空投、合作项目奖励等

这些额外权益进一步强化了锁定的吸引力。

ve 模型的局限性

尽管 ve 模型成功解决了传统流动性挖矿的核心问题,但它也带来了新的挑战:

1. 流动性牺牲

锁定 CRV 意味着完全丧失流动性。如果你锁定了 4 年,这期间无论 CRV 价格如何波动,你都无法退出。这对于需要灵活资金管理的用户来说是重大缺陷。尤其在市场剧烈波动时,锁定的资产可能大幅贬值而无法止损。

2. 操作门槛提升

ve 模型的复杂性让普通用户望而却步:

- 需要理解 veCRV 的计算逻辑

- 需要权衡锁定时间与收益的关系

- 需要持续关注治理投票和收益优化

- 需要定期更新锁定期限(veCRV 会随时间衰减)

这些复杂操作让小额用户难以有效参与,降低了协议的可及性。

3. 权力集中风险

ve 模型容易导致治理权力向大户集中:

- 大户有更多资金长期锁定,积累大量 veCRV

- 少数大户控制了投票权,可能操纵 CRV 排放方向

- 小户的投票权微不足道,治理逐渐中心化

这正是 Curve Wars 出现的原因——少数协议积累了超过 50% 的 veCRV,理论上可以完全控制 Curve 的排放决策。

4. 催生流动性释放协议

ve 模型的流动性牺牲催生了一个新的赛道:流动性释放协议。Convex Finance 就是最成功的案例:

- 用户将 CRV 存入 Convex,Convex 将其锁定为 veCRV

- 用户获得 cvxCRV(可自由交易的流动性代币)

- cvxCRV 持有者仍然享受 veCRV 的大部分权益(投票权、收益分红)

- Convex 积累的大量 veCRV 让其成为 Curve 生态的"影子统治者"

Convex 的崛起既证明了 ve 模型的成功(否则不会有流动性释放需求),也暴露了其设计的不足(需要额外的协议层来弥补流动性缺陷)。

Convex 在 收益聚合器 中,我们会有进一步的介绍。

值得一提:Curve Wars

ve 模型的投票机制催生了一个值得关注的现象:Curve Wars(Curve 战争)。

veCRV 持有者可以投票决定 CRV 代币排放分配给哪些池子,这意味着谁拥有更多 veCRV,谁就能引导更多 CRV 奖励流向特定池子。对于希望吸引流动性的项目方来说,这是一个强大的工具——如果能让自己的池子获得更多 CRV 排放,就能吸引更多 LP,形成更深的流动性。

这引发了多个协议之间的竞争:它们开始大量购买和锁定 CRV,以积累 veCRV 投票权。

Convex Finance 与贿赂市场:投票权的金融化

Convex Finance 在 2021 年推出,解决了 ve 模型的流动性锁定问题:用户将 CRV 存入 Convex(永久锁定),获得可自由交易的 cvxCRV,同时享受 veCRV 的大部分权益(手续费分红、挖矿加成)。

Convex 的成功超出预期:到 2022 年控制了超过 50% 的 veCRV,成为 Curve 生态的实际"影子统治者"。这催生了一个新现象:贿赂市场。

既然 Convex 控制了 Curve 的投票权,项目方的新策略变成了:贿赂 CVX 持有者,让他们将 veCRV 投给自己的池子。Votium、Hidden Hand 等平台应运而生,将投票权彻底金融化。

经济账对比:

- 传统方式:直接开流动性挖矿,每年需支付 20-50% APY

- 贿赂方式:支付 5-10% 的资金贿赂 CVX 持有者,换取 CRV 排放支持

贿赂成本远低于直接挖矿,让这一模式快速繁荣。这展示了 DeFi 协议间博弈的复杂性:从 Curve(协议层)→ Convex(元协议层)→ Votium(贿赂层),形成了完整的"流动性引导即服务"生态。

流动性挖矿的持续演进

经过 2020 年的野蛮生长,流动性挖矿在 2021-2025 年间持续演进,核心是解决两个问题:如何减少对代币激励的依赖和如何让流动性更可持续。

协议拥有流动性

Olympus DAO 在 2021 年提出了一个激进的想法:与其不断支付代币"租赁"流动性,不如让协议永久拥有流动性(Protocol Owned Liquidity, POL)。

核心机制是债券(Bonding):用户将 LP Token 直接"卖"给协议(通常以折扣价),协议支付 OHM 代币作为对价,LP Token 永久归协议所有。这样协议不再需要持续支付挖矿奖励来维持流动性。

虽然 Olympus 在 2022 年经历了代币价格暴跌,但 POL 理念对流动性挖矿有重要启示:流动性激励的终极目标应该是从"持续租赁"过渡到"协议自有"。关于 Olympus DAO 的详细机制,可参考第7章 稳定币。

ve 的变体:Balancer 的 veBAL

Balancer 在 2022 年借鉴 Curve 的 ve 模型,推出了 veBAL,但做了重要改进:

- 用户锁定的不是单一的 BAL 代币,而是 80% BAL + 20% ETH 的 LP Token

- 这样用户在锁定期间仍然保留了部分流动性和价格对冲

- veBAL 持有者同样获得投票权和收益加成

这一改进在保留 ve 模型优势(时间锁定、激励对齐)的同时,部分缓解了流动性牺牲的问题。

流动性即服务(LaaS)

Tokemak 在 2021 年提出"流动性即服务"(Liquidity as a Service, LaaS):项目方将代币存入 Tokemak,由 TOKE 持有者投票决定流动性部署到哪些 DEX,Tokemak 统一管理流动性分配。

这种模式试图将流动性引导从"每个项目各自为战"变成"平台统一协调",但实践中面临治理复杂性和效率问题。其核心思想——流动性引导专业化——为后续的贿赂市场等机制提供了启发。

Real Yield:从代币激励到真实收益

2022-2023 年,DeFi 社区开始反思纯代币激励的可持续性,Real Yield(真实收益)运动兴起:

- GMX:将协议收入的 30% 直接分配给 GMX 质押者(以 ETH/AVAX 支付)

- Gains Network (gTrade):将交易手续费的一部分以 DAI 稳定币形式分配

- Synthetix V3:改进代币经济模型,强化协议收入与代币持有者的利益关联

这标志着从"用未来的代币补贴现在的流动性"转向"用真实的协议收入支撑代币价值"的范式转变。

小结

流动性挖矿的演化史,本质上是一场如何把雇佣兵变成长期股东的实验。

2019 年 Synthetix 的首次尝试,2020 年 Compound 的引爆,SushiSwap 的吸血鬼攻击——这些早期实验证明了代币激励的爆发力,但也暴露了纯粹"挖提卖"的不可持续性。当 APY 从 1000% 跌到 10%,雇佣兵资本就会撤退,留下一地鸡毛。

Curve 的 ve 模型给出了一个答案:用时间锁定换取收益权重,让投机者自我筛选出局。但这也不是终点——ve 模型的流动性牺牲催生了 Convex,Convex 的崛起又引发了 Curve Wars,投票权被彻底金融化,形成了贿赂市场。

2021-2025 年的演进更加多元:Olympus 提出协议永久拥有流动性的理念(虽然项目本身失败),Balancer 改进 ve 模型减少流动性牺牲,Real Yield 运动则试图用真实收益分红取代代币通胀。

我们大概可以看出流动性挖矿的演化路径:

- 第一代(2020):SushiSwap - 纯代币激励,雇佣兵资本,高度不稳定

- 第二代(2020-2021):Curve ve 模型 - 代币 + 锁定机制,培养长期持有者,相对稳定但流动性牺牲

- 第三代(2021-2022):Convex 流动性释放 - 解决流动性锁定问题,投票权金融化,生态复杂化

- 第四代(2022-2024):Real Yield - 真实收益分红,代币变成收益权凭证,可持续但需要足够交易量

这场博弈还在继续。流动性挖矿从未"成熟"——它一直在适应、演化、重塑。唯一不变的是核心矛盾:协议需要流动性,但不愿意永久支付租金;LP 想要收益,但不愿意承担长期风险。

所有的创新,无论是 ve 模型、Convex、还是 Real Yield,都是在这个矛盾中寻找平衡点。理解这一点,就能理解流动性挖矿的本质。