文档 | NEST 预言机中文版白皮书

- NESTFANS

- 发布于 2020-05-06 17:13

- 阅读 4229

预言机赛道明星选手

NEST Protocol:一种分布式价格预言机网络

大部分DeFi协议都需要价格数据,特别像稳定币、期货等合约资产,需要价格进行清算。价格是DeFi的核心风险,因此本文提供的价格预言机方案,对DeFi的重要性毋庸置疑。

1. 价格oracle的挑战

目前DeFi常用的价格预言机,一般由“可信”节点采纳中心化交易所的价格,以数据的形式上传到链上,供DeFi调用。此方案存在一个根本性的问题,即价格没有进行有效验证。有些DeFi采用去中心化交易所的价格,但由于交易深度低,很容易被攻击。是否存在一种对价格进行直接验证的预言机,能保证价格准确、及时,且攻击成本极高?同时,该方案是分布式的,即不存在中心化的风险。总结起来为以下5点:

1)价格具备准确性:能真实反应市场价格

2)价格具备灵敏性:对市场价格的反应足够快

3)价格具备抗攻击性:扭曲或者影响真实价格的成本极高

4)对价格进行直接验证:且验证者是任意第三方,同时不需要审查或门槛

5) 报价系统是分布式的:不需要审查或门槛,可以自由进入或退出

理论上,1、2、3不可能同时完美实现,但我们可以在三者中某一点上做出适度让步,以换取1-5的成立。NEST选择牺牲一定的灵敏性,实现1-5的成立。

2. NEST的解决方案

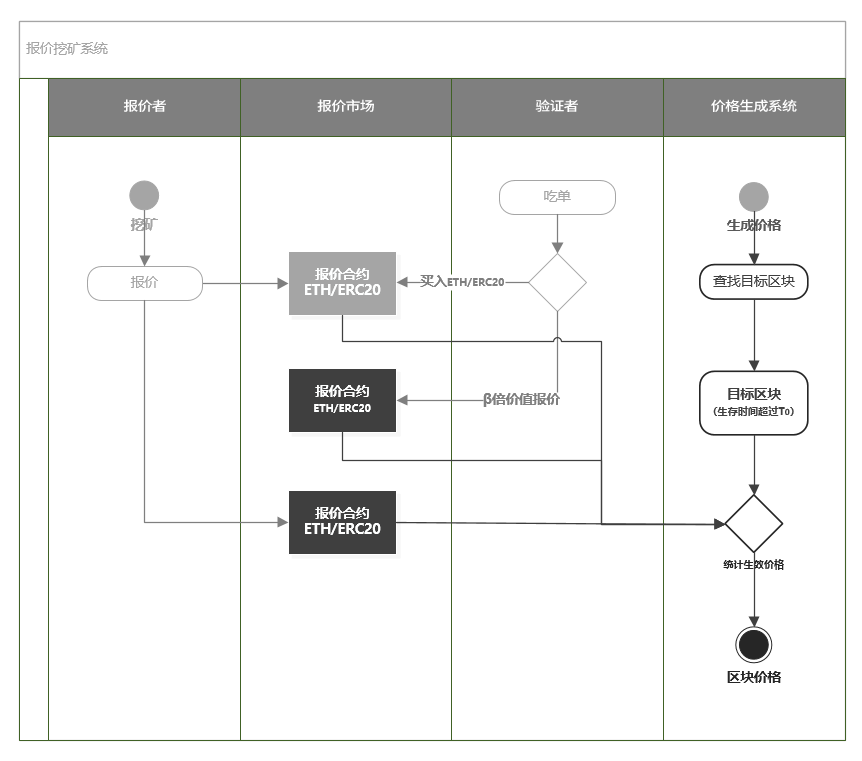

NEST提供一种创造性方案,包含抵押资产报价、套利验证、价格链以及BETA系数等模块,组成一个完整的NEST-Protocol。以以太坊网络为例, NEST-Protocol的示意图如下:

1)角色定义

NEST-Protocol中的参与者定义如下:

-

报价者:协议中提供报价的参与者,包含报价挖矿的矿工以及成交并报价的验证者。

-

A 矿工:提供报价并支付佣金获得NEST(ERC-20Token),矿工的集合记为O,任何人都可以成为矿工。

-

B 验证者:如果某个报价偏离市场价格,验证者可以以该价格与报价资产成交,从而获得收益。验证者在成交的同时,需要强制报价,该报价不用支付佣金也不参与挖矿。验证者集合记为A,任何人都可以成为验证者。

-

价格调用者:调用 NEST提供的报价并付费的合约或账户称之为价格调用者,价格调用者的集合记为C,任何合约和账户都可以成为价格调用者,一般为DeFi协议。

2)报价挖矿及价格验证

以ETH/USDT为例,某个矿工o打算报价1ETH=100USDT,他需要将报价资产ETH和USDT转入报价合约,规模为xETH和100xUSDT,支付的佣金为λxETH,按照支付的佣金规模参与挖矿,获得NEST。整个过程完全开放,任何人都可以成为o,且价格和规模由其自主设定。

矿工o将资产和价格提交到报价合约后,任意验证者a认为该价格有套利空间,便可以按照o的报价1ETH=100USDT,成交掉ETH或者USDT。这一机制,保证了报价要么是市场上的公允价格,要么是报价者认可的等效价格(即在o看来,1ETH和100USDT是等价的,所以无论验证者成交哪种资产都是无差异的),这一过程即价格的验证期。 用公式表达如下:报价者o报价p,即1ETH=pUSDT,资产规模为xETH,则对应USDT数量=xp,参与挖矿的佣金规模为w=λx,验证者a可以以价格p成交xETH或者x*p的USDT。

3)价格验证期

从报价时间算起,任何一次报价的验证期都是有限的,记为T0,它决定报价者承担风险的周期和价格的灵敏度。验证期过后,没有成交的报价称之为生效报价,包含价格和报价规模(p,x)两个变量,生效报价形成5)所说的区块价格;而被验证者成交的报价则不被采纳,如果某个报价有一部分成交,则剩余部分也是生效报价,即(p,x’)。价格验证期过后,报价者的剩余资产以及被成交的资产可以随时取回。

按照当前DeFi对价格的需求,将T0设计成10分钟或者5分钟都是合理的(可以根据以太坊网络性能和验证者的规模优化调整,最佳的当然是1分钟以内了)。因此价格调用者每次调用的价格,原则上将相比市场即期价格延时5-10分钟,这对于大部分DeFi来说是可以接受的。

4)价格链

根据上面的约定,验证者在对某个报价者价格成交后,需要强制报一个新的价格(可以理解为,验证者销毁了一个报价,就需要留下一个新的报价)。如a1与某报价者o的价格p0成交(o的报价规模为x),他需要同时报一个价格p1到合约内,其规模为x1,即需要将x1个ETH及x1*p1个USDT打到合约中,但此时不必再支付佣金,也不参与挖矿。如果有套利者a2,与a1的报价成交,他就需要报价p2,其规模为x2,如果类推,就形成了一个以TO为最大报价时间间隔的连续价格链:p0—p1—p2...,报价资产链为x—x1—x2...

5)区块价格

NEST预言机的价格是按照区块记录的,每个区块形成一个价格,由该区块内生效的报价按照一定的算法生成,该价格称之为区块价格或者NEST-Price。假设某一区块的生效报价为(p1,x1),(p2,x2)(p3,x3)…则该区块价格P=∑pi*xi/∑xi,如果该区块没有生效报价,则沿用上一个区块价格。

6)价格序列与波动率

以太坊网络的每个区块对应一个NEST价格,从而形成价格序列。价格序列拥有重要意义,包含:

A. 提供均价供DeFi调用,包括连续N个区块的算术平均价格,Ps=∑P/N;或者连续N个区块加权平均价格Pm=∑P*Y/∑X,其中X=∑Xi,为上述生效报价。

B. 提供波动率指标供大部分衍生品DeFi调用,如连续50笔报价的滚动波动率,或者DeFi自定义的各种波动率。

C. 其他统计量。

7)抗攻击算法

如果调用NEST价格的DeFi资产规模较大,可能存在攻击者。攻击者篡改某个正常报价p0,将其改为p1,或者攻击者恶意成交,以期望价格一直不更新(因为价格一旦被成交了就无法采纳并更新)。攻击者愿意牺牲掉P1与P0的价差,以换来更大的收益,这样价格机制就会失效。那么,NEST如何防范此种攻击?

我们通过提高攻击者的成本来防范攻击:

首先,价格链本身就是一种抗攻击机制,即攻击者攻击完价格后必须留下一个价格以及该价格对应的资产。这意味着攻击者攻击后,要么留下正确的价格,要么留下一个套利空间,市场上必然会有验证者来套利并修正报价。

其次,为了放大攻击者的成本,对所有验证者的报价规模进行如下安排:验证者成交的规模为x1,则其同时报价的规模x2=βx1,其中β>1,即验证者必须以一倍以上的规模来报价。我们以β=2为例,初始报价为x=10个ETH,则全部成交的情况下,x1=20,x2=40,x3=80...以此类推。攻击者要么暴露给市场极大的套利机会(规模以级数上升,这种攻击几乎是无效的),要么依据市场价格不断动用极高规模的资产进行自成交,以延缓价格被采纳的机会。

目前在ETH上每个区块最多可以报价20笔,报价也是分布式随机进入,如果假设每个区块有1笔报价,报价规模为10个ETH,T0=5分钟,那么通过攻击,使得NEST在一个小时内无价格更新,需要动用的资产规模将接近2^122510=100万个ETH。如果β=3,则该数据趋近于ETH的数量极限,这种抗攻击性是任何中心化交易所都做不到的。

8) 激励及经济

矿工通过支付ETH佣金,以及承担一定的价格波动风险来获得NEST;而验证者则基于价格的偏差计算直接的获利,并承担成交报价的风险。因此对验证者而言,其成本收益相对较为清晰。对矿工而言,其报价挖矿的模型需要相应的经济学基础。

我们将矿工贡献的所有ETH,记为X,定期(一般按周)全部返还给NEST持有人。该过程构建了一个自动分配的模型,从而使得每个NEST具备了内在价值,该价值在链上可证。但仅仅依靠报价挖矿者的ETH是不足以完成逻辑的闭环的,这就回到我们构建价格预言机的初衷:链上的价格事实对所有的DeFi产品都是根本需求,是DeFi最重要的基础设施。因此任何DeFi开发者或用户在调用NEST-Price的时候,都应该支付相应的费用,此部分收益记为Z。因此NEST对应的价值记为X+Z。而从总体上来说,获得NEST支付的成本为X,即NEST从总体上是创造了价值的。

可以理解成NEST的整体价值大于整体成本,但对于每个矿工而言,它的成本是不确定的,这里就存在交易的可能,不同成本的NEST所有者在整体价值大于整体成本的背景下,进行买卖交易,从而达到均衡,这种均衡类似于股票市场的均衡。

NEST系统的所有Token全部由挖矿产生,不预留或者预挖,产生NEST的所有成本全部返回给NEST持有人,NEST只是用于激励。NEST模型实现了完全的去中心化,不对任何人设置门槛,其特点与比特币类似。NEST协议升级采用DAO的方式,即提案者发起,社区投票,按照一定比例通过并运行,该比例一般为51%。

3. NEST-Price的应用

当我们拥有了链上价格时,依赖于均衡价格的DeFi产品便可以设计了,在这里我们简单列举几类:

1)均衡币:一种通过超额抵押,以及市场套利机制形成的代表了经济均衡的数字资产,该资产代 表了价格之间的均衡兑换关系。均衡币可以视为链上的计价单位,由Token生成合约,套利机制及反馈修正机制组成,除了其风险收益结构比较稳定外,其重要意义在于:首先是完全内生的经济单位,跟随整个公链如以太坊经济体变化而增加或减少;其次是在链上可证,且风险收益结构不同于ETH。

2)去中心化交易:传统的去中心化交易以点对点报价撮合为主,此方向不正确,因为现代交易所 的核心是双边拍卖,对报价双方的价格强制排序和强制成交,这涉及的计算与区块链当前串行排队运算的机制不匹配。有意义的去中心化交易应该是自由做市商制度的,即对于报价的双向强制接纳,且做市商可以是任意参与者,这一点在我们的报价机制里可以完美的实现。

3)自动结算型抵押借贷:由于拥有了链上价格,涉及到平仓或者自动结算的借贷合约,即可引用 该价格完成某些约束条件的触发,使得借贷行为不局限于互换这一期权结构。

4) 期货:一种分布式期货的模型,类似于均衡币,引入任意第三方的套利,能够放大对远期交易 的交易规模,或者直接捕捉交易价格波动的收益。这在之前是不可能被设计出来的,一般意义的期货都需要中心化机构进行强制平仓等,但分布式期货不承担中心化风险。

5)波动率产品:基于对均衡价格的波动率设计的衍生品,用来对冲或者平滑衍生品风险,由于有 链上均衡价格序列,这一产品也成为可能。

以上仅以金融领域最基础的产品为例,通过NEST-Price的导入,实现了完全去中心化的金融产品设计,且不同于最简单的点对点的交易。由于有全局变量的引入,整个DeFi便进入快车道。至于为何DeFi需要全局变量,这是因为金融本质是一般均衡的,而非局部均衡,不是简单的局部供给需求关系决定,需要基于全市场的套利机制完成有效定价,不是商品经济的规律。因此简单的点对点交易并不能解决根本的金融问题,而既不承担中心化风险,又具备一般均衡特征,就需要类似价格序列等全局变量了,这一变量不能中心化的引入,因此我们的预言机方案是整个去中心化金融领域的根本性基础设施。

4. NEST-Price的引用风险

和一切金融产品或者金融服务一样,NEST-Price不可能没有风险,这里对NEST-Price的引用风险做出简单的描述,当然可能存在其它未被描述到或者认知到的风险:

1) 由于牺牲了有限的灵敏性,因此对于价格灵敏性要求极高的金融服务,在使用NEST-Price时,在极端情况下存在一定的价格波动风险。我们倾向于设计金融产品不要依赖于较为敏感的交易价格,或者作出波动率补偿。

2)市场套利机制的深度不够,即套利者不充分,明明存在巨大的机会,却没有人理会。这是需要市场接受度和认知度的,是行业发展深化的问题。

3) 虽然无法攻击价格,但可以通过攻击NEST来间接攻击价格机制,比如占有 51% 以上的NEST,然后对重要参数进行修改,使得报价机制失效。这一问题可以通过对关键参数限定来防范,同时提升NEST市场规模,使得 51% 攻击难以实现。

4) 代码漏洞或外部重大变化的风险,如果以太坊底层代码、NEST系统代码出现漏洞,或者外部环境发生较大变化,会对价格调用者造成影响,这可以通过链上治理及合约分叉来修正。

- Solana - Switchboard 预言机使用 95 浏览

- Pendle 发布 2026年战略展望 95 浏览

- 失效的 Groth16 `delta == gamma == G2 生成元` 41 浏览

- 2026 年智能合约审计的实际成本 138 浏览

- Zyfai - 一个代理收益层 114 浏览

- 介绍 strawmap,一份由 EF 协议推出的概念路线图 137 浏览

- 深入探究 ENSv2 架构 156 浏览

- Obol Stack + OpenClaw = ObolClaw:助力代理保障以太坊安全并为其赋能 50 浏览

- 以太坊怎么了? 137 浏览

- MiCA与DeFi:去中心化协议需知事项 145 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 219 浏览

- DeFi 介绍 - CoW DAO 262 浏览