[DEX 系列] 3. 期货交易

- Decipher

- 发布于 2022-03-04 21:55

- 阅读 1620

本文介绍了线性金融中的期货交易及其在加密货币领域的应用。详细阐述了期货交易的基本概念、保证金交易机制,并通过实例说明了如何在去中心化交易所操作。此外,文章分析了 dYdX 平台的保证金代币和 Perpetual Protocol 的 vAMM 模型,探讨了无中介的期货交易的可实现性。

[DEX 系列] 3. 期货交易

由首尔大学区块链学会Decipher的DeFi探讨组撰写的DEX系列将为大家呈现。本次我们将探讨期货交易。 作者 首尔国立大学区块链学院Decipher ‘DeFi探讨’团队

[DEX 系列]

1. 不同价值资产的交易

2. 相同价值资产的交易

3. 期货交易

4. MEV

什么是期货交易?

期货交易是指在未来某个确定的时间点以预先约定的价格(执行价格)进行买卖的交易。买方在期货合约到期时有义务以约定的价格购买特定资产。买方之所以进行购买,是因为认为该资产在到期日的价格将高于现在,这种行为称为开设多头头寸(Long position)。反之,卖方在到期时则可以以约定的价格出售特定商品。卖方认为该资产在到期日的价格将低于现在,因此进行卖出,这种行为称为开设空头头寸(Short position)。

参与期货交易的众多投资者并不能了解对方的偿付能力和信用情况。那么,期货交易如何确保人们能够确实履行合约呢?为此,期货交易采用了保证金交易(Margin Trading)制度。保证金是指按照期货交易额的一定比例缴纳的金额,交纳保证金的行为意味着交易的有效性达到了保证金的价值。自己交易的期货交易额与交纳的保证金比例称为保证金率,通常在2%到10%之间,根据商品种类和交易所而变化。保持的头寸的价值波动造成的损失需要保持的最低保证金称为维持保证金。当维持保证金高于拥有头寸的保证金余额时,交易者将收到追加交纳保证金的保证金通知(Margin call)。

这种期货交易为投资者提供了多种功能。首先,可以作为管理风险的工具。通过产生与现货交易相反方向的交易(现货买入期货卖出,现货卖出期货买入),相对稳定地管理现货价格变动的风险。此外,期货价格是根据参与者对基础资产未来价格的预测决定的,因此,期货交易也起到了预测基础资产未来价格的功能。此外,通过小额保证金可以产生高杠杆效应,成为一种新的投资工具。

加密货币期货交易是什么?

在加密货币领域,为了实现上述投资功能,期货交易被构思并应用。除了具有到期日的期货交易之外,无到期日的永续期货交易(Perpetual Futures Trading)也被广泛开展。事实上,当提到加密货币期货交易时,通常是指后者。像币安和FTX这样的交易所目前支持这种无到期日的期货交易。

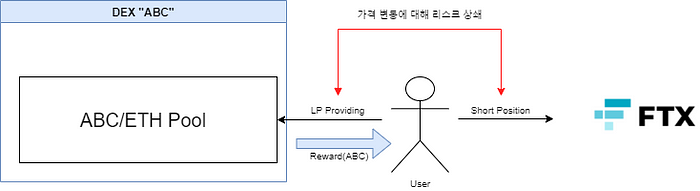

随着对加密货币期货交易的支持,投资者的投资方式也变得多样化。简单来说,我们来看看在DeFi中可能产生的风险如何通过开设空头头寸来进行对冲的例子。

- Alice希望通过在去中心化交易所ABC中为ABC/ETH 流动池提供流动性来获得ABC代币作为收益。这可以视为她对ABC代币开设了多头头寸。

- 为了对冲ABC代币价格下跌的风险,Alice在FTX交易所对ABC代币开设了空头头寸。通常情况下,开设空头头寸的目的并非为了盈利,而是为了稳定性,因此她不会以高杠杆进行操作,而是以大约1倍的低杠杆开设空头头寸。

- 尽管ABC的价格下跌导致ABC/ETH 流动池中的资产价值降低,但是可以通过ABC代币的下跌所获得的收益来弥补损失。

- 在确保资产安全的同时,可以通过获得的ABC代币稳定地获利。

随着加密货币期货交易的可能性,上述例子证明了传统金融中使用的投资策略可以毫无障碍地运用。FTX、币安提供的期货交易都集中处理,进行交易时需要信任除交易双方以外的第三方。

通过智能合约实现期货合约的项目从过去开始就陆续出现。可以通过将传统期货交易头寸代币化来实现头寸的流动化,或通过引入债券曲线的智能合约来在没有第三方的情况下进行交易。

dYdX : 通过保证金代币实现头寸的流动化

本文参考了dYdX的保证金代币白皮书。

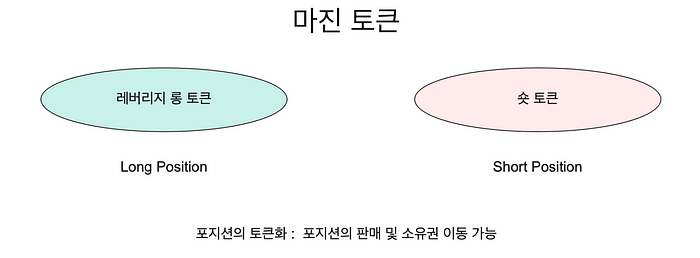

保证金代币(Margin Token)

dYdX通过保证金交易协议实现了空头头寸和多头头寸的可能。在dYdX中,头寸通过ERC20Position合约进行代币化和管理。

在dYdX中,会生成与持有的基础加密货币呈负相关价格的代币。称这种代币为空头代币(Short Token)。根据定义,当基础资产价格下跌时,空头代币的价值会增加。

同样,也可以生成与自身持有资产的价格成倍数关系的代币。称这种代币为杠杆多头代币(Leveraged Long Token)。杠杆多头代币在基础资产价格上升时,会大幅增加(超过1倍)。

保证金代币(Margin Token) 是指这些空头代币和杠杆多头代币的总称。通过这种代币,交易者无需借贷或出售资本,只需简单地购买代币,即可通过进行空头和多头头寸来创造收益。

每个保证金代币都有其独特的智能合约,这些合约中记录了与头寸相关的信息。

这些保证金代币使用户对头寸拥有所有权。任何人只需将对头寸的所有权分配给合约(ERC20Position),便可以生成新的保证金代币。保证金代币的数量与合约收到的头寸大小成正比。

通过dYdX保证金头寸发行的代币包含以下代表性信息:

- 每单位债务的利率

- 到期日期

- 固定在头寸上的持有代币数量

每个保证金代币都作为ERC20代币发行,具有可替代性,还可以转让。与在传统交易所开启头寸时保证金锁定流动性不同,用户可以直接交易头寸,从而实现自身头寸的流动化。

为了能够交易头寸,需要适当的头寸价格。保证金代币的价格如何确定呢?dYdX表示,保证金代币的价格可以根据立即平仓时能够获得的收益(position payout)来测量。为了准确测量头寸支付,需要查看dYdX保证金协议中所定义的抵押代币(held Token)和占用代币(owed Token)。

用户开设头寸时,需要提供作为保证金的抵押代币。基于抵押代币借出的占用代币,用户可以开设多头和空头头寸。

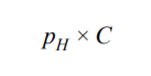

抵押代币的价值由抵押代币价格(P_H)和被抵押代币的总数量(C)相乘来决定。

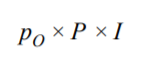

用户需要偿还的占用代币的价值由占用代币价格(P_O)和占用代币的数量(P)相乘来决定。但是,通过不断产生的利率(I)来计算用户实际需要偿还的借款的价值如下。

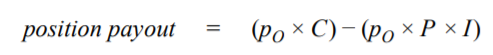

因此,在平仓头寸时,产生的收益(Payout)可表示为:

保证金代币的价值通过上述产生的支付金额除以总保证金代币的数量(M)来计算。

通过本债朋克协议实现期货合约

接下来介绍Band Protocol的Sorawit Suriyakarn提出的通过本债朋克协议实现的期货交易方法。Sorawit的提议参考了Ocean Protocol中关于给出保证金交易的多项技术,以在没有第三方的情况下执行期货交易。

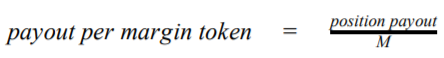

本债朋克是一种将代币的供给量与代币价格在同一图表(关系式)中表示的工具。代币的价格事先被设置在智能合约中。图表以下的面积代表协议持有的用于COMM代币的ETH的总量。

根据发行时间的不同,用户发行所需的代币价格也会有所不同。随着供给量的增加,图表和X轴之间的面积增加,使得相同的代币发行量所需的ETH也随之增加。

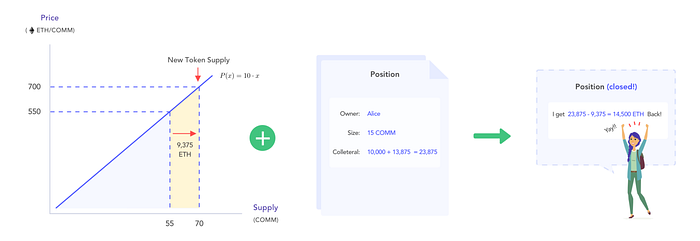

以满足关系式为例,即(Price of COMM) = 10 (Supply of COMM) 的虚拟COMM代币为例。

- 初始AMM中COMM代币的供给量为100 COMM。

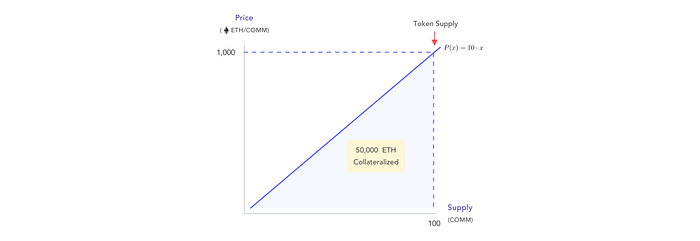

- Alice希望以15个COMM大小开设空头头寸。

- Alice以15 COMM出售以开启空头头寸,并以10,000 ETH作为初始保证金。

- 根据本债朋克规定,COMM代币的供给量从100减少到85,减少的面积作为Alice所持有的抵押所增加的数量。

- Alice开设空头头寸后,供给量减少到55 COMM。

- Alice平仓她的头寸。Alice通过平仓的过程获得了总共14,500 ETH的收益。

在这种情况下,Alice通过平仓获利。然而,显然任何人都会根据其投资金额遭受损失,因此这会遵循零和游戏的方式。

为期货合约提供新的AMM模型,vAMM — Perpetual Protocol的出现

Perpetual Protocol是2019年出现的期货交易平台。在2019年推出时,协议的名称为Strike Protocol。查看Strike Protocol白皮书可以发现其试图大量借鉴已有的AMM协议如Uniswap和Balancer的代币价格模型。到2020年,名为Perpetual Protocol的无期货交易协议正式出现。

在了解Perpetual Protocol的运作原理之前,先了解该协议所需的重要组成部分。

vAMM,即虚拟自动化市场制造商

vAMM,即虚拟自动化市场制造商,是Perpetual Protocol自主构思的无期货交易的AMM模型。它对Uniswap V2使用的AMM进行了变形,以适应无期货交易。

vAMM依然使用Uniswap V2模型中满足关系式x*y = (常数) 的价格模型,应用于两种不同的代币。vAMM是针对期货交易的价格模型。一般来说,其中一个代币是稳定资产(USDC),而另一个是波动资产。

vAMM与现有自动化市场制造商的不同之处在于,vAMM并不拥有真实代币。在vAMM中运行的代币实际上是合约没有控制的虚拟代币,其、代币数量会在虚拟流动性池中得到更新,从而实现虚拟化。

用户可以开设多头和空头头寸。假设存在由A代币和B代币(USDC)组成的vAMM。这里开设多头头寸意味着将虚拟的A代币分配给用户,而开设空头头寸则意味着用户将A代币兑换成USDC。具体的运作方式将在随后的例子中探讨。

清算所(Clearing House)

清算所是用户执行openPositon函数以打开其头寸的地方。用户需要提供针对其目标资产的、vAMM合约地址和头寸的方向。

保险库(Vault)

保险库指存储用户为其头寸提交的保证金的地方。保险库不是单独存在的合约,而是在清算所合约内部管理的概念。

通过示例了解永续金融的运行原理

现在,通过具体的例子来了解永续金融的流程。

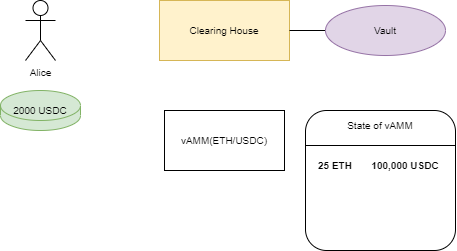

ETH/USDC与USDC组成的vAMM,初始条件设定为25 ETH,100,000 USDC。

需要注意的是,这些初始条件的代币并不是真实存在的,而是由vAMM管理的虚拟代币。

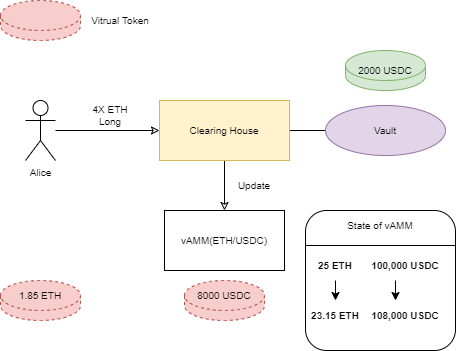

- Alice持有2,000 USDC,并希望以4倍杠杆开设ETH的多头头寸。以2,000 USDC开设4倍杠杆的多头头寸,意味着在vAMM中BUY ETH。

- Alice将其2,000 USDC与自己的订单一同传给清算所。

- 清算所记录Alice的头寸,并更新vAMM虚拟代币的数量(以8,000 USDC在vAMM中购买ETH的功能)。

- 在初始的100,000 USDC和25 ETH中,随着Alice的交易,池的结构由108,000 USDC和23.15 ETH更新。这意味着Alice开设了1.85 ETH的多头头寸。(Alice 1.85 ETH Long)

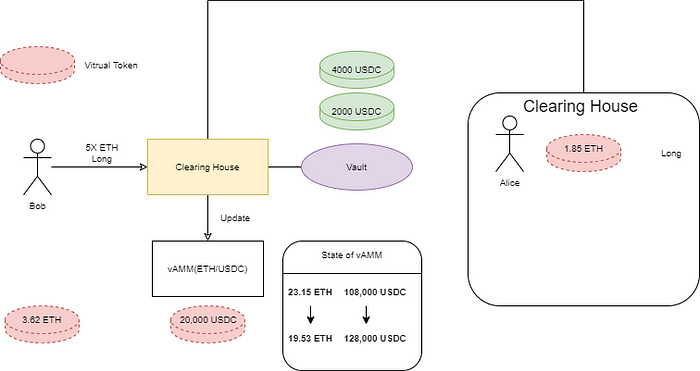

- 在Alice开设多头头寸之后,Bob决定以4,000 USDC开设5倍杠杆的ETH多头头寸。

- Bob的订单记录在清算所,并将其4,000 USDC保存在保险库,更新vAMM的虚拟代币数量(以20,000 USDC在vAMM中购买ETH的功能)。

- 从108,000 USDC和23.15 ETH的池结构更新到128,000 USDC和19.53 ETH。这表示Bob开设了3.62 ETH的多头头寸。(Bob 3.62 ETH Long)

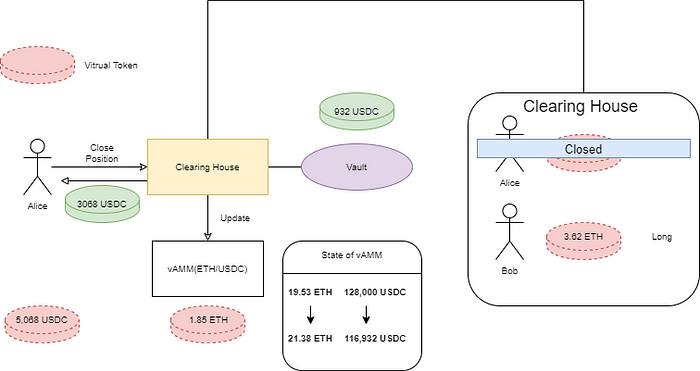

- Alice决定平仓自己1.85 ETH的头寸。Alice执行closePosition函数以获取未实现的盈亏,vAMM池的结构从128,000 USDC和19.53 ETH更新为116,932 USDC和21.38 ETH,Alice获得11,068 USDC,扣除她借入的6,000 USDC后,最终收益为5,068 USDC。Alice的实际收益为3,068 USDC。

- 当Bob也平仓时,他获得932 USDC,这意味着他损失了相对于其投入的4,000 USDC的3068 USDC。

vAMM的意义:流动性解决方案

Alice先于Bob开设多头头寸,并提前平仓从中获得的收益(PnL)与Bob平仓时实现的PnL是相同的。即在协议整体中产生的PnL总和为0,这意味着在进行无期货交易时所需的大额流动性不再必要。为防止现有AMM中提出的滑点问题时所必需的大额流动性不再必要。

通过此,Perpetual Protocol实现了在无第三方干预的情况下,用户之间的期货合约。

结语

进入2021年底,中央证券市场开始出现比特币ETF,并且对期货市场的关注度逐渐提升。Perpetual Protocol的每日交易量超过800万美元。dYdX的TVL也连续位居第一。然而,去中心化的期货交易平台仍处于早期阶段,Perpetual Protocol的vAMM和其他新的协议还有很大的发展空间。个人认为,随着DeFi中期货交易市场的成熟,监管机构的认可以及传统金融资本的正式进入,这一市场将会更大。希望未来会有更多优秀的项目和创意在期货交易中出现。

参考文献

- 原文链接: medium.com/decipher-medi...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- Pendle 发布 2026年战略展望 86 浏览

- 2026 年智能合约审计的实际成本 114 浏览

- Zyfai - 一个代理收益层 106 浏览

- DeFi和加密货币之间有区别吗?——CoW DAO 144 浏览

- MiCA与DeFi:去中心化协议需知事项 139 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 219 浏览

- DeFi 介绍 - CoW DAO 259 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 293 浏览

- 从 DeFi 到 NeoFi :下一个篇章 297 浏览

- 为机器人募资:发展agent资本市场 339 浏览

- 你的DeFi协议需要吸引机构注意力的5个架构转变 462 浏览

- 一切皆市场 336 浏览