理解去中心化 稳定币 DAI

- Tiny熊

- 发布于 2019-03-19 20:44

- 阅读 29377

随着摩根大通推出JPM Coin 稳定币,可以预见稳定币将成为区块链落地的一大助推器。 坦白来讲,对于一个程序员的我来讲(不懂一点专业经济和金融),理解DAI的机制,真的有一点复杂。耐心看完,必有收获。

随着摩根大通推出JPM Coin 稳定币,可以预见稳定币将成为区块链落地的一大助推器。 坦白来讲,对于一个程序员的我来讲(不懂一点专业经济和金融),理解DAI的机制,真的有一点复杂。耐心看完,必有收获。

为什么需要稳定币

如果一个货币其价值时刻在剧烈波动,就无法作为一个日常支付和交易的货币,谁也无法承担今天发的工资,第二天就跌掉了三分之一。

在币价高度不稳定时,在不退出加密货币市场的情况下,稳定币就可以提供价值保值。

通常发行稳定币的方式是通过资产担保来发行,像USDT、TUSD等就是通过美元资产来担保发行等额稳定币,如银行存款1亿美元就发行1亿USDT, 既通过锚定法币来实行稳定性。

USDT 因审计不公开,经常被质疑超发,如1亿美元担保发行1.5亿USDT,就会导致0.5亿USDT无法兑换美元。这也是为什么在监管下发行的稳定币,如TUSD、GUSD有逐步取代USDT的趋势。

本文的主角 DAI 同样是通过资产抵押发行, DAI 是通过抵押数字资产发行,去中心化发行。

注意加粗的两个关键字抵押数字资产和去中心化,它是用一套称之为Maker的智能合约发行的,其背后的团队为MakerDAO。

Maker目前只支持抵押ETH,后面可能会加入其它代币。 DAO (Decentralized Autonomous Organization): 去中心化的自治组织

我们都知道数字资产的价值是有很大波动的, 那么Maker怎么来确保 1 DAI = 1 USD的呢?

稳定币 DAI的发行

Maker体系中有一个实现了抵押贷款逻辑的智能合约(CDP), 当我们抵押(发送)ETH到智能合约,合约根据当时ETH的价值,计算一个折扣后,发行对应的DAI(符合ERC20标准的代币)。

以太价格获取Maker采用的是中心化方案,从各大交易所获取再加权平均。

为了方便理解,类比抵押屋产贷款,我们把房子作为抵押品向银行贷款,ETH就相当于房子,智能合约相当于银行,DAI 相当于贷款拿到的钱。银行给我们贷款时,银行也会对房子的价值打一个折扣。

这个折扣在Maker系统中称之为抵押率,这是一个很重要的概念,大家务必理解。

我们给他一个数学定义: 抵押率 = 抵押物的价值 / 放贷的价值。

如果房子价值200万,抵押率为200%, 银行就只能给我们贷款100万,这个大家应该能够理解。 同样,假设以太币现在价值200美元,抵押率为200%,那么把1个以太币(200美元)发送到CDP智能合约,就可以获得发行的100个DAI。

在抵押ETH生成DAI的同时,合约会为我们生成一张CDP借贷凭证,它记录着借贷关系及金额,并且抵押ETH会一直锁定在合约里,在还清100个DAI时,ETH将归还我们。 就像银行扣押房子直到我们还清贷款一样。

到这里,DAI的发行应该明白了。

套现保值

DAI的这种抵押贷款逻辑非常有意思 ,它生成的CDP借贷凭证提供给我们一个套现保值的手段。假如你有一大笔以太在手里, 而你又急需一笔资金怎么办? 那么抵押生成DAI是获得资金的一个绝佳选择。如果在交易所把币卖掉换成稳定币,会失去以太的所有权,币价上涨时就无法换回对应的以太。

例如:目前 ETH 价格约为 130 美元, 按200%的抵押率, 1000个以太可以抵押生成6.5万个DAI,即可以获得6.5万美元资金,假设一年之后,ETH价格涨到到500 美元,只需要偿还6.5万个DAI(美元)及一点利息就可以赎回1000个以太(价值50万美元)。

DAI是如何保持稳定的?

依靠抵押美元发行的USDT、TUSD,能保持价值相对稳定很容易理解,靠抵押ETH的DAI如何保持稳定呢?

分两种情况:如果 ETH 升值, 意味着 DAI 有更足够的抵押(更高的抵押率,担保更充足),这不会有太大影响。如果DAI的交易价格超过1美元,Maker也会激励用户创造更多的DAI(目标利率反馈机制)。

目标利率反馈机制(TRFM):不过最重要的是以下几点:当DAI的交易价格超过1美元时,智能合约会激励人们生成DAI。当DAI的交易价格不到1美元时,智能合约会激励人们赎返DAI。

如果 ETH 价值下降则复杂一些,回到抵押屋产贷款的类比,如果我们的房子价值下降,银行会要求我们追加抵押物或及时还款,Maker也是一样,始终要求DAI是超额抵押的。

如果资产下跌到一定值(如抵押率150%),并且原抵押人没有追加抵押物或偿还(部分)DAI,合约会自动启动清算(liquidated),之前抵押的以太币被拍卖,直到从CDP合约借出的DAI被还清。

还是前面的类比,价值200万房子,抵押率200%,贷款了100万,在房子下跌到150万时,银行就会拍卖房子,清除这笔贷款。 Maker也是使用这种方式从市面上回购DAI用来偿还给CDP。

简单总结: Maker始终要求DAI是超额抵押的,当系统发现有部分资产存在风险时,就会对风险过高的资产进行清算,它会首先清算抵押率低于 150% 的CDP借贷凭证,而为了防止清算持有人必须往CDP借贷凭证存入更多ETH或偿还DAI来提高抵押率。

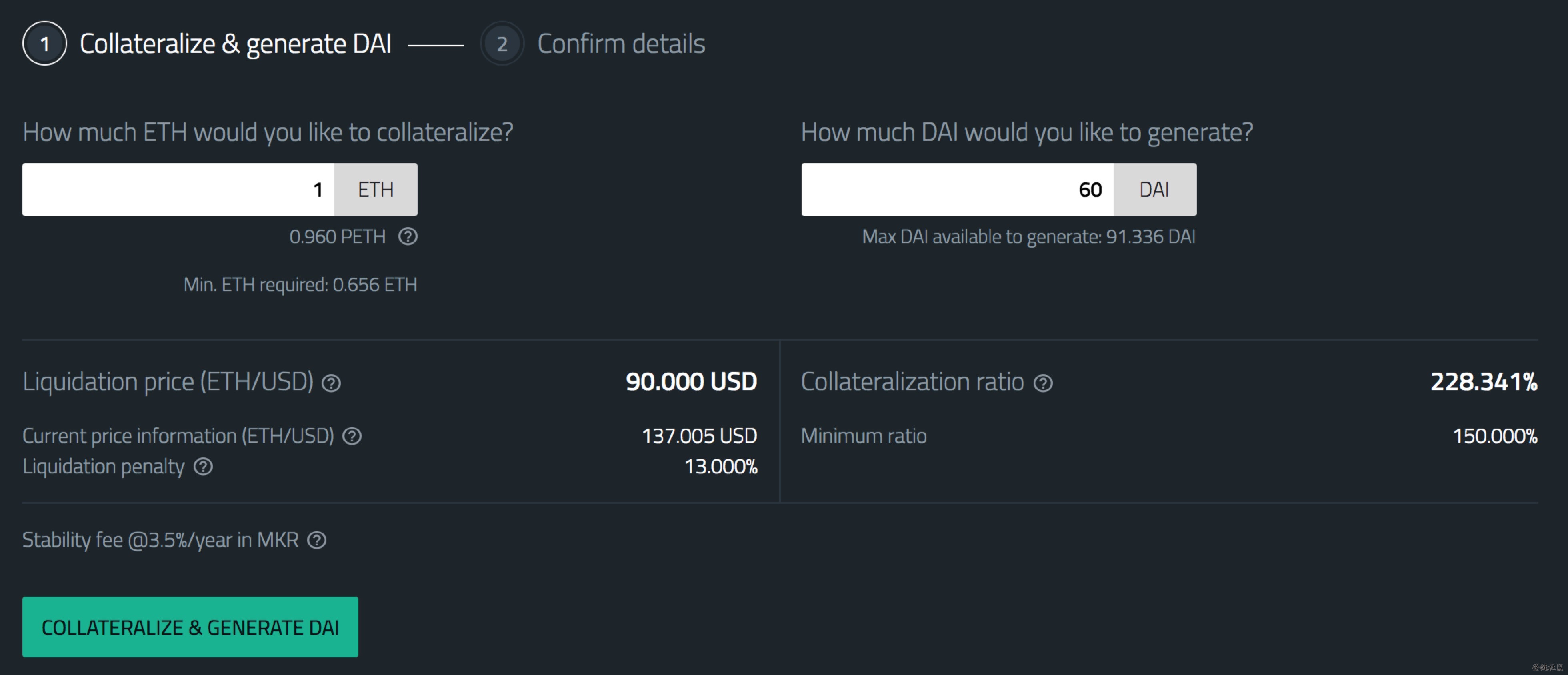

现在我们来看 MakerDao抵押借款的界面就清晰了,以下截图是抵押1 ETH 生成60个DAI:

Collateralization ratio 抵押率为 228%, Liquidation price 清算价格为90 美金。

清算

关于清算也许还有几点需要了解:

- 在发生清算后, 就再也无法通过偿还DAI来取回之前抵押的ETH了(CDP借贷凭证会关闭)。

- 清算发生时,会扣除一部分的罚金(13%的罚金)和手续费。

- 拍卖ETH得到的DAI 会被销毁, 就像用户偿还DAI 被销毁一样。

- 拍卖偿还DAI后, 剩余的资产用户可以拿回。

- Maker系统中有一个专门负责清算的合约。

MKR 应对暴跌

上面一有一个前提,不管如果 DAI 都是超额抵押, 如果以太价格急剧下跌,抵押品的价值达不到借出的DAI的价值时,这时启动清算,将由Mkr持有者负责回购。

Mkr 是Maker系统中的权益代币, Mkr持有者是系统的收益者,获取借款利息及罚金等。

还是前面的类比,如果价值200万房子, 突然跌倒100万以下, 这时候在公开市场拍卖,市场是没有买家出100万以上购买房子的,那么银行将启用自有资金回购。

相当于损失的价值转嫁到Mkr持有者,价格波动是没发消灭的,它只能转移,DAI的价格波动性实际由CDP 借贷凭证持有者和Mkr持有者共同承担。

一点拓展

DAI 由于它的超额抵押借款机制,是一个很好的杠杆做多工具。

如果我们预期以太币会上涨,我们可以把前面1000个以太抵押生成6.5万个DAI,再此购买以太进行抵押,多次操作之后,可能获得数倍的增值。

为了写这边文章,拓展我不少金融领域知识,以前一直不理解做多做空(因为我不炒股、不炒币),现在把我的理解做一个记录,供参考:

做多

做多就是看好其上涨而买入,杠杆做多则是借钱买入。 上面就是借DAI(美元)买入以太,借来的6.5万个DAI(美元),按130美元一个以太,可以购买到500个以太,如果一个月后以太涨到200美元, 500个以太就是10万美元,还掉6.5万美元后,相当于凭空赚了3.5万美元。

做空

做空就是认为其下跌而卖出,同样也可以借别人的卖出。 现在130美元一个以太,我认为以太会下跌到100美元,于是我向交易所借了1000个币卖掉获得13万美元,如果真下跌到100美元,就用10万美元换1000个币还给交易所,这样我凭空赚了3万美元。

参考文章:

学习中如遇问题,欢迎到区块链技术问答提问,这里有老师为你解惑。

- 面向初创企业的链上资金管理新银行——实用精简版 93 浏览

- DeFi 介绍 - CoW DAO 268 浏览

- 从 DeFi 到 NeoFi :下一个篇章 304 浏览

- 我对当前预测市场的状态感到担忧 317 浏览

- 如何在稳定币上获得收益 349 浏览

- fomo 如何在 Relay 上打造即时跨链交易 7 浏览

- 加密货币的长期博弈 462 浏览

- 桥接 USDC 最简单的方法 397 浏览

- 解决 crvUSD Hook问题 391 浏览

- $CHIP的看跌理由 475 浏览

- 回顾 2025,展望 2026 1185 浏览

- DeFi现在为什么需要链下借款人 615 浏览