Uniswap V3 的毒性交易流(Toxic Flow)识别:第 3 部分

- crocswap

- 发布于 2023-03-01 19:47

- 阅读 1388

这篇文章分析了Uniswap V3的ETH/USDC流动性池的毒性流动和非毒性流动,强调了路由合约类型对流动性的影响。研究表明,通过Uniswap路由器和DEX聚合器进行的交易通常是非毒性的,而MEV机器人则可能导致毒性流动。文章还探讨了这种流动性模式在时间上的一致性,揭示了市场参与者行为的变化。

本文是 @0xfbifemboy 关于 Uniswap 流动性池、集中流动性和手续费动态的 正在进行的系列 的新篇章。它是多个文章中的第三篇,旨在聚焦于 ETH/USDC 兑换数据的毒性交易流的特征以及潜在的价格歧视或流量细分机制的实施。

译者注:Toxic Flow(毒性交易流, 或简称 毒性流)在本文中指的是损害流动性提供者收益的交易。

引言

在本系列研究文章的前几篇(第一部分,第二部分)中,我们试图根据不同指标剖析 Uniswap V3 的 ETH/USDC 流动性池中的兑换流。然而,到目前为止,我们的工作主要集中在对毒性交易流的正面识别上,即对流动性池不盈利的兑换。同样重要的是,我们要识别可信的 无毒 流的来源,相反,应通过特权访问更低的兑换手续费来给予激励。

与我们在之前的文章中专注于源于哪些钱包的分析不同,我们现在专注于每个兑换交易交互的合约。例如,典型的零售交易者可能会直接使用 Uniswap 前端,因此与 Uniswap V3 路由合约交互;相比之下,MEV 机器人将会部署自己的优化合约,这通常比公开使用的兑换路由更高效和量身定制。因此,每个交易的目标可能是关于基础兑换的毒性的重要信息来源。

我们发现,当通过与 Uniswap V3 路由或第三方 DEX 聚合器的交互来执行兑换时,该兑换很可能是无毒兑换流的来源,而通过与 MEV 合约的交互生成的兑换则在毒性程度上差异很大,取决于通过该合约采用的主要交易策略。这些效果在时间上是持续的,即 DEX 聚合器流的无毒性在整个研究期间保持一致。

路由合约分析

之前,当我们分析具有极大量 ETH/USDC 兑换的钱包时,我们注意到一个 CoW Swap 订单解决器 Solver

(0xe92f359e6f05564849afa933ce8f62b8007a1d5d)与平均流动性池 PnL 为 +3.93 个基点(非常无毒的流)相关联。这可能是因为与使用第三方订单匹配或聚合系统相关的费用和复杂性会稀释任何可供系统性交易者使用的阿尔法,他们显然更愿意自己匹配订单流,而不是将自己的被动订单交给外部匹配或被动执行;因此,CoW Swap 上更大比例的兑换流是无毒的,来源于仅仅想要买入或卖出一定数量 ETH 的零售交易者,他们并不太关心自己交易在 5 分钟或 10 分钟时间尺度上的表现。

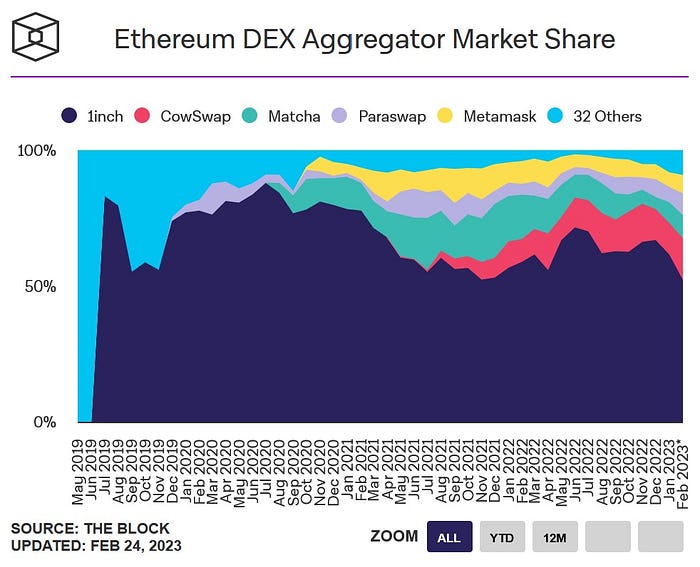

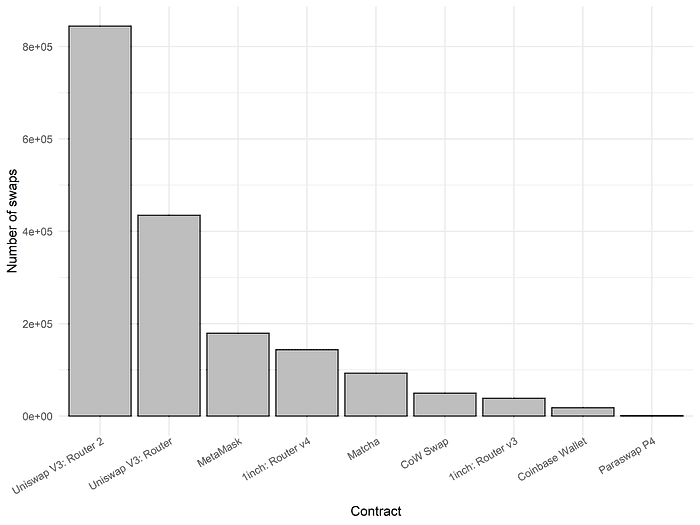

这一观察促使对以太坊上 DEX 聚合器进行更一般的分析。大量交易活动流经少数几个活跃的聚合器:

确定哪些兑换流经聚合器是简单的。通过 Uniswap 前端直接兑换的用户将生成与 Uniswap V3 路由合约交互的交易;类似地,通过 1inch 聚合器进行兑换的用户将生成与 1inch 路由交互的交易。因此,我们可以按照与交易交互的合约地址将所有 ETH/USDC 兑换进行分组。

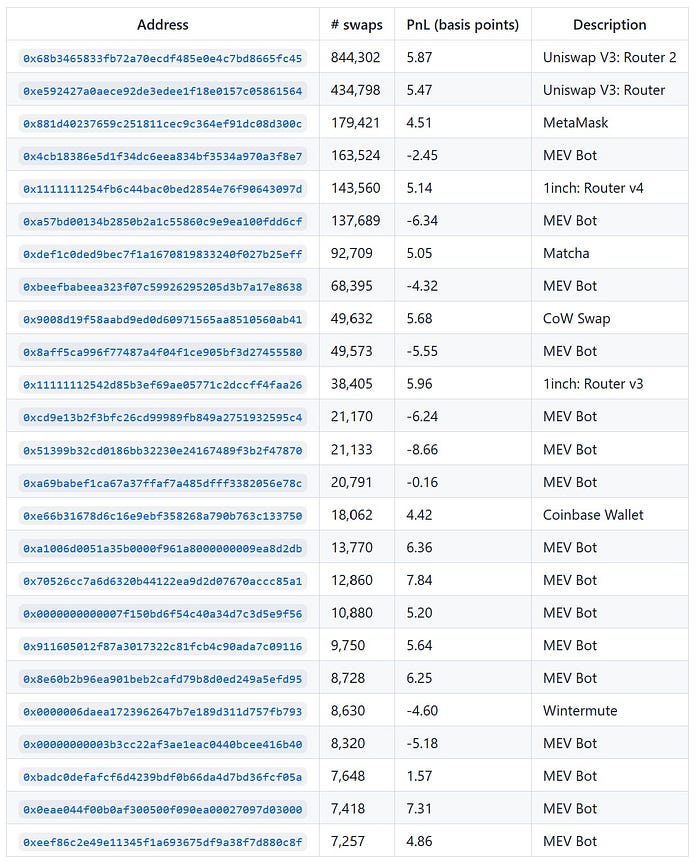

这样做后,我们发现我们的数据集中 270 万个 ETH/USDC 兑换是通过与大约 6000 个独特合约地址的交互生成的。如果我们按相关兑换数量对这些合约进行排序,并手动注释其身份,我们发现聚合器确实持续向流动性池提供正 PnL 兑换(无毒交易流)(前 25 名):

我们立即看到,通过 Uniswap 路由或 DEX 聚合器流动的兑换通常是相当无毒的,而与 MEV 相关的兑换(通过 Etherscan 注释或手动检查识别)通过自定义合约流动,其毒性程度则有所不同。

对解释的几点说明:在上面显示的主要聚合器中,只有一个遗漏,即 Paraswap P4 路由;虽然通过该路由的兑换量不大,但它仍与正 PnL 相关。此外,这里显示的 CoW Swap PnL 与我们之前文章中引用的有所不同。这是因为 0xe92f359e6f05564849afa933ce8f62b8007a1d5d 仅仅是多个 CoW Swap 订单解决器之一(可以在 这里 找到一个不完整的列表),而 0x9008d19f58aabd9ed0d60971565aa8510560ab41 是所有 CoW Swap 订单的订单结算合约,无论其起始解决器如何。最后,我们将 Wintermute 单独强调出来以引起一般兴趣,尽管它们也可能落入 MEV 机器人的类别。

MEV 机器人

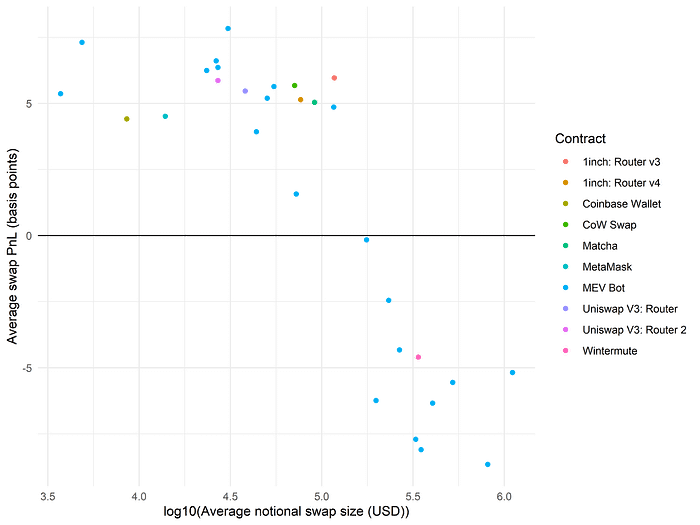

乍一看,似乎我们的直觉是正确的:聚合器兑换流总体上是相当无毒的,这表明它应该获得特权的低费用状态。我们能否对这种流的特征说些什么更有趣的?回到我们之前的分析,回想一下,我们首先观察到名义兑换规模与兑换 PnL 之间存在负关系。如果我们限制在上表中的前 25 个目标合约地址,我们会看到这种关系在很大程度上得到了重述:

特别地,我们可以做出几项观察:

- DEX 聚合器处理相对较小的兑换,平均兑换规模在 10k 到 100k 美元之间。

- 在 MEV 机器人中,平均兑换小于 100k 的生成正池 PnL(无毒交易流),而平均兑换大于 100k 的则生成负池 PnL(毒性交易流)。

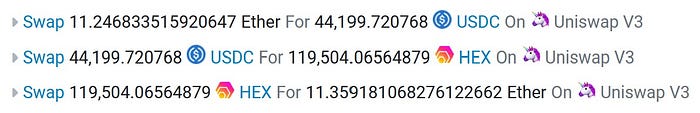

为什么我们在 MEV 机器人中观察到这种关系?我们之前发现钱包 0x1fd34033240c95aabf73e186a94b9576c6dab81b,一个专注于循环套利的 MEV 机器人,为流动性池生成了正 PnL。实际上,如果我们查看上表中具有正 PnL 的 MEV 机器人,通常发现它们的交易由原子循环套利组成。例如,钱包 0xa1006d0051a35b0000f961a8000000009ea8d2db 的平均 PnL 为 +6.36 个基点,

类似地,钱包 0x0eae044f00b0af300500f090ea00027097d03000 的平均 PnL 为 +7.31 个基点,专注于不同 Uniswap 池之间的循环套利:

我们不会对上面提到的每个地址进行详尽调查,但读者可以验证这种一般模式的存在。这提供了我们之前观察到的模式的自然解释。一般来说,如果各种 альcoin 池的价格出现不一致,那么套利机会就会出现;然而,这些机会的规模几乎肯定受到 альcoin 池规模的限制,而这很可能远小于 ETH/USDC 池的规模。相比之下,CEX/DEX 套利没有这样的限制,超过了整个 ETH/USDC 池本身的规模。此外,循环套利机会由与 альcoin 相关的定价错误触发,使套利机器人成为现有 ETH/USDC 价格的“接受者”。因此,旋转套利机器人产生正池 PnL 的兑换并且与其他 MEV 机器人相比,其名义兑换规模较小是符合预期的,后者显然专注于 Uniswap 池与其他场所的统计套利。

当然,将特定 MEV 机器人分类为“统计套利机器人”或“循环套利机器人”并不完全恰当。MEV 机器人可以同时参与多种不同的交易策略,且它们在原子与统计范围之间的兑换分布可能随着时间的变化而大幅波动;因此,更详细的分析应当侧重于在事务层的分类,而不是基于目标合约跨越多个兑换进行总结。尽管如此,尽管存在这样的限制,我们仍然认为数据与我们的叙述一致。

总的来说,我们的发现表明,激励循环套利者使用主要交易对的深度流动性可能是有利的。这一点尤其适用于新 DEX 的情况,该 DEX 能够在较低的手续费率下成功邀请搜索者使用例如 ETH/USDC 流动性,同时将毒性交易流转移到其他场所的长尾 альcoin 对。然而,即使所有交易都局限在同一交易所,仍然合理地对原子套利的无毒部分收取较低的手续费率,同时对毒性部分收取较高的手续费率。

DEX 聚合器

那么 DEX 聚合器的特征如何?经过每个聚合器路由的兑换流是否具有独特的区分特征,还是它们都相当相似?首先,我们应该再次注意到,所有兑换流的大部分都是通过小部分路由合约捕获的:

通过 Uniswap V3 路由路由的兑换占我们数据集中所有兑换的 45%。其次最受欢迎的路由合约有趣地是 0x881d40237659c251811cec9c364ef91dc08d300c,它是 MetaMask 在钱包内兑换的合约。(请注意,MetaMask 收取 0.875% 的兑换手续费!)

直观上,我们可能希望大致将兑换路由或聚合器分为两大子类别。第一子类别可能由使用 Uniswap 界面、MetaMask 兑换等的用户组成:本质上,相对不够复杂的零售交易者,他们并不十分熟悉 AMM 或对兑换执行的细节不太关心。相反,第二子类别可能由相对更复杂的链上用户组成,他们费心去访问 1inch 或 Matcha 这样的聚合器,以便更轻松地优化他们的交易执行。

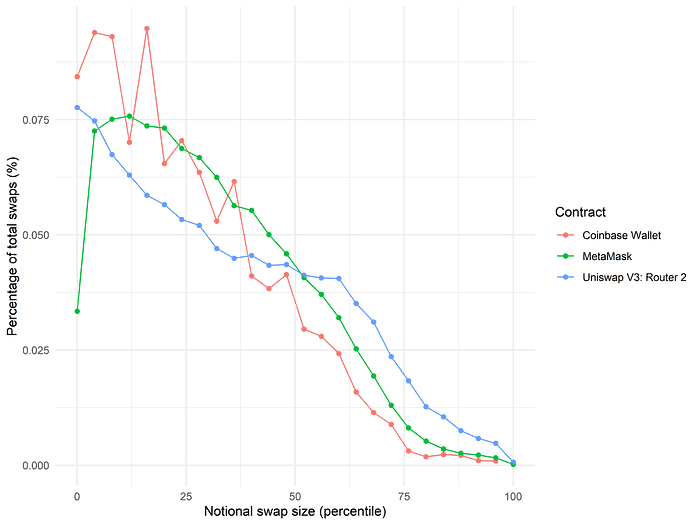

我们能否检测到这两子类别的行为差异?如果我们查看兑换规模的分布,我们发现第一子类别的路由合约路由了相对较小的兑换,随着名义兑换规模的增加,兑换数量单调递减:

有趣的是,我们发现第二子类别(表示更复杂用户可能访问的链上聚合器)则呈现出完全不同的分布:

(为了视觉上的清晰度,我们选择了一些主要的 DEX 聚合器,而不是在上表中包括每一个合约。)

对于这些聚合器,在名义兑换规模上有一个明显的峰值,直到该峰值的兑换数量在每个“桶”中持续增加。这可能是因为“财富效应”,即访问 DEX 聚合器的用户,在平均水平上通常更富裕。可以说,它也代表了一个简单事实,即 MetaMask 和 Coinbase Wallet 收取极高的兑换手续费(分别为 0.875% 和 1%),这导致用户在进行较大兑换时选择更高效的聚合器;不过,这个假设有些不可信,因为 Uniswap V3 路由并不收取任何补充费用,并且显示兑换数量随着名义规模的下降,而一旦用户意识到 DEX 聚合器的存在,就没有任何理由在交易中无论规模大小都不使用它们。

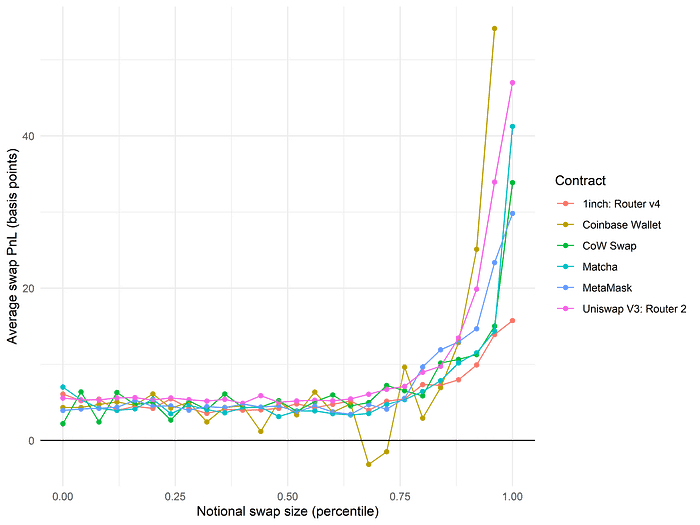

因此,更令人惊讶的是,尽管按没毒性性来细分兑换流,但我们在这两子类别中路由的兑换流的平均 PnL 之间没有显著差异,即使在根据每次兑换的名义大小进行了细分后:

显著的是乍一看,所有这些合约中的兑换流通常是相当无毒的,并且在名义兑换规模的最高百分位数上 PnL 急剧上升。尽管是初步结果,但这对从聚合器和 Uniswap 路由中细分兑换流及将其归类为无毒交易流的实用性是有利的。(更仔细观察,我们确实发现,在大多数名义兑换规模下,源于 Uniswap V3 路由的兑换要比流经其他合约的兑换略微更无毒。虽然如此,这些差异相对较小,最多为 1 到 2 个基点。)

此外,由于使用外部 DEX 聚合器的性质,似乎相当不可能的是,一个在 5 分钟或 10 分钟时间尺度上进行交易的知情交易者能够通过这些聚合器来“伪装”成无毒交易流;他们可能不得不放弃相当多的他们的优势来做到这一点。尽管如此,也许对于像 Uniswap V3 路由这样的简单路由来说,情况并非如此,可能存在一些复杂的方法,以便有效地通过 DEX 聚合器路由毒性交易流,这是我们尚未预见到的。确实,至少像 MetaMask 兑换路由或基于 0x 的 Coinbase Wallet 路由(仅在其上加收 1% 的费用)是非常可信的无毒交易流,因为没有高频交易者愿意支付其过高的兑换手续费;与之相反,任何人更可能是零售交易者,没有任何优势。

随时间的一致性

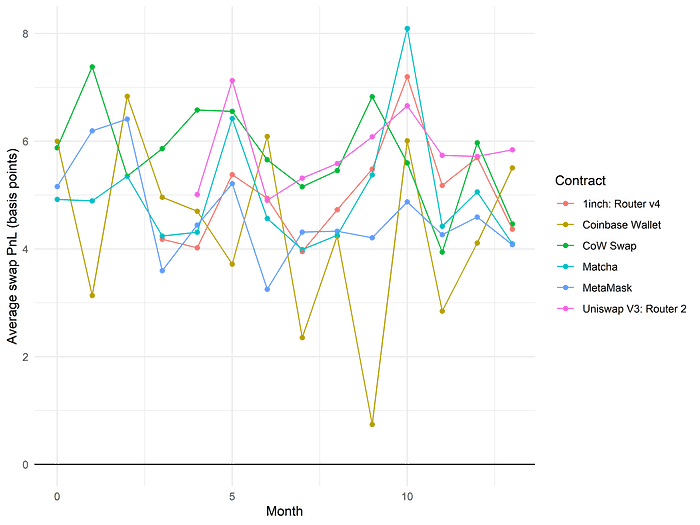

尽管我们知道在总体上,某些来源的兑换流似乎明显是毒性或无毒的,但我们还没有检查过兑换毒性随时间的变化。例如,可以想象,某些时期通过聚合器的兑换总 PnL 会在市场狂热时期更高,那时大多数兑换来自不知情的零售交易者,而在市场下行期间,总体交易量明显下降,且狂热减弱,相应地池 PnL 也会有所压抑。因此,我们的结果可能会因我们采样的时间段而受到强烈偏见。

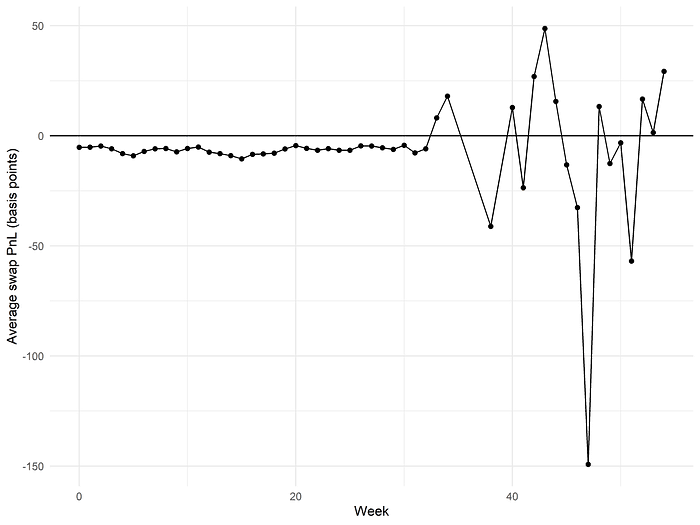

幸运的是,似乎并非如此。显然,来自 Uniswap 路由和 DEX 聚合器的兑换流在整个年份中始终是无毒的,这种模式在未来可能会继续保持:

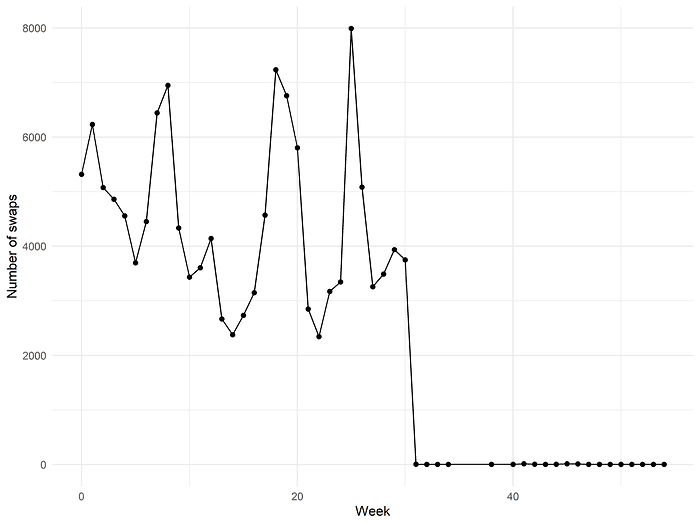

有趣的是,考虑我们是否可以观察到类似的现象在 MEV 机器人那里。随着时间的推移,MEV 领域变得更具竞争力,以前成功的策略在盈利能力达到一定程度后开始衰退;不妨想象这可能在我们的数据中体现出来。以循环套利者 0xa1006d0051a35b0000f961a8000000009ea8d2db 为例,我们看到,他们在整个研究期间始终在向 Uniswap ETH/USDC 池发送兑换,尽管每周兑换数量存在相当大的变动:

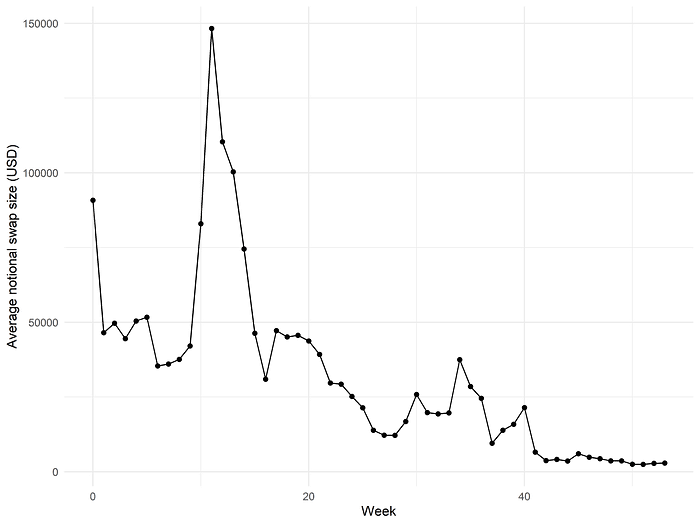

然而,这并不意味着他们的阿尔法没有衰减;如果我们查看他们的 ETH/USDC 兑换的平均名义兑换规模,我们看到从数据开始时起,有一个持续的下降趋势:

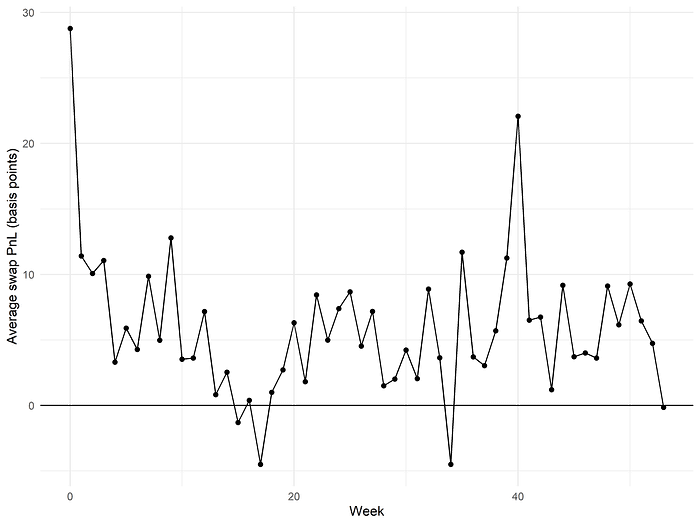

这表明他们捕获的套利机会的规模一直在持续下降。或许在这特定的 MEV 机器人能够完全进行套利之前,其他搜索者已经先一步捕获了这些机会,或者随着时间的推移,MEV 生成的协议级别缓解措施变得更高效,以至于市场上定期暴露的重大低效性较少。然而,尽管他们的交流规模减少了 0xa1006d0051a35b0000f961a8000000009ea8d2db 产生的 PnL 在整个时间段内仍然对 ETH/USDC 流动性提供者持续呈正数:

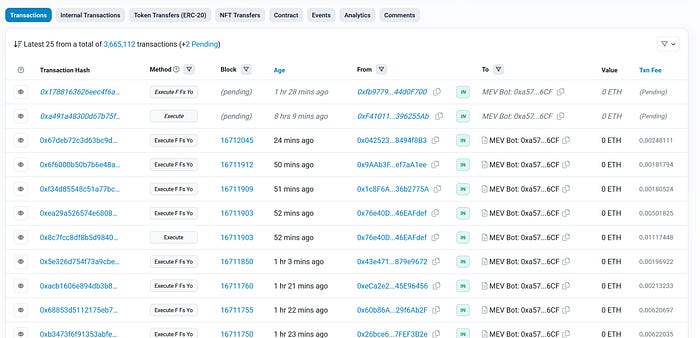

我们还可以检查一个更熟悉的例子:知名的主导 MEV 机器人 0xa57bd00134b2850b2a1c55860c9e9ea100fdd6cf。如果检查它们的兑换数量,就会显现一个惊人的趋势:0xa57 在某个日期过后基本上停止在 Uniswap ETH/USDC 流动性池中进行交易:

这似乎是由于什么原因引起的仍不清楚。也许操作 0xa57 的团队将与 ETH/USDC 频繁交互的策略转移到了不同的合约?或者他们在 ETH 价格的统计套利中被其他团队超越?至少,在本文撰写时,0xa57 仍然活跃:

在其整个活跃期(在这一流动性池中),0xa57 始终为流动性提供者产生负 PnL:

(右侧图表中极其嘈杂的数据来自非常少量的兑换,应当忽略;此处展示仅为使得相同图表中的时间轴保持一致。)

这种一致的负 PnL suggest 0xa57 在 ETH/USDC 池中的交易集中于在主要场所套利 ETH 价格。这是一个准确的假设吗?虽然当然很难逆向工程 0xa57 策略的完整细节,但通过随机抽取一些旧交易,我们可以对其活动有一个了解。例如,交易 https://etherscan.io/tx/0xdbfb12ca52b0e704d06ca571b0f178be5b57b5235bc617a1ea68423db2e3e85b 以 USDC 购买 191 ETH,在区块 13882162 中找到;查看该区块顶部,我们可以找到三笔连续交易发给 0xa57 合约,均为用 USDC 购买 ETH:

其他交易则更难以解释。例如,位于 14051414 区块中间的 0xd39888301d75caff8155247e7ebee06c7fcafea877e9b5fd28df6b38883c3d85,该交易以 USDC 出售 ETH:

虽然它非常接近与 0xa57 合约的其他交易,但它并不是一个夹缝;实际上,两笔位置相邻的交易 0x2c593490a45fa749856262df8622a6867c06e43b8fca3e774d1a9fa08270fa8d 同样是将 ETH 換回 USDC,而位于“意图之间的交易”则是在 SushiSwap 上将 USDT 兑换为 SUSHI。它们的位置和期望目的有些不清楚,但无论如何,它们似乎不是“完全链上”的策略,例如循环套利。

考虑到近一年资本雄厚的机构参与者进入加密 HFT,其中许多人可能直接根据现有的阿尔法和基础设施进行跨 CEX 在主要代币上的套利,想象这特定领域内,0xa57 的优势逐渐被稀释到他们最终选择其他长期策略的程度并非难事。然而,同时我们也可以看到,直到他们在 ETH/USDC 池中停止频繁交易前,他们的标记利润在此期间持续为负,这更符合操作 0xa57 的团队将一些策略更改为其他合约的情况。

结论

在之前的工作中,我们在表征毒性和无毒钱包的行为方面取得了重大进展。我们发现毒性钱包交易频繁且规模较大,而且我们能够展示出毒性钱包似乎会分为两大类,其阿尔法在略有不同的时间尺度上得以解决。

在这里,我们大幅改变了视角,而是开始根据兑换交易与哪个合约交互来分析 ETH/USDC 兑换。我们发现:

- Uniswap V3 路由和 DEX 聚合器如 1inch 和 Matcha 在整个研究期间持续产生无毒兑换流

- 如果专注于不同 DEX 池之间的原子套利,则 MEV 机器人似乎总体上会提供无毒交易流;否则,它们会提供毒性交易流

我们还能够得出一些初步但有趣的观察,关于 MEV 机器人随时间推移的行为,这大致符合过去一年内 HFT 竞争增强和阿尔法衰减的模型。

由于知情交易者从根本上很难利用第三方聚合器来执行其交易流,因此 DEX 聚合器流可能继续被视为一种不容易被套利者利用的无毒信号。然而,兑换交易与哪个合约交互应被视为多种信息中的一部分,所有这些信息应结合在一起以确定传入兑换的概率毒性。

我们还有很多工作要做。除了我们之前工作中提出的未解决问题外,我们才刚刚开始理解 DEX 聚合器流的结构。然而,虽然缓慢,但我们正在朝着更完整的理解 Uniswap V3 上兑换毒性的目标稳步前进。

-0xfbifemboy

- 原文链接: crocswap.medium.com/disc...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 意图聚合器比传统交换更流畅吗? - CoW DAO 134 浏览

- 以太坊区块构建管道:去中心化之路 228 浏览

- 区块链中的“黑暗森林”:理解MEV与捕食性动态 – ImmuneBytes 191 浏览

- 什么是DeFi?去中心化金融指南 - CoW DAO 342 浏览

- L1 价值捕获的压缩 274 浏览

- DeFi和加密货币之间有区别吗?——CoW DAO 449 浏览

- 什么是DeFi聚合器?——CoW DAO 267 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 423 浏览

- 如何开始你的第一个 Uniswap V4 Hook:要点、库与风险 33 浏览

- Solana的区块构建之战 351 浏览

- 如何去中心化构建区块? 438 浏览

- CoW DAO月度回顾:2026年1月 - CoW DAO 419 浏览