探讨 UniswapX - Intents 会是桥接的未来吗?

- LI.FI

- 发布于 2024-07-30 17:20

- 阅读 1314

本文深入探讨了 UniswapX,这是一种基于拍卖的协议,旨在通过连接 AMM 和链上链下流动性来源,为用户的交易找到最佳价格。

简介

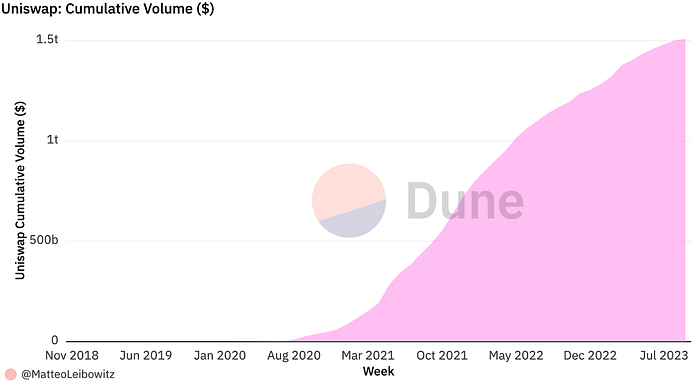

自 2018 年 Uniswap 推出以来,它已经执行了超过 3 亿笔交易,处理了超过 1.5 万亿美元的总交易量。

多年来,Uniswap 已经成为加密货币去中心化交易的中心。V1 本身就是一项创新,并促成了自动化做市(AMM),使其成为 DeFi 的支柱。V2 和 V3 在随后的几年里发布,V2 为 AMM 设计空间提供了新的特性和优化,V3 使得流动性提供者(LP)可以自由地尝试价格范围和费用层级。2023 年,Uniswap Labs 又发布了两个版本:

- 2023 年 6 月,Uniswap Labs 发布了 v4 的草案代码,引入了 hooks 的概念,这使得任何人都可以在 Uniswap 上创建具有自定义功能的流动性池(例如动态费用、链上限价单等)。

- 2023 年 7 月,Uniswap Labs 推出了 UniswapX,作为一项可选的 beta 版本。UniswapX 是一种基于拍卖的协议,用于在 AMM 和其他链上和链下流动性来源中为用户的交易寻找最佳价格。

Uniswap v4 和 UniswapX 具有许多特性和设计元素,可能会改变加密货币的交易格局。

由于 v4 尚未上线,我们将专门研究 Uniswap 决定推出 UniswapX 的原因,UniswapX 的工作原理(特别绕道讲解 intents 和荷兰式拍卖),并分析 UniswapX 可能对未来加密货币资产交易意味着什么。

让我们深入探讨吧!

UniswapX 的起源

DeFi 中的流动性目前分散在各种链上和链下的场所:

- 去中心化交易所(DEX)

- 不同版本的 DEX(Uniswap v1-v4)

- 中心化交易所(Binance、Coinbase)

- 跨链流动性网络(Across、Stargate、Thorchain、cBridge)

- 锁定在链的原生桥中(Polygon PoS 桥、Arbitrum 原生桥)

- 稳定币池(Curve、MakerDAO)

- DeFi 应用程序(Yearn、Aave)

此外,这些流动性池分布在不同链、rollup 和 rollApp 生态系统中。

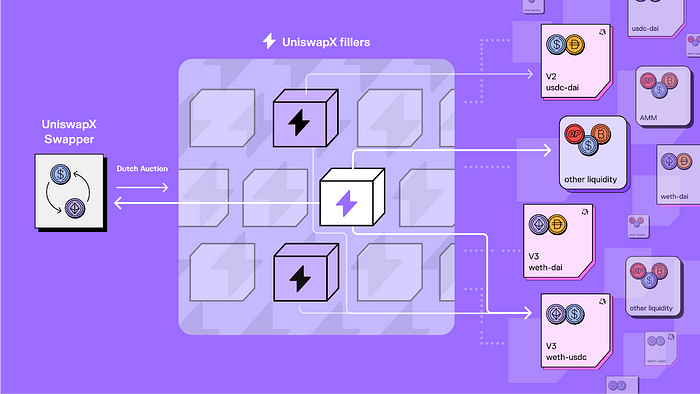

UnswapX 试图克服 DeFi 中跨分散流动性池的低效路由的挑战。为此,UniswapX 将 AMM 普及的流动性池交易给第三方实体网络,这些实体被称为“Fillers”(MEV 搜索者、做市商和其他链上代理的组合),它们在荷兰式拍卖中相互竞争,以最佳价格完成交易。

来源:Introducing the UniswapX Protocol

根据 Paradigm 的 Dan Robinson 的说法(同时也是 UniswapX 的研究员),像 UniswapX 这样的系统对于 DeFi 的未来至关重要。

UniswapX 在理论上找到了用户和流动性提供者(LP)之间盈利动态的可持续平衡,并且不会让一方比另一方获得更多好处——尤其是在以另一方为代价的情况下。简而言之,UniswapX 专注于为用户改进价格,通过为他们的交易提供最佳执行,并找到减少价值损失的方法,这些价值损失来自于诸如 MEV 之类的因素,这些因素常常使 LP 处于无利可图的境地。

作为一个系统,UniswapX 致力于实现以下目标:

- 确保 用户获得最佳的价格 进行交易,通过减少因 MEV 策略(如三明治攻击)、不良执行(导致滑点)或机会成本(就其他可能提供更好价格的流动性来源而言)而造成的价值损失。

- 减少由于套利和 MEV 造成的 被动 LP 遭受的价值损失,形式包括无常损失、抢先交易、三明治攻击等,通过为主动资本管理提供一个平台。

- Gas 效率 以减少用户和 LP 支付的 gas 成本。

UniswapX 试图主要通过以下方式实现这些目标:1)转向一个用户将他们的交易表示为 intents 而不是交易的系统,以及 2)确保用户通过由 UniswapX Fillers 运行的荷兰式拍卖获得最佳交易价格。

因此,正如承诺的那样,让我们绕道探索 UniswapX 在 intents 和荷兰式拍卖设计方面所做的工作。

Intents 优于交易 —— 理解 UniswapX 的设计原则

UniswapX 采用 基于 intent 的方法,而不是使用预定的交易路径来执行交易。以下是它的工作原理:

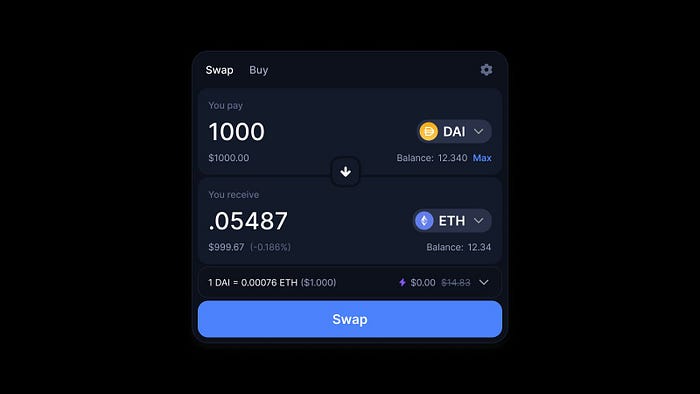

在用户端,交易过程看起来基本相同。用户与他们进行常规交易时使用的相同的 Uniswap 前端进行交互。但是,在底层,执行交易的过程是不同的。

用户不是批准交易的报价,而是签署一条包含其交易详细信息的特定消息(类似于限价单),这些消息被传递到 UniswapX 的 Filler 网络,该网络有效地将其制定为交易,并确保将其添加到区块链中。

例如,用户可能会说他们想用 1,000 DAI 兑换 0.5487 ETH。在过去,在 Uniswap 的前端,签名需要通过 DAI/ETH 流动性池执行交易。但是,使用 UniswapX,用户在前端的签名被传递给一组 Fillers,他们有权从各种来源(CEX、Uniswap 池、DEX 聚合器等)找到最佳价格。

从 UX 的角度来看,UniswapX 的交易过程类似于限价单 来源:Uniswap Labs

荷兰式拍卖 —— UniswapX 如何优化以获得最佳价格

UniswapX 采用的荷兰式拍卖设计 与 intents 一样重要。拍卖的性质确保用户获得最佳的交易价格。以下是它的工作原理:

- 荷兰式拍卖 具有动态的价格发现模型。拍卖从资产的高要价开始,价格不断下降,直到其中一个投标人(Fillers)同意完成交易。

- 递减的价格导致 Fillers 之间展开竞争性拍卖,他们有动力尽快完成订单以赢得拍卖。

- 价格持续下跌,直到达到商定的最低价格。

荷兰式拍卖博弈论机制中的关键假设是,任何 Filler 都会有动力在交易订单变得有利可图时立即完成交易,从而迫使他们迅速采取行动并执行它。作为回报,用户可以在最短的时间内获得其交易订单的最佳价格。

在完成这两次绕道之后,让我们回到分析 UniswapX 的设计和交易生命周期,当协议脱离 beta 阶段时。

UniswapX 架构设计

UniswapX 的架构 借鉴、组合并整合了先前给协议带来竞争优势的几个设计概念,包括:

- 0x 普及的限价单,

- CoW Protocol 独有的交易批量处理、意愿巧合(CoW)、由 Solvers(UniswapX 中的 Fillers)执行的环形交易,

- 1inch Fusion 的荷兰式拍卖和无 gas 交易,以及

- 类似于 Across、Connext 和 DLN 的乐观跨链交易。

UniswapX 的设计使其能够提供以下好处:

- 用户获得最佳价格——基于荷兰式拍卖的交易具有时间限制,并允许去中心化的价格发现。Fillers 有动力相互竞争,并尽快为用户的交易提供尽可能最佳的价格,以便赢得拍卖。

- 可以访问更多种类的流动性——Fillers 可以通过任何链上和链下流动性(或它们的组合)路由订单,以便为用户的交易提供最佳价格。

- 保护用户免受 MEV 的影响并返还盈余——由于订单由 Fillers 执行,因此用户可以免受负面形式的 MEV(如三明治攻击)的侵害,并且不太容易受到抢先交易的影响。此外,任何正滑点都会以价格改进的形式返还给交易者。

- 无 gas 交易——用户可以用被兑换的代币支付交易费用,因此不需要持有原生资产。此外,用户永远不会为失败的交易支付 gas 费用。

- 跨链交易——用户将来可以通过 UniswapX 在链之间兑换 原生资产。

在深入研究 UniswapX 上 intent 的生命周期之前,让我们先熟悉 UniswapX 架构的关键角色和组件:

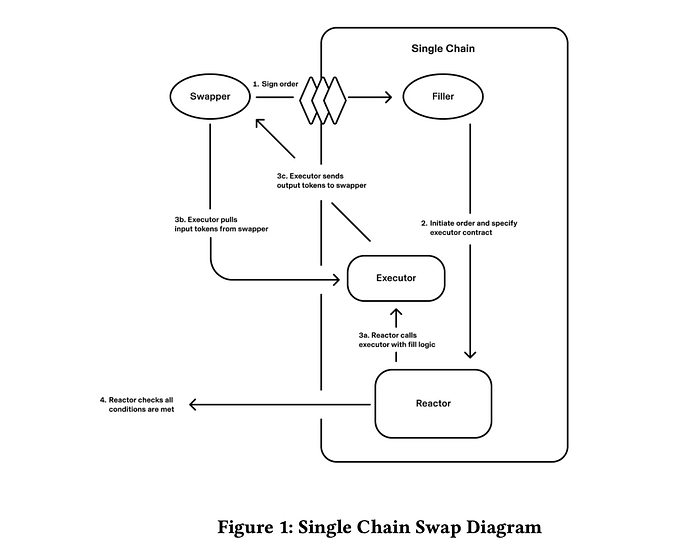

- Swappers——在 UniswapX 上发起交易的用户。

- Fillers——竞争以最佳价格完成订单的实体。

- Quoters——一组经过许可的 Fillers(在 beta 期间)参与订单参数化过程,并具有执行优先级以完成他们提交的赢得报价的交易。

- Reactor 合约——检查交易的执行是否与用户期望的参数匹配(不匹配的交易将被回滚)。

- Executor 合约——处理订单完成,并负责将资金发送给 swapper 和从 swapper 的地址接收资金。

现在,在我们深入研究交易流程之前,有一些限定条件必须提及,因为 UniswapX 仍处于 beta 阶段。因此,UniswapX 的实际工作方式与白皮书中所述或与长期路线图计划相比,在某些限制和设计变化方面有所不同:

- UniswapX 仅在以太坊上可用(Uniswap 前端支持 8 条链)。

- 与 Uniswap v3 或 v3 流动性池相比,或者与其他基于订单流拍卖的协议(如 CoWSwap 和 1inch Fusion)相比,它可以为用户提供更好价格执行的订单类型受到限制。

- 当前的实现使用经过许可的 RFQ 系统。在这里,由 Uniswap Labs 批准的“Quoters”为用户提供其订单的汇率。只有当他们提供比 v3 或 v2 流动性池更好的汇率时,他们才能这样做。Quoters 在设定的时间内具有执行优先级,他们可以在该时间内完成订单。如果 Quoter 无法执行订单,则会开始荷兰式拍卖,任何 Filler 都可以执行该订单。因此,UniswapX beta 阶段的一个关键限制是,由于没有进行用户可以设置参数(如最大/最小输出量、衰减函数等)的荷兰式拍卖,因此博弈论的好处没有完全实现。

UniswapX Intent 到交易的生命周期

UniswapX 可以促进三种不同类型的 intents:同链兑换、跨链兑换和快速跨链兑换:

- 同链兑换——用户将一种代币交易为另一种代币,两种代币都在同一区块链上。用户和 Fillers 之间的交互是即时的,即,当用户 intent 完成时,filler 会同时获得用户的资产。

- 跨链兑换——用户将一条区块链上的代币交易为另一条区块链上的代币。诸如消息传递桥之类的结算预言机用于确认交易的正确执行。用户和 Fillers 之间的交互是缓慢的,即,他们需要等待协议使用结算预言机验证用户是否收到了所需的代币。

- 快速跨链兑换——类似于跨链兑换,但不是等待每个交易都由结算预言机确认。这些交易被乐观地假定为正确,除非有人对其提出质疑,在这种情况下,结算预言机用于验证交易的正确性。当没有实体质疑交易时,用户和 Fillers 之间的交互是即时的,而当交易受到质疑时,交互是缓慢的,并且需要等待协议使用结算预言机验证用户是否收到了所需的代币。

兑换 Intent 的生命周期

来源:UniswapX 白皮书

UniswapX 上的同链兑换是一个三个步骤的过程:

- Intent 签名

Swappers 通过指定交易的详细信息并签署订单来表达他们的 intent。

例如,假设用户想要以 ETH = 1000 USDC 的当前价格出售 1 ETH 以换取 USDC。

在这种情况下,Swapper 签署一个包含以下详细信息的订单:

(a)一种输入代币——ETH

(b)一种输出代币——USDC

(c)一个输入(输出)量——1 ETH

(e)一个起始输出(输入)量——每个 ETH 1050 USDC

(f)一个最小输出(输入)量——每个 ETH 995 USDC

(g)一个衰减函数——这可能是指定时间内的线性衰减(恒定且均匀)。

(h)一个索赔截止日期——这可以是必须完成拍卖的特定日期和时间。

(i)授权 UniswapX reactor 合约代表他们花费代币——签署订单

注意:在 UniswapX 的 beta 阶段,用户无法灵活地设置上述所有不同的参数。用户只输入输入代币和数量,而 Quoters 确定最小输出数量,并在给定的时间内拥有独家执行权。

荷兰式拍卖

一旦用户签署了订单,就会启动荷兰式拍卖来决定哪个 Filler 可以完成订单。在这里,Fillers 相互竞争,以最佳价格在最短的时间内完成此订单,因为存在丢失订单的风险(如上所述)。

拍卖从每个 ETH 1050 USDC 开始,随着时间的推移而衰减,直到它对 Filler 变得有利可图或达到每个 ETH 995 USDC。

假设一个 Filler 通过以每个 ETH 1005 USDC 的价格完成订单赢得了拍卖。

执行和验证

2) 获胜的 Filler 将订单提交给 reactor 合约(并支付 gas 费用)。

3a) Reactor 合约调用 Filler 的 Executor 合约——指定完成逻辑。

3b) Executor 合约从兑换者的地址提取输入代币。

3c) Executor 合约将输出代币发送给兑换者。

4) Reactor 合约检查交易是否与预期参数匹配。

跨链兑换 Intent 的生命周期

对于跨链兑换,兑换者需要签署一个订单,该订单除了同链兑换 intent 之外,还包括以下参数:

- 结算预言机——一个可以证明事件发生在某个目标链上的实体(可以是规范桥、轻客户端桥、第三方桥)。

- 完成截止日期——必须完成交易的时间。

- Filler 保证金数量和保证金资产——filler 必须在源链上存入的保证金

- 证明截止日期——filler 必须在之前证明他们已在源链上完成交易的时间。

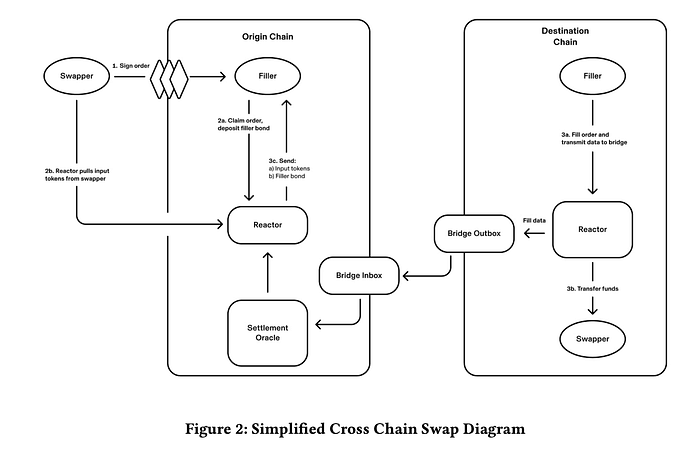

以下是 UniswapX 如何完成跨链兑换 intent:

来源:UniswapX 白皮书

1. Intent 签名——与同链兑换类似,兑换者必须输入订单详细信息并签署它们。

2a. 进行荷兰式拍卖,获胜的 Filler 索取订单并存入 Filler 保证金。

2b. Reactor 合约提取兑换者的输入代币——用户的输入代币现在被锁定在 reactor 合约中。

执行和同链验证

3a. Filler 将所需资产发送到目标链上的 Reactor 合约。

3b. Reactor 合约将 Filler 存入的资金转移到目标链上兑换者的地址。

目标链上的 Reactor 合约记录订单在截止日期之前已完成。

跨链验证

一条消息通过结算预言机(消息传递桥)传递到源链上的 Reactor 合约,确认订单已成功完成。

3c. 源链上的 Reactor 合约将 a) 兑换者的资产和 b) Filler 保证金发送给 Filler。

如果订单未在截止日期之前完成,兑换者将在源链上取回他们的资金,并从 Reactor 合约中获得 Filler 的保证金作为对失败订单的补偿。

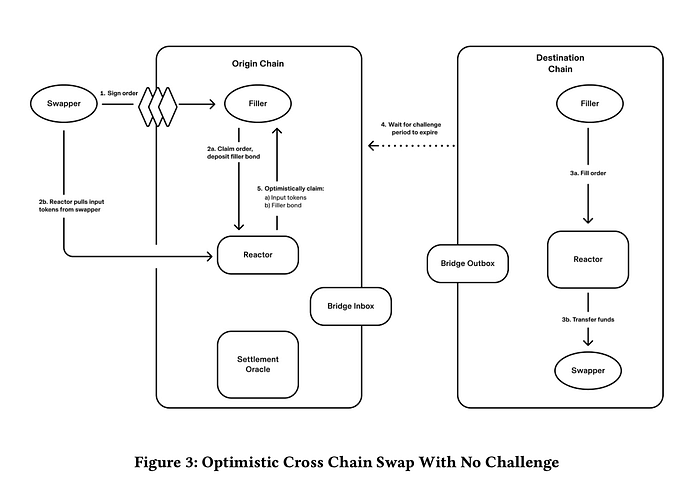

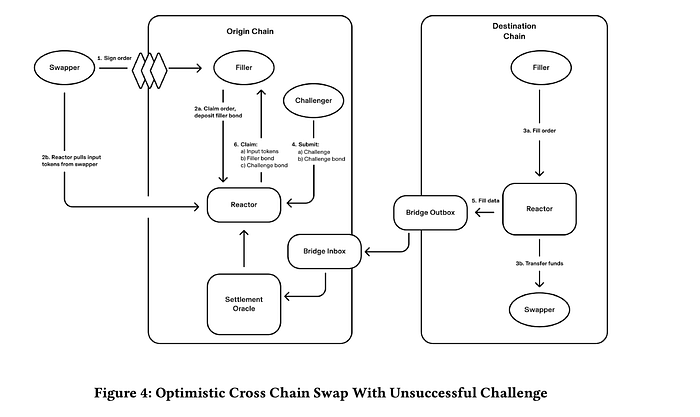

快速跨链兑换 Intent 的生命周期

通常,rollup 的规范桥用作结算预言机。但是,这些桥使用起来速度慢且成本高。例如,如果 Filler 正在完成 Optimism 和 Arbitrum 之间的订单,并且使用规范桥确认订单完成,则如果通过 rollup 桥进行验证过程,则需要在 Ethereum 上等待 7 天并支付高昂的 gas 费用。

为了克服这些挑战,需要 UniswapX 的快速跨链迭代。在这里,UniswapX 采用了乐观的验证模型,类似于 Across、Connext 和 Hop 在过去几年中使用的模型。在这种类型的乐观验证系统中,除非受到观察者的质疑,否则假定交易已正确执行。

对于快速跨链兑换,除了跨链同链兑换 intent 之外,兑换者还需要签署一个订单,该订单包括以下参数:

- 质疑保证金数量和质疑保证金资产——质疑者必须在源链上作为保证金发布的金额(质疑者类似于桥中的 观察者,他们可以在源链上证明欺诈)。

- 质疑截止日期——质疑者可以质疑完成的截止日期。这必须在证明截止日期之前。

以下是 UniswapX 如何完成乐观验证的快速跨链兑换 intent:

来源:UniswapX 白皮书

1. Intent 签名——兑换者输入订单详细信息并签署它。

荷兰式拍卖

2a. 进行荷兰式拍卖,获胜的 Filler 索取订单并存入 Filler 保证金。

2b. Reactor 合约提取兑换者的输入代币——用户的输入代币现在被锁定在 reactor 合约中。

执行和同链验证

3a. Filler 将所需资产发送到目标链上的 Reactor 合约。

3b. Reactor 合约将 Filler 存入的资金转移到目标链上兑换者的地址。

目标链上的 Reactor 合约记录订单在截止日期之前已完成。

4. 质疑期——开始质疑期。在此期间,任何人都可以在质疑截止日期到期之前质疑 Filler。

5. 跨链验证和可能的惩罚

在乐观的情况下,没有人质疑完成,并且 Filler 在源链上收到 a) 兑换者的资金和 b) Filler 保证金。

但是,如果有人使用源链上的 reactor 合约质疑 Filler,则 Filler 必须在使用结算预言机(又名消息传递桥)的证明截止日期之前提供证明。

如果 Filler 证明他们已正确完成订单,他们将获得质疑者的保证金。

如果 Filler 未能证明订单,则 Filler 的保证金将在质疑者和兑换者之间分配 + 兑换者将在源链上取回他们的资金。

来源:UniswapX 白皮书

DeFi 交易中的信任假设、权衡和潜在影响

UniswapX 目前处于 beta 阶段,并逐渐向公众推出。因此,本文没有解释“UniswapX 的 Filler 网络详情”的部分,因为目前尚不存在此类详情。但是,这正是人们对 UniswapX 作为长期解决方案的可行性的主要担忧所在。

根据白皮书,UniswapX 的 Filler 网络有望变得更加无需许可,从而培养一个有竞争力的、去中心化的 Filler 市场,Filler 竞争价格发现以确保用户订单的最佳价格。但是,在其 beta 期间的现有迭代中,UniswapX 在某些信任假设下运行,这些假设可能会影响 DeFi 生态系统中的交易活动效率。以下是 LI.FI 正在密切关注的几个信任假设:

经过许可的 Quoters 和 Fillers 可能会串通起来提取价值或审查用户

在当前的 beta 阶段,Quoters 负责参数化用户订单。如果他们的报价在 RFQ(报价请求)过程中最具竞争力,他们也会成为 Fillers。但是,目前,只有那些经过 Uniswap Labs 批准的人才能提供报价,从而使订单流拍卖成为一个经过许可的过程。这意味着只有经过授权的实体才能参与 UniswapX 的拍卖以完成用户订单。

将来,Uniswap Labs 打算允许 DeFi 生态系统中的任何实体充当 Filler,而无需获得许可。这种变化意味着诚实的 Fillers 可以通过提供更好的价格来胜过甚至超越恶意的 Quoters,从而减轻 Quoter 串通等风险。确保 Fillers 诚实行为的方法可以类比为验证者在桥和/或区块链中的运作方式。观察 UniswapX 如何设计系统以阻止 Fillers 串通将是一件有趣的事情。DeFi 中常见的一些想法包括惩罚系统,例如削减。

话虽如此,在当前的 filler 网络设置中,如果控制经过许可的订单流拍卖(OFA)的实体串通起来利用其控制权从用户那里提取价值,或者只是拒绝完成(审查)某些 intents,则可能会发生 “寻租”。例如,一组中心化的 filler 可能会决定省略通过受 OFAC 制裁的钱包所触及的流动性池进行路由——即使通过该池进行兑换的价格是最便宜的。在无需许可的系统中,此问题将不太普遍,因为利润最大化的 Filler 将在不受此类限制的情况下追求最有利的交易。

重要的是要注意,所描述的寻租情况不太可能发生,原因有两个:

- 在 beta 阶段,Uniswap Labs 将与信誉良好的组织密切合作,这些组织将充当 Quoters(因此也是 Fillers),从而降低了串通和恶意活动的可能性。

- 如果甚至有一个诚实的 Filler 始终为用户提供最佳价格,它可以显着降低寻租的风险。

至于审查,还有待观察。Uniswap Labs 以前 阻止了访问 某些代币,并且目前 筛选 来自 Uniswap.org 前端的 OFAC 制裁的钱包地址(以及 TRM 标记的地址)。Uniswap Labs 对 Quoters 和 Fillers 在筛选或代币访问方面的要求目前尚不清楚,但这是我们密切关注的事情。

Quoters 和 Fillers 可能会滥用订单流信息不对称

在 UniswapX 上,当用户设置他们的交易时,他们会分享有关它的详细信息,就像在任何交易所一样。然后,Quoters 为他们提供价格。价格最好的 Quoter 会获得一个短暂的窗口,他们拥有独家权利来决定是否要完成交易。如果他们不能,Fillers 会通过拍卖介入。这个短暂的窗口通常被称为 “最后查看” 优势,赢得的 Quoters 可能会滥用他们完成交易的权利。最后一次查看可以让他们深入了解市场需求——然后他们可以使用这些信息来调整交易策略(尤其是在订单流信息可供经过许可的一组 Fillers 使用而不是公开信息时)。

例如,Filler 可以使用订单信息在 UniswapX 之外的市场中提前或违背用户进行交易,从而有可能以用户和 UniswapX 平台中其他诚实的 Fillers 为代价来产生利润。

此外,Fillers 可能还能够根据拍卖过程中显示的信息更好地预测市场走势,从而获得竞争优势。例如,他们可能会提高资产在其他场所的要价,或者在不同的市场中购买资产,并预期需求(因此价格)将继续上涨。

这种情况可能会导致 DeFi 生态系统中出现不公平的交易环境,特别是考虑到在 Uniswap 前端产生的大量交易量。

Uniswap 已经完成了 $1.5T+ 的交易量(通过其前端 + 集成)。图表:@MatteoLeibowitz/ Uniswap: Community

此外,如果 UniswapX 上的 Fillers 开始过滤交易,只选择非有毒的、有利可图的订单流来执行,则可能会影响被动 LP 的盈利能力,特别是在 ETH/USDC 等主要池中,因为它们只剩下有毒的订单流(即,由利用市场效率低下的用户产生的可能导致损失的订单流)。

有趣的是,看看 UniswapX 将建立什么规则来管理交易,以及他们如何解决信息不对称的问题。一种可能有趣的方法是让 Fillers 质押和锁定 UNI 代币以访问订单流(类似于 1inch Fusion)。通过这种方式,UNI 代币持有者可能会看到价格行为的好处,并且可以实施社会 + 经济削减机制,以阻止 Fillers 恶意使用订单流。

将来,随着 Quoters 和 Fillers 过渡到无需许可的角色,许多上述担忧可能会得到缓解。UniswapX 的订单流将向 DeFi 生态系统中的各种 Fillers 开放竞争,从而产生更强大的价格发现过程,可以确保用户订单的最佳价格。

UniswapX 设计中 Filler 的潜在效率低下

UniswapX 完成跨链 intents 的设计涉及一个过程,其中 Fillers 立即在目标链上为用户提供所需的代币,然后接收源链上的用户代币。虽然此方法为用户提供了快速且廉价的跨链兑换,但对于 Fillers 而言,它的资本效率可能不如高。这种效率低下源于几个关键点:

- 当跨链交易受到质疑时,其准确执行将使用结算预言机进行验证。例如,如果交易是从 Arbitrum 到以太坊,如果通过 rollup 桥进行验证过程,则 Filler 可能需要在以太坊上等待长达 7 天才能获得用户资金。或者,如果使用 LayerZero 或 Axelar 等第三方消息传递桥进行更快的验证,则 Filler 资金的安全性将依赖于该桥的安全性,该安全性可能会因桥而异。

重要的是要注意,由于其更强的安全保证,Uniswap 通常依赖于 rollup 和以太坊之间的规范桥。例如,对于多链治理。但是,由于其连接性有限,Uniswap 过去曾求助于第三方桥进行链之间的消息传递。我们可以期望 UniswapX 在桥使用方面遵循类似的趋势。

- 由于 Fillers 在源链上收到用户的资金,因此他们必须承担在不同链上重新平衡其库存的成本。这种重新平衡对于 Fillers 来说可能是一项资源密集型且耗时的活动,因为为了完成不同链上的订单,他们最终会在所有这些链上拥有资金,并且必须根据每小时/每天/每周的跨链兑换流程来积极地重新平衡。对于可以通过中心化交易所 (CEX) 和场外交易 (OTC) 平台高效地重新平衡的大型 Fillers 来说,这种成本较低。这种情况可能会让拥有更大库存的 Fillers 获得优势,可能会限制参与 UniswapX 订单流拍卖的 Fillers 的种类。

这些挑战并非 UniswapX 独有,流动性桥在过去(和现在)也面临着这些挑战。为了克服这些挑战,Connext 和 Across 等平台采用了不同的模型:

- Across Fillers(又名 Relayers)可以通过任何链上的用户资金获得偿还(收取少量费用)

- Connext 允许 Fillers(又名 Routers)在目标链本身上获得偿还。

但是,每个模型都有其自身的局限性。xERC20 代币标准 或 LayerZero 的 OFT(促进跨链代币转账,无需流动性池且零滑点)等较新的解决方案可以被探索,以使 Fillers 可以在任何所需的链上获得偿还,而无需太多麻烦。

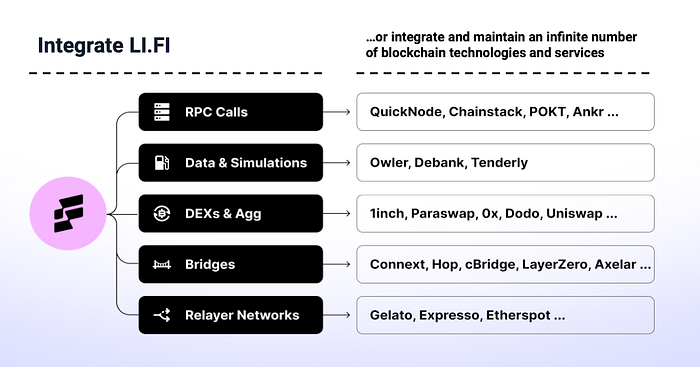

LI.FI 将聚合像 UniswapX 这样的以 Intent 为中心的协议

像 UniswapX 这样利用求解器网络(在 UniswapX 的情况下由 Fillers 组成)的以 Intent 为中心的协议提供了一种有趣的新方法,该方法针对 1) 增强的用户体验和 2) 用户的价格最大化进行了优化。此类协议有可能为 DeFi 交易解锁前所未有的可能性。

在 LI.FI,我们始终致力于通过抽象和聚合为用户实现价值最大化,因此与像 UniswapX 这样的以 intent 为中心的协议具有相同的精神。自推出以来,我们一直支持 Across、Connext 和 Hop 等协议,这些协议为用户提供与 UniswapX 类似的好处。LI.FI 旨在评估和聚合这些协议的优势,以实现我们始终如一地提供跨链最佳交易执行价格的目标。

我们非常高兴看到 DeFi 中以 intent 为中心的协议的出现而出现的新一轮创新浪潮。我们期待将它们的功能带给 120 多个集成合作伙伴和数百万用户。

致谢:感谢 Mark Murdock (LI.FI) 的编辑和 Hart Lambur (Across)、Arjun Bhuptani (Connext)、Francesco (Flood)、Neel Daftary 和 Sunny 对本文的反馈。

立即开始使用 LI.FI

LI.FI 是一种中间件解决方案,连接了 20 个 EVM 链、12 个桥、25 个 DEX 和 5 个 DEX 聚合器(并且还在增长),并且即将支持 Solana 等非 EVM 链和 像 Eclipse 这样的模块化汇总。

LI.FI 的产品组合具有先进的白标 B2B 解决方案,不仅允许同链/跨链兑换功能,还允许任意合约调用,以实施高级跨链策略,例如收益聚合、LP-zapping、NFT 购买等等。

有关 LI.FI 协议的更多信息,

- 请访问我们的链接门户 link3.to/lifi

- 请阅读我们的 SDK “快速入门” docs.li.fi

- 关注我们的 Telegram 新闻通讯

- 在 Twitter 和 LinkedIn 上关注我们

- 在我们的 Substack 上订阅

资源

你可以从以下位置了解有关 UniswapX 的更多信息:

- UniswapX 白皮书

- UniswapX 文档

- UniswapX Github

- UniswapX 支持材料

- Introducing the UniswapX Protocol

- UniswapX Announcement on X

- UniswapX Dutch Auctions

- Hayden Adams — Onchain trading

- UniswapX Revealed: A Game-Changer for DeFi

- Dan Robinson on UniswapX

- DeFi 2.0: How This Changes Everything

- How Will UniswapX and UniswapV4 impact DeFi?

- 原文链接: blog.li.fi/uniswapx-a-de...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 29 浏览

- Solana的区块构建之战 167 浏览

- 如何去中心化构建区块? 263 浏览

- 一切皆市场 278 浏览

- CoW DAO月度回顾:2026年1月 - CoW DAO 331 浏览

- 2025年第四季度加密货币和区块链风险投资 453 浏览

- Hegató Headliner 提案:FOCIL,EIP-7805 - 魔术师 / 原始汤 399 浏览

- Hegotá Headliner 提案:FOCIL,EIP-7805 - 魔术师 / 原始汤 397 浏览

- Hegotá Headliner 提案:FOCIL,EIP-7805 - 魔法师 / 原始汤 670 浏览

- Uniswap V4 Hooks — Hooks介绍 — 找到你的问题的答案 383 浏览

- 为什么 MegaETH 是 DeFi Summer 2.0 的唯一机会 391 浏览

- Uniswap v4 架构与安全分析:Hooks、Singleton、Flash Accounting 451 浏览