告诉你DeFi是什么(三)— DeFi的大爆发

- maxdeath

- 发布于 2021-06-04 10:47

- 阅读 6923

聊聊所谓的Defi炼金术

前情提要

本期我们来聊聊所谓的Defi炼金术。

行文至此,DeFi已经慢慢地成长为一个不可小觑的领域。但在这时,更多的人还是将DeFi当作一个未来时而不是现在时,因为一方面,受到交易量的制约,DeFi还是不如中心化交易所来得划算;而另一方面,层出不穷的安全问题也让很多人意识到DeFi似乎还处于成长期,它还有很多问题需要解决。

但突然某一天,某种叫做“流动性挖矿”的东西出现了,顷刻之间,风云变幻,DeFi迎来了大爆发,交易量节节攀升,甚至引起了以太坊的大规模堵塞,也因此改变了整个区块链领域的关注方向——甚至说,如果不是DeFi的爆发,rollup也许不会这么快的摆上日程。现在,我们再提到DeFi,无论这个领域再新、再简陋、问题再多,我们都不能将它当作未来时了。

流动性挖矿

什么是流动性挖矿?

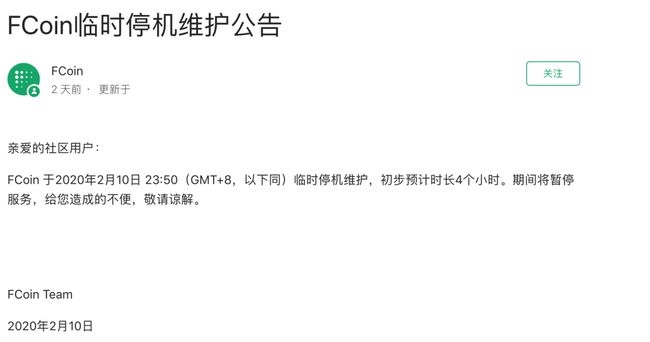

如果有读者在这个圈子够久,可能听说过一个叫做fcoin的国内交易所。现在,这个词已经基本上和“骗局”绑在一起了(虽然说其实当时也是),但在当时,他们的名声更多的在于他们提出了一个叫做“交易即挖矿”的神奇的名词。

这个词乍看上去有无穷的魔力,又相当符合区块链的基调——你看,比特币矿工挖矿是为了维护账本的安全,于是,他们获得了挖矿奖励。

那么在fcoin平台上做交易实际上给fcoin平台带来了利益,那么交易者获得奖励,“交易即挖矿”,这事何错之有啊?

.gif)

这事实际上没什么问题,在fcoin上做交易确实给平台带来了收益。但这东西换个名字的话叫做积分返现,然后把积分改个名字叫币并且允许在自己的交易所里交易,其实并不改变这个性质。

但毫无疑问的是,fcoin还是爆火了一阵,它的问题,也就是他被称为骗局的原因在于交易量造假和炒币价,但因此给我们了一个很明确的启示——想要鼓励大家去做某件事,发币就完了。

故事来到2020年,也许是受到fcoin的启发,但更有可能只是和古人暗合,采用AMM的DEX和采用资金池的借贷纷纷想到了这个点子——“既然我们需要大量的流动性(可用性),但交易量上不去,又没法给出流动性(资金)提供者足够的奖励,那我们发币不就好了?”

于是,先是借贷项目Compound,然后是去中心化交易所Balancer,乃至于后面采用AMM的SushiSwap和Uniswap,都开始采用流动性挖矿,也就是说,只要你把钱存入他们的流动性(借贷)池子,除了会获得利息之外,还会获得项目方发行的某种代币,而这种代币可以拿到交易所上去交换,于是就出现了如同fcoin一样的财富循环——我们继续以A和B的交易对为例。

原本,某去中心化交易所S的广告绵软无力:“大家把闲置的A和B存到我这来,然后如果有了交易我给大家分红。”

正如上文所说,这种分红其实没啥吸引力——AMM中有限的交易费需要先拿去填AMM固有的无常损失,然后才能拿出来分红,所以除非到了交易量上去的那一天,否则这分红完全是镜花水月。

这时有了流动性挖矿,于是S可以挺直了腰板:“大家把闲置的A和B存到我这来,除了分红之外,我给大家发U币。”

就和之前所有项目发币的逻辑一样,一旦有了币,整个逻辑就一下仿佛打通了任督二脉——别看币好像现在不值钱,但是未来这个项目起来了,币价会涨啊。所以大家会把这个“未来预期的币价”算到现在的激励里面,这一下就不得了了。因为有了更多的激励,于是更多的人来提供流动性,于是如同前文中介绍的,S的汇率更优化,无常损失更小,于是会吸引更多的用户和更多的交易,于是币价就真的往上涨……

但这只是第一层,也就是发币这种事最浅显的逻辑。

有人这个时候可能会问:“可是你发的币有什么用啊?”

这就是第二层——一般的币发行还得上交易所,但可别忘了S本身就是个去中心化交易所。于是,交易所里只要开个ETH和U的交易对,这个币就瞬间可交易了。而且,只要一开始花点手段让币价上涨,这简直就是无本万利的生意——大家把钱放在S里,S给他们发U,然后大家拿着U又跑到S里交易,S又可以赚一笔交易费,而且生意更火爆了之后,U的价格上涨,就会有更多的人跑到S里存钱,做交易……

但你以为S站在第二层的时候,它已经站在第五层了——

别忘了,U和ETH这个交易对,不也用的是AMM,也需要流动性么?

于是U一样可以流动性挖矿啊。

于是,故事变成了这样——你把你手里的A放在S里提供流动性,获得U,然后卖了U换成ETH,然后再把ETH放在S里提供流动性,继续获得U,这个时候你可以继续换ETH,或者干脆把U放在S里提供流动性,继续获得U……

而这个时候,提供流动性挖矿的可不止S一家,于是这个“点金术”的故事可以继续往下写:你拿着U不卖掉,而是存到借贷项目的流动性池子里供人贷款,于是又获得了他们的代币C。

然后你拿着C,再存进另一家AMM的流动性池子里,获得D……

就这么无限套娃下去,你发现一笔钱竟然可以赚这么多钱,有这么多玩法。

而这点可以说是整个DeFi的起爆器——这个游戏是几乎所有中心化平台都没玩过的,交易所的平台币有,新项目上线空投奖励的也有,但是领了一个奖励拿到存到另一个平台还能再拿一次奖励这事简直闻所未闻。类比一下,不妨想象一下商场排队领赠品的大爷大妈们,然后想象一下这个时候告诉他们拿着赠品去别的商场还能再换更值钱的赠品的火爆场面。

于是,这种套娃似的新玩法立刻引爆了币圈,导致这些项目方发的币的价格飙涨,而这才使DeFi真正威胁到了中心化交易所的根基——人们突然发现,钱放在中心化交易所里再怎么辛苦交易,也比不上直接扔在DeFi的资金池里不动也天天发钱,而且拿着发了的钱还可以再生钱。一笔小小的以太坊,点点手指就变出100个A币,100个B币,100个C币……而且,这些币的价格全都在暴涨。而且而且,你的以太坊还没有少。

DeFi,终于同时实现了“赚钱”和“简单地赚钱”这两个目标,并且超越了中心化机构。

治理币与聚合器

但到这里,不知道有没有眼尖的读者找到了套娃逻辑中的一个bug——“项目的交易量增加,和项目的币价高涨……这两者有必然联系吗?”

这事听起来似乎挺理所当然的——比特币交易量涨了,价格会涨;以太坊上交易量涨了,ETH会涨;任何公链的交易量涨了,这个公链的币都会涨。那么交易平台的交易量涨了,说明用的人多了,那么币价就会涨,这事有什么问题吗?这不就是区块链所谓“共识”的力量吗?

但如果你对于“区块链”是这么理解的,你显然上了某些无良项目的当了。按照这种逻辑传销的共识差么?非法集资的共识差么?区块链与他们的区别在于,区块链的共识必须有理论保证的逻辑在里面支持。

比如比特币交易量涨了,意味着更多的人认可比特币作为货币的价值了,比特币的需求涨了,所以价格会涨,然后带动矿工收入增加,再带动算力增加,于是比特币的安全性也更强;以太坊上交易量涨了,ETH作为在以太坊上做交易所需要的通行费用,自然需求量大了,价格会涨;而对于其他公链,则不能一概而论,比如采用PoS的公链,如果交易量涨了,那么显然说明公链更受欢迎了,那么PoS的持币人实际上也“拥有”着部分这条公链,于是他们的币价会涨也是有逻辑的。

但DEX或者借贷项目的项目币,似乎也都不属于这些。

那么交易越多它越涨的底层逻辑是什么呢?或者说,得这么设计这个币,才能让大家能够信服当交易量涨了,这个币也能涨呢?我猜这些项目方肯定也是冥思苦想了很久,突然,在某个晚上突然一拍大腿:

“有了!我们叫他治理币!”

于是,“治理币”这个概念就出现了。

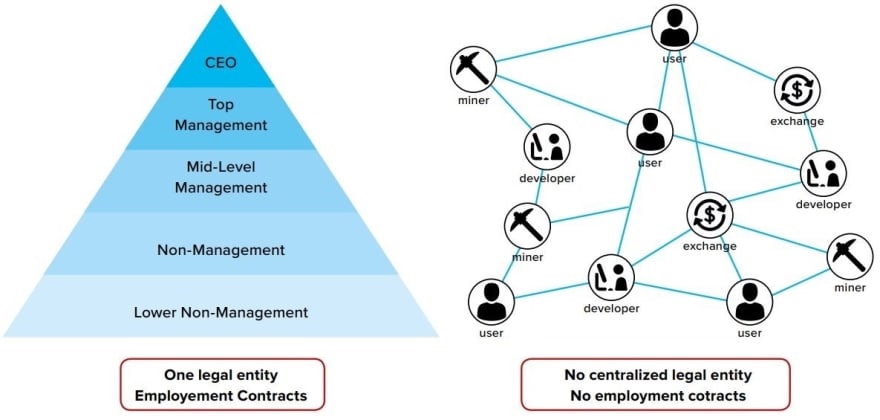

之前,公链确实有过“区块链治理”这个说法,主要是因为公链的升级其实涉及到分叉,又由于节点都是分布式的,所以统一意见和协调起来就很麻烦。如果所有节点意见无法统一,就会出现如同比特币分叉出BCH或者以太坊分叉出ETC那种情况。于是,很多项目会提出一个治理机制,比如说持币者进行投票,来决定公链未来的发展方向。甚至于,很多项目从创立之初就管自己叫DAO(Decentralized autonomous organization),即去中心自治组织,例如MakerDAO。它们的野心是取代传统一个项目团队或者公司主导一个项目的模式,而让整个项目本身就是“去中心化治理”的,也就是所有参与者来一起在链上投票决策项目未来的发展,比如决定需要如何开发,然后通过智能合约付钱给开发者。DAO这个概念的历史甚至和以太坊的历史一样久,在以太坊出现之初,甚至还没有其他ICO的时候,人们曾经坚定地相信DAO才是未来区块链上项目应该存在的形式。然后,ETH出现之初DAO导致了ETH和ETC的分叉的bug给乐观主义者当头一棒——把一切都去中心显然任重而道远。于是,DAO这个词被尘封多年之后直到最近才又被重新摆上台面。

所以说,如果非说治理币是通向人们向往已久的DAO的一步,也不是不可以。但在我看来,在DeFi的这个阶段,这些项目发行的治理币显然并不是为了实现去中心化的自治,而仅仅是单纯地给代币的价值找一个说法——“你看,你有了治理币,就能对这个项目进行投票了。”

那么,这个投票会决定什么呢?项目方说了,这个投票可太重要了:“你可以决定未来的利率,分红的多少,抵押率是多少,清算折扣是多少等等等等……”至于这些东西为什么需要大家投票更改呢?这不重要,重要的是,我们获得了一个可以说通为什么“交易人多了,币价会涨”的逻辑,一下将fcoin的这种“交易即挖矿”的传销模式升华成了区块链行业能够接受的逻辑,甚至能够蹭上DAO这个圈内圈外都奉为圭臬的概念——交易人多了,这个项目就会变得非常重要,那么,如果你持币,你就可以决定这么重要的东西未来的发展,这么重要的资格,越来越贵也不过分吧!

于是,几乎所有的DeFi项目都不约而同地推出治理币,管它需不需要治理,比如Uniswap,出来了这么久也没想着需要个“治理币”来解决治理问题,但是隔壁SushiSwap靠着治理币火了,于是Uniswap几乎是被社区逼着说“好好好,我也出个治理币搞流动性挖矿”。所以简单来说,治理币其实名为治理,只不过就是DeFi项目新找到的一个发币的理由而已。

总之,靠着这一轮DeFi项目的集体发币,一时间区块链圈子里呈现出一种“钱太多了捡不过来了的盛况”。但在以太坊上捡钱也是需要成本的——你得在以太坊上发交易。于是,也正是这时候以太坊的交易费飙涨到普通用户都用不起的程度,于是就出现了另一个需求——“每个项目都有池子,每个池子都能挖矿,我也不知道钱放哪赚得多,然后让我交易我也不会弄,好不容易按照教程下了App,发现交易费太高,而且交易还拥堵迟迟上不去链,怎么办……”

这个时候,DeFi聚合器项目Yearn横空出世。这东西就可以简单理解为DeFi领域的基金——你什么都不用管,把钱存在我的池子里,我也做个智能合约,把所有人的钱根据算法决定钱放在哪个池子挖矿,挖出来的钱是继续放在别的池子里挖矿还是卖掉,怎么卖,什么时候卖最能赚钱,然后我给所有把钱放在我池子里的人分红。

听起来是不是不错,别忘了还没完——我也会发个治理币,你把钱存在我的池子里不仅有分红,而且也能挖矿哦!

自然而然的,Yearn项目成了DeFi领域的明星,也成了用户的福音,他发行的代币YFI也节节攀升。而且Yearn这种叫基金也好,机枪池也罢,实际上并没有吸走其他DeFi项目的热度,反而同时也炒高了其他项目的币价。于是,DeFi的热度更上一层楼,只不过在这时,DeFi的危机其实已经悄悄到来。

仿盘

我们把时间稍微往回倒一倒,这个故事要从之前已经提到过的Uniswap和AMM说起。

Uniswap是个去中心化交易所(DEX),也是最早和最著名的采用AMM的DEX。但前面已经提到过了,AMM的问题是得有大量的资金来提供流动性才能变得好用。但如果交易量上不去,分红就上不去,于是也就没有足够的奖励来吸引那么多的资金来提供流动性。

这个时候,出现了Compound搞出来的治理币和流动性挖矿。

而当人们还在感叹Compound这手玩得漂亮的时候,SushiSwap横空出世了,在整个DeFi行业掀起了滔天巨浪,也炸乱了DeFi这个市场的格局,引起了阵阵余波。

这个SushiSwap有什么神奇之处呢?

它的神奇之处就是——它几乎和Uniswap一模一样,只不过加入了治理币和流动性挖矿。

而且,它完全不避讳自己和Uniswap一模一样——它甚至选了和Uniswap类似的logo,而且,直接在面世之前就广而告之自己就是Uniswap的仿制品,所有的智能合约代码都是照抄的。但是,他就是宣称自己是个更好的Uniswap,因为发币,而且有流动性挖矿。

然后,它做出了一个令人瞠目结舌的骚操作——流动性挖矿不是得有人来池子里才给你发币吗?NAIVE!你在Uniswap的池子里提供流动性,我也给你发币。不过就两周哦,两周之后你还想要币也行,你把钱放到我的池子里来就行了。

Uniswap的用户一算账,这不是天上掉馅饼么——我钱本来就在Uniswap里,现在啥事都不用干给我发Sushi。如果Sushi不涨或者没火起来,那么我就不动;要是Sushi火了,那么到时候肯定有很多人把钱挪到Sushi里,那么既然Sushi和Uni是一模一样的,Sushi流动性上来了肯定Sushi好用,交易量也会上去,那么我也把钱放在Sushi的池子里又有交易分红又有币不是美滋滋?

于是,SushiSwap凭借这种策略,成功做了一回广告,然后顺利的让Sushi暴涨了起来,于是,顺理成章地地把Uniswap里面的资金大量地吸到了SushiSwap的池子里,一炮而红的同时,也引起了轩然大波。咬牙切齿的也有、幸灾乐祸的也有、而看到了商机摩拳擦掌的也大有人在。一时间,DeFi圈掀起了一阵食物狂潮,什么Kimchi,Salmon,Taco,Pasta,YAM层出不穷,而基本原理和SushiSwap一样——复制已有的DeFi项目,用同样的方法吸流动性,期待复制Sushi的成功一炮而红。有人,管这类项目叫做“仿盘”。

当然,多数的仿盘出道即巅峰,很快就消失不见了。单纯的仿盘很难有足够的吸引力来维持热度,它们需要一个能够和原始项目不一样的突破点。Sushi对Uni的优势在于治理币,但后发的其他食物们怎么与其他已经发了币的项目竞争呢?

而这个突破点很快就被找到了——原始的项目需要开发,需要代码审计,有些还获得了机构投资,于是,这些项目要么是早就发了币(非治理币),而一些币在创始团队或者机构手中;要么就新发的治理币,但是创始团队或者投资机构预挖了一些,或者有一些先进入的优势,以回报它们前期的投入和未来升级和维护的成本。这本身无可厚非,也是区块链项目的应有之义。

但DeFi本身的特点这个时候成了一个伏笔——这些项目的基础是一个个智能合约,而智能合约是公开放在公链上的。于是,仿盘可以毫无成本地复制这些代码,然后给一个更激进的分红策略,和一个更“公平”的发币策略。所谓的公平,就是没有预挖,没有早期的持币大鳄,也不用养一个开发团队给他们分红,然后给正在后悔没有搭上Sushi班车的群众们一个心理暗示——“你们也许错过了抢到Sushi的机会,没关系,现在你们有机会来抢Spaghetti;你们连Spaghetti也错过了?没关系,你们还可以来抢Salmon。”

其中的代表就是YFII对于最早的聚合器项目YFI(Yearn)的逆袭——Yearn实际上已经是一个没有预挖的项目了,但是它定死了一个不高的YFI币的上限,导致在项目爆火之后,后来想要进入的人无法获得足够的收益。

于是,他们发起了投票,要求增加YFI的总数——毕竟这是“治理币”,既然有了问题,那么就用选票来说话嘛。

结果是毫无悬念的惨败。

尽管在社交网络的投票中他们获得了80%的支持,但在治理币的投票中,他们只有不足30%,原因明摆着——他们不满的那些持币的大头,当然不会支持这个改动。

于是怎么办呢?干脆做个仿盘就好了,于是YFII就这么出现了,在所有的仿盘中,他们是第一个明确地喊出了类似于“王侯将相宁有种乎”的,要发动投资者干翻传统VC的口号的。换句话说,他们旗帜鲜明地说出了“原版的就是不如我们A货好,因为原版的你得给开发者和早期投资者分钱,而我们可以把这些钱全给用户”。

在巨大的争议中,YFII竟然也暴涨,给整个DeFi的热潮又浇上了一盆热油。

社区里甚至出现了新一轮的讨论——这是不是才是所谓“去中心化金融”真正的“去中心化”?所以你怎么看?欢迎加入唯链技术社区,进行讨论!

扫码加入唯链技术社区

扫码加入唯链技术社区

下一篇我们再来聊聊DeFi的安全性隐患,关注点赞,咱们下期见!

- EthCC[9] 面向 EVM 和 Solana 开发者的安全指南 35 浏览

- $UP 唯有下跌 91 浏览

- 生产级的全同步可组合性现已上线 44 浏览

- 《介绍 rwa [un]wind》 151 浏览

- 2026年加密质押趋势:LSTs、再质押与ETF 198 浏览

- 我让Claude拥有了AAVE的“眼睛”:结果如何 274 浏览

- DeFi中的跨链桥最佳实践是什么?- CoW DAO 246 浏览

- Pendle 发布 2026年战略展望 302 浏览

- 2026 年智能合约审计的实际成本 321 浏览

- Zyfai - 一个代理收益层 287 浏览

- MiCA与DeFi:去中心化协议需知事项 377 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 307 浏览