智能合约安全

在深熊中艰难前行,DeFi & CeFi 2022年度分析报告

- SharkTeam

- 发布于 2023-01-13 17:19

- 阅读 5113

DeFi & CeFi 2022年度分析报告

2022年整个加密行业似乎被一层阴霾笼罩,5月Luna暴雷,11月FTX暴雷,加密行业几乎整年持续动荡不安。 Luna市值曾高达410亿美元,在短短几日间迅速崩盘,价格从接近90美元一路断崖式下跌至0.00015美元。Luna存在“死亡螺旋”风险,通过Anchor Protocol自造场景、塑造稳定币UST的需求,做大UST的规模,吸引用户进场。用户量的迅速增长,也带来Luna生态优异的数据表现(TVL、地址数、项目数等)并推高Luna价格。Luna项目方或基金会通过Luna套现,并进行用户存款补贴,维持高年化收益,以此循环。但当Luna价格崩盘、市值变低,UST的脱锚风险就会变大,维护共识的成本就越高,就会陷入死亡螺旋。2022年5月7日,在巨鲸大量抛售价值2.85亿美元的UST之后,LUNA/USD在5月7日至5月8日期间下跌了20%,达到61美元,由于这次抛售,UST短暂失去了与美元挂钩的汇率,跌至0.98美元的低位。2022年5月10日,UST再次与美元大幅脱钩,跌至0.68美元。此时,市场整体大跌,Luna不能幸免,死亡螺旋便出现了。Luna与UST的史诗级崩盘,市值归零,投资者损失惨重,恐慌性撤出资金,导致一些资产阶段性贬值,USDT也经历了短时的挤兑风波,不少重仓的机构、加密名人以及一众关联项目也因此遭受重创,如Venus protocol遭受了1350万美元的损失等等。 FTX作为曾经的全球第二大中心化加密货币交易所于11月9日开始停止处理用户提币,随后进入破产程序。12月13日,FTX创始人SBF在巴拿马被捕,将被引渡回美国并面临多项指控。据统计,FTX崩溃造成90亿美元损失。FTX旗下约130家附属公司一同申请破产,包括其美国独立平台FTX.US。Luna暴雷,就像是推倒了币圈的第一块多米诺骨牌,带来的“蝴蝶效应”丝毫不亚于2008年“雷曼兄弟”事件,最终这场火也从DeFi领域烧到了CeFi领域。Luna暴雷后,投资给Luna/UST的3AC破产,借钱给3AC的Voyager破产,收购Voyager的Alameda陷入流动性危机,贷款给Alameda的FTX也陷入流动性危机(Alameda通过质押FTT获取贷款)并最终破产。 加密市场的风险也引起了各国政府的关注,202年纷纷出台相应政策。6月3日,日本成为世界上第一个创建解决稳定币的法律框架的国家。议会通过了一项法案,将其定义为数字货币,并声称稳定币必须与日元或其他法定货币挂钩,同时保证持有人有权按面值赎回它们。9月16日,美国白宫发布了其第一个加密监管框架。政府明确关注保护客户、预防犯罪以及可能推出CBDC,显然政府希望利用加密货币带来的机会,同时应对风险。10月10日,欧洲议会委员会通过了《加密资产市场监管法案》(简称MiCA)。11月10日,欧盟议员投票通过《数字运营弹性法案》,将对加密货币提供商实施严格网络安全监管。10月31日,中国香港特区政府发表《有关香港虚拟资产发展的政策宣言》,就在香港发展蓬勃的虚拟资产行业和生态圈,阐明政府的政策立场和方针,明确表示拥抱元宇宙,迎接Web3。 总的来说,2022年加密货币市场在深熊环境中艰难前行,但拥抱监管和DeFi的多样化发展让加密市场保持了生机和巨大的发展潜力。

一、DeFi

1.整体表现

2022年1月1日DeFi领域Total Value Locked以3313.26亿美元开局,此后的4个月TVL浮动区间为851亿美元。自Luna暴雷之后,TVL下跌了50%,为1557.8亿美元。整个加密市场陷入恐慌,TVL逐渐走低。截止到2022年12月20日,TVL为709.83亿美元,年TVL下降了78.6%。

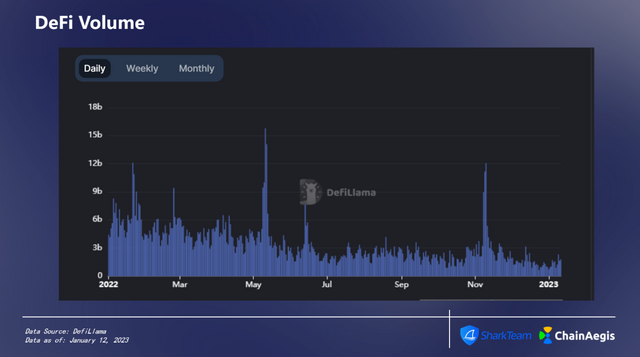

纵观2022年的交易量变化情况,我们可以看到在5月和11月都出现了短期的暴增,当时的加密市场正在经历Luna,以及FTX的挤兑风险,DeFi市场交易量增加。5月11日DEX的交易量达到157.亿美元,创造了2022年度交易量最高的新纪录,用户恐慌指数不断飙升。整个加密货币市场与用户活动密不可分,Volume是直观反应用户情绪的重要指标。

纵观2022年的交易量变化情况,我们可以看到在5月和11月都出现了短期的暴增,当时的加密市场正在经历Luna,以及FTX的挤兑风险,DeFi市场交易量增加。5月11日DEX的交易量达到157.亿美元,创造了2022年度交易量最高的新纪录,用户恐慌指数不断飙升。整个加密货币市场与用户活动密不可分,Volume是直观反应用户情绪的重要指标。

2.五大DeFi头部协议年度表现

自2020年8月DeFi Summer引领整个加密货币市场以来,DeFi 基础设施一直备受关注,我们挑选了DeFi领域的5个头部协议,从币价,交易量以及TVL角度进一步看一下它们在2022年的表现。

1.Lido

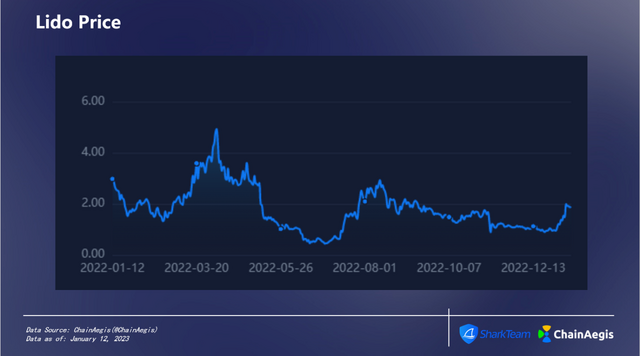

Lido是以太坊2.0质押的流动性解决方案协议,在Lido上质押任意数量的ETH,将获得1:1对应的stETH代币,基于stETH获得每日staking奖励。LDO为其原生治理通证,通过质押投票来参与社区治理。 Lido作为以太坊POS生态中的重要一环,从2020年底接受第一笔ETH质押开始,超过9.3万个独立钱包地址通过Lido进行ETH质押。当前总质押量超过440万枚,占以太坊全网质押大约30%的份额。Lido的stETH代币可以迅速与Aave、Maker、Bancor等流行的DeFi工具整合,这种先行者的地位使Lido能够迅速扩大并吃掉流动性质押市场。Lido是第一个提供质押代币的协议,也是迄今为止最大的质押实体。 Lido DAO成员包括Semantic VC、ParaFi Capital、Libertus Capital、Terra、Bitscale Capital、StakeFish、StakingFacilities、Chorus、P2P Capital和KR1。Lido还加入了一些重要的天使投资人,包括Aave的Stani Kulechov、Yearn的Banteg、Deversifi的Will Harborne、Stake Capital的Julien Bouteloup和Synthetix的Kain Warwick。 2022年4月5日,Lido的原生代币LDO币价上涨到4.93美元,达到年度最高,当时的交易量为1771万美元。之后价格开始呈现下跌趋势。在7月份受到以太坊合并的影响,币价开始回升。

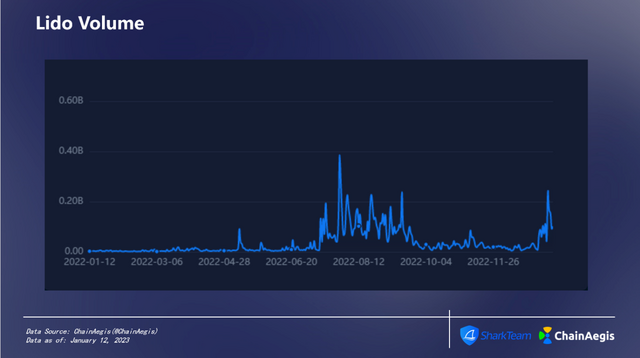

以太坊合并,一直是2022年的热议话题。以太坊主网升级,共识机制将PoW转向PoS,验证者可以通过质押获得奖励,再一次将Lido推到大众的视野中。Lido的交易量也在用户在看待以太坊升级的态度中不断波动。2022年7月28日,Lido的交易量为385,512,687美元,24小时内交易量增加了将近2倍之多,创造了2022年Lido交易量最高记录。

以太坊合并,一直是2022年的热议话题。以太坊主网升级,共识机制将PoW转向PoS,验证者可以通过质押获得奖励,再一次将Lido推到大众的视野中。Lido的交易量也在用户在看待以太坊升级的态度中不断波动。2022年7月28日,Lido的交易量为385,512,687美元,24小时内交易量增加了将近2倍之多,创造了2022年Lido交易量最高记录。

Lido的TVL主要分布在Ethereum和Terra两个链上,2月下旬到3月下旬这一个月的时间里,Terra呈现出超越Ethereum的趋势。随着5月13日Luna的暴雷,Terra链上的TVL也随之消失($10,000左右)。Ethereum TVL在6亿美元浮动。

Lido的TVL主要分布在Ethereum和Terra两个链上,2月下旬到3月下旬这一个月的时间里,Terra呈现出超越Ethereum的趋势。随着5月13日Luna的暴雷,Terra链上的TVL也随之消失($10,000左右)。Ethereum TVL在6亿美元浮动。

2.MakerDAO

MakerDAO是去中心化金融(DeFi)项目,以加密货币作为抵押品,稳定币DAI与美元挂钩。其社区通过去中心化自治组织(DAO)管理代币。用户将加密货币以一定的强制平仓比率锁定在Maker收益池中,以此来生成DAI。例如,125%的强制平仓比率要求每1美元的DAI背后抵押了价值1.25美元的加密货币。 Maker协议是以太坊区块链上最大的去中心化应用(dApp)之一,也是第一个获得大规模采用的去中心化金融(DeFi)应用。用户可以用其创造货币。该协议目前由稳定币Dai、Maker Collateral Vault(Maker 担保物金库)、信息输入系统(Oracle,旧译作“预言机”)和投票机制组成。MakerDAO依靠MKR持有者的投票决定关键的参数(例如,稳定费率、担保物类型/质押比率等),来治理Maker协议。 2022年4月5日,MakerDAO的原生代币MKR的币价为2,392.07美元,达到年度最高。之后逐渐下跌,12月31日MKR价格为513.01美元,代币价格在一年内下跌了78.55%。

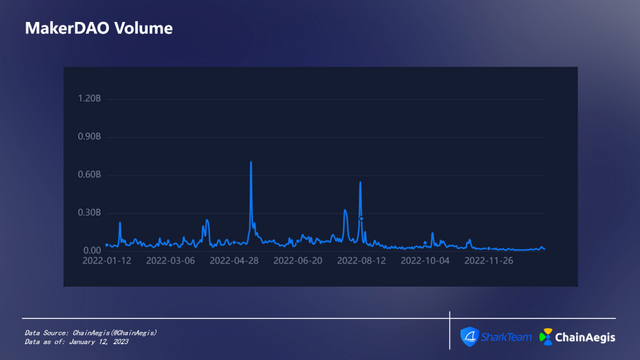

2022年5月12日,MakerDAO Volume激增至705,407.864.19美元,为全年最高,随后回落;7月30日,Volume达309,692,940美元。8月11日,交易量为545,076,839,短短几日,涨幅达76%。

2022年5月12日,MakerDAO Volume激增至705,407.864.19美元,为全年最高,随后回落;7月30日,Volume达309,692,940美元。8月11日,交易量为545,076,839,短短几日,涨幅达76%。

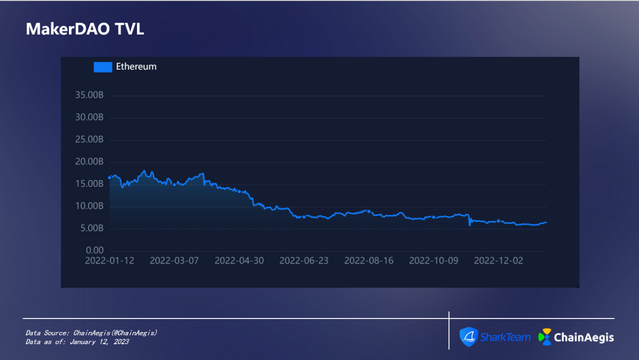

MakerDAO的TVL主要分布在Ethereum链。2022年度,TVL整体处于下跌状态,2月9日,TVL最大,为17,802,119,153.51美元。1月12日,TVL为16,499,781,987.33525;12月31日,TVL为5,892,212,747.37,下跌了64.28%。

MakerDAO的TVL主要分布在Ethereum链。2022年度,TVL整体处于下跌状态,2月9日,TVL最大,为17,802,119,153.51美元。1月12日,TVL为16,499,781,987.33525;12月31日,TVL为5,892,212,747.37,下跌了64.28%。

3.Curve

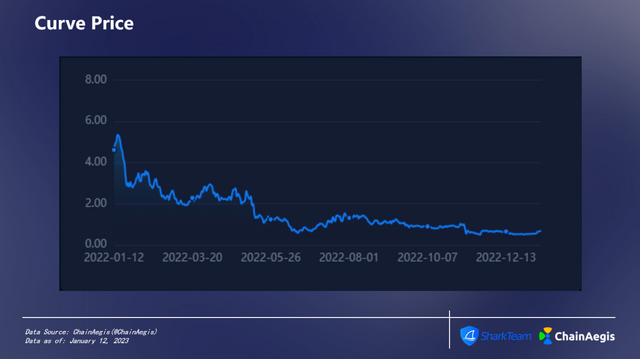

Curve是一种去中心化的稳定币交易所,它使用自动做市商(AMM)来管理流动性。它的主要目标是让用户和其他去中心化协议通过它以低费用和低滑点交换ERC-20代币。与匹配买卖的交易所不同之处在于Curve使用流动资金池。为了保证交易可以顺利进行,Curve需要大量的流动性(代币),同时向流动性提供者提供奖励。 Curve于2020年1月推出,它通过保护欠发达的稳定币市场而迅速发展。同年8月,Curve推出了一个去中心化自治组织(DAO),以CRV作为其内部代币。CurveDAO代币的主要目的是激励CurveFinance平台上的流动性提供者,以及让尽可能多的用户参与协议的治理。所有Curve的流动性指标都根据DAO分配给它的数量接收CRV。 目前CRV主要有三个用途:投票、质押和代币增值。它将要求您投票锁定您的CRV并获得veCRV。veCRV代表vote-escrowedCRV,简单来说就是将CRV锁定一段时间。您锁定CRV的时间越长,您收到的veCRV就越多。 (1)质押:现在可以质押(锁定)CRV以从Curve协议中收取交易费用。社区主导的提案对所有交易费用征收50%的管理费。这些费用被收取并用于3CRV,即TriPool的LP代币,然后分发给veCRV持有者。 (2)代币增值:CRV的主要激励之一是能够提高用户对提供的流动性的回报。投票锁定CRV让用户获得参与DAO的投票权,并让用户在Curve上提供的流动性上获得高达2.5倍的提升。 (3)投票:一旦CRV持有者投票锁定他们的veCRV,他们就可以开始对各种DAO提案和池参数进行投票。 Curve的创始人兼CEO是俄罗斯科学家MichaelEgorov,他在加密货币相关企业方面有着丰富的经验。2015年,他与他人共同创立了NuCypher并成为其首席技术官,这是一家构建隐私保护基础设施和协议的加密货币企业。Egorov还是去中心化银行和贷款网络LoanCoin的创始人。 2022年1月17日,Curve的原生代币CRV的币价为5.15美元,达到年度最高。之后呈现下跌趋势,12月31日CRV价格为0.527美元,代币价格在一年内下跌了89.77%。

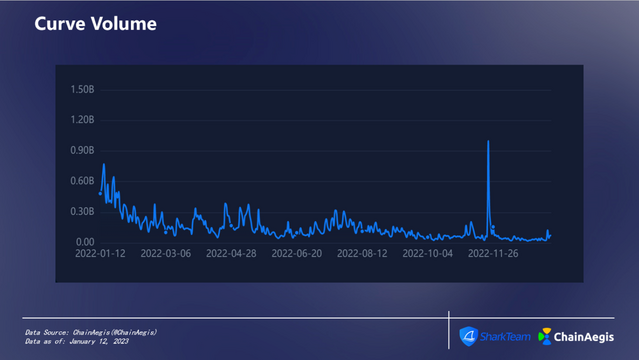

2022年1月4日,Curve的交易量为11.57亿美元,达到2022年度交易量之最。之后交易量逐渐降低,直到11月23日,交易量骤增,达到10.13亿美元,24小时交易量增长了15倍之多。

2022年1月4日,Curve的交易量为11.57亿美元,达到2022年度交易量之最。之后交易量逐渐降低,直到11月23日,交易量骤增,达到10.13亿美元,24小时交易量增长了15倍之多。

Curve的TVL主要分布在Ethereum链。2022年1月1日,Curve的TVL为23,247,198,884.16美元,直到5月11日,Curve的TVL都在150亿美元以上。5月8日,Luna事件发生后,TVL在一周内下降了36.27%。短短2个月内下降了73.58%。

Curve的TVL主要分布在Ethereum链。2022年1月1日,Curve的TVL为23,247,198,884.16美元,直到5月11日,Curve的TVL都在150亿美元以上。5月8日,Luna事件发生后,TVL在一周内下降了36.27%。短短2个月内下降了73.58%。

4.AAVE

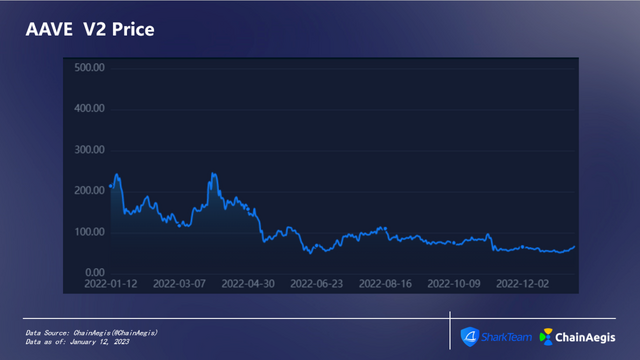

Aave是一种开源和非托管协议,以去中心的方式提供各种基于债务的产品,用于赚取存款利息和借入资产。Aave容纳了ETH和多种稳定币,如DAI,USDC等。还可以从中借入稳定利率贷款、浮动利率贷款和闪电贷形式的资产。如果用户将代币存入Aave的流动性池中,将收到相应数量的aToken,代表用户持有的生息代币。如果从Aave借款,用户必须在另一项资产中提供足够的抵押品来支持贷款。 2022年,其代币AAVE价格整体处于下跌状态。4月5日,AAVE价格达到最大值245.875175美元,并于6月18日,滑落至2022年币价最低点49.27美元,峰值为196.605。此后虽有回升,但整体来看并不明显。

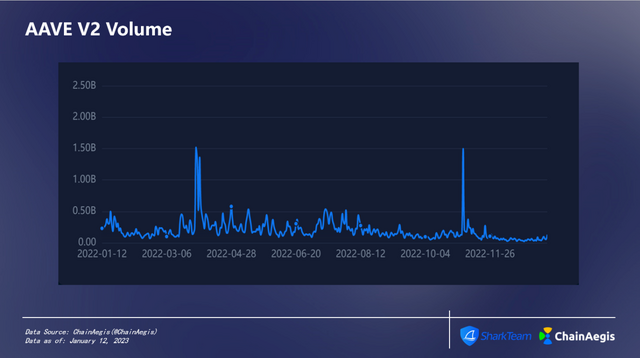

2022年3月30日,AAVE V2交易量达最大值1,521,109,132.817美元,24小时内上涨了504.5%。11月4日,交易量激增至1,497,031,514美元。

2022年3月30日,AAVE V2交易量达最大值1,521,109,132.817美元,24小时内上涨了504.5%。11月4日,交易量激增至1,497,031,514美元。

AAVE的TVL主要分布在Ethereum链上及borrowed上。2022年1月2日,AAVE borrowed TVL为640,311,895.11美元,Ethereum次之。2月16日,AAVE borrowed与Ethereum TVL交汇后,EthereumTVL超过borrowed后,位居第一。Borrowed TVL逐渐下降,于5月6日与Ethereum-Borrowed重合后齐头并进,最终趋于平缓。

AAVE的TVL主要分布在Ethereum链上及borrowed上。2022年1月2日,AAVE borrowed TVL为640,311,895.11美元,Ethereum次之。2月16日,AAVE borrowed与Ethereum TVL交汇后,EthereumTVL超过borrowed后,位居第一。Borrowed TVL逐渐下降,于5月6日与Ethereum-Borrowed重合后齐头并进,最终趋于平缓。

5.Uniswap

Uniswap作为最流行的去中心化交易所,被实现为一组持久的、不可升级的智能合约,旨在优先考虑抗审查性、安全性、自我监管,并在没有任何可能有选择地限制访问的可信中介的情况下运行。 Uniswap使用自动做市商(AMM)代替了订单薄。AMM用两种资产的流动资金池取代了订单簿市场中的买卖订单,这两种资产的价值相对于彼此。当一种资产换取另一种资产时,两种资产的相对价格发生变化,并确定两者的新市场利率。在这种动态中,买方或卖方直接与池进行交易,而不是与其他方留下的特定订单进行交易。与传统市场的不同的是Uniswap协议的免许可和不可变设计。无许可设计意味着该协议的服务完全开放供公众使用,无法选择性地限制谁可以或不能使用它们。任何人都可以随意交换、提供流动性或创建新市场。 Uniswap v1于2018年11月推出,作为自动做市商(AMM)的概念证明,这是一种任何人都可以将资产汇集到共享做市策略中的交易所。 2020年5月,Uniswap v2引入了新功能和优化,为AMM的采用呈指数增长奠定了基础。自推出不到一年,v2促成了超过1350亿美元的交易量,成为全球最大的加密货币现货交易所之一。Uniswap v3更是在Uniswap v2的基础上优化,使其流动性更为集中。 为了向更广泛的群体介绍以太坊上的AMM,Uniswap由此诞生。Hayden Adams作为开发者,在完成Uniswap的同时参与了多个项目,他的工作直接由以太坊创始人Vitalik Buterin提供。 2022年1月17日,Uniswap的原生代币UNI的代币价格为17.82美元,创造了2022年的最高记录。之后价格开始下跌,到6月13日,价格最低为3.58美元。之后币价一直在5~9美元浮动。

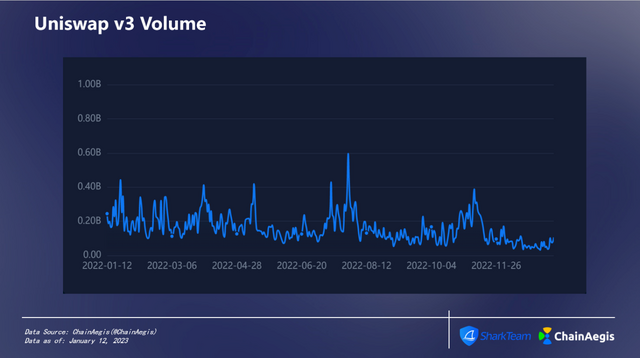

2022年7月28日,Uniswap v3交易量为5.9亿美元,24小时交易量增加了66.94%,达到2022年交易量最大。

2022年7月28日,Uniswap v3交易量为5.9亿美元,24小时交易量增加了66.94%,达到2022年交易量最大。

Uniswap v3的TVL主要集中于Ethereum链。2022年Uniswap v3的年均TVL在3,547,704,238.27美元,2021年下半年Uniswap v3的年均TVL为2,465,882,376.69美元,增长了43.87%。2022年8月8日,TVL达到年度峰值,为48.2亿美元。

Uniswap v3的TVL主要集中于Ethereum链。2022年Uniswap v3的年均TVL在3,547,704,238.27美元,2021年下半年Uniswap v3的年均TVL为2,465,882,376.69美元,增长了43.87%。2022年8月8日,TVL达到年度峰值,为48.2亿美元。

二、CeFi

FTX风暴冲击了人们对加密货币市场的信心,尤其是对中心化交易所。但从实际情况出发,中心化交易所又是新来者涉足加密领域的主要门户之一。我们挑选了6个头部交易所,从其储备量,交易量以及净流量3个方面进行分析。

1.Binance

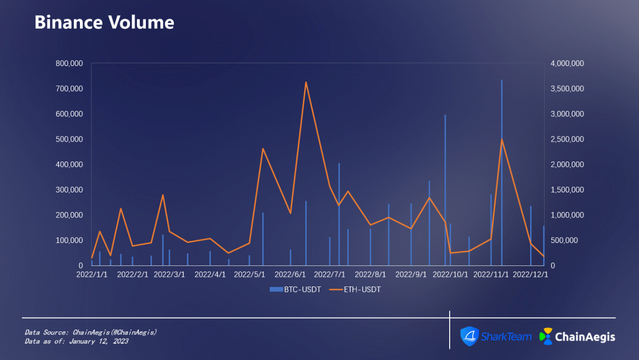

Binance是全球交易量最大的加密货币交易所,截至2022年8月,Binance交易所的每日交易量为760亿美元,在全球拥有9000万客户。该平台已成为加密领域值得信赖的成员,用户可以在其中购买、出售和存储他们的数字资产,以及访问列出的350多种加密货币和数千个交易对。Binance生态系统现在包括Binance Exchange、Labs、Launchpad、Info、Academy、Research、Trust Wallet、Charity、NFT等。 Binance于2017年6月推出,并在180天内成长为全球最大的加密货币交易所之一。截止到2023年1月10日,Binance 24现货交易量为8,871,066,072.53美元,总资产为49,491,110,545.33美元。其资产储备中,主要以代币BNB和BUSD为主,共占总储备的51.52%,达到一半以上。 2022年11月8日,Binance交易所BTC-USDT交易量达到今年最大值,为760,705.36,24小时交易量增长了96.58%。此后连续3天,交易量均超过60万。ETH-USDT交易量在5月13日达到最大,为3,626,351.66,日交易量翻了一番。

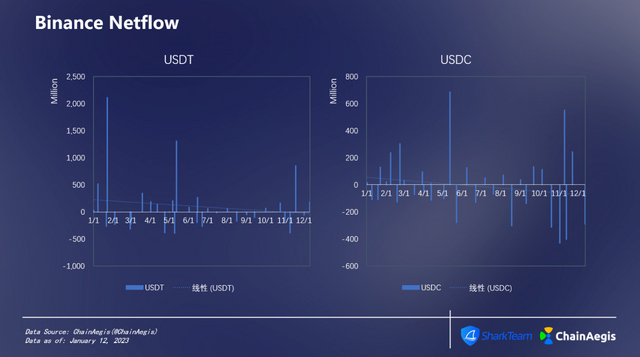

2022年1月22日,Binance交易所USDT净流量为2,114,725,754枚,代表大量USDT流入交易所。5月12日,11月18日均有超10亿的净流量。USDC的净流量与USDT相差2个量级,5月12日净流量最大,为924,764,388.96枚。11月份流入流出量波动较大,市场不稳定。

2022年1月22日,Binance交易所USDT净流量为2,114,725,754枚,代表大量USDT流入交易所。5月12日,11月18日均有超10亿的净流量。USDC的净流量与USDT相差2个量级,5月12日净流量最大,为924,764,388.96枚。11月份流入流出量波动较大,市场不稳定。

2.Coinbase

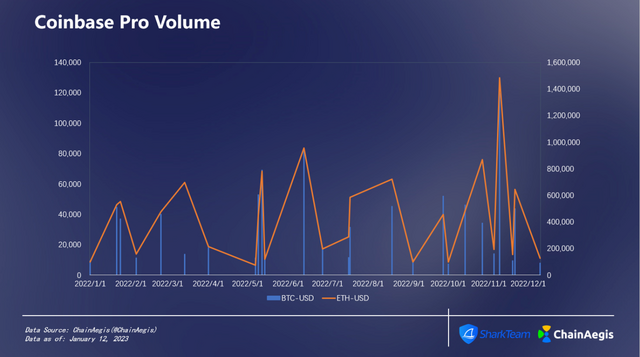

Coinbase Exchange是一个位于美国的加密货币交易和投资平台,用户可以在其中轻松购买、出售、交换和存储加密货币。该平台直观且对初学者友好,支持基本交易、数字钱包和PayPal提款。 Coinbase Global与2012年6月在美国加利福尼亚洲旧金山成立并且赢得了美国监管机构的信任。近日却因为允许客户在没有进行充分背景调查的情况下开户,违背了反洗钱发而受到指控。 2022年11月9日,Coinbase Pro交易所BTC-USD交易量达到今年最大为119,633.96,3日内交易量增长了3.7倍。ETH-USD交易量在当日也达到最大为1,483,345.1。连续3天,日交易量均在80万以上。

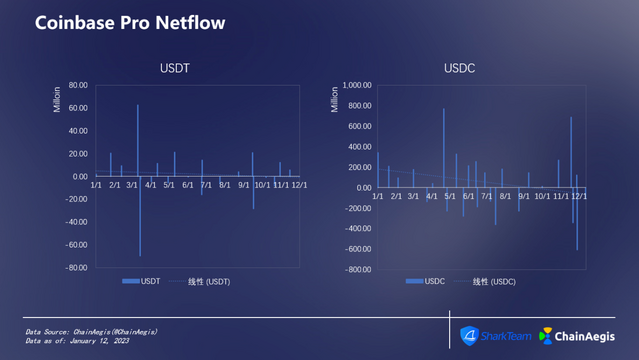

2022年3月12日,Coinbase Pro交易所USDT净流量为6265万枚,14日净流量为-6961万枚。基本上当交易所出现较大的流入时,后面几日都会伴随着相同程度的流出,最终净流量趋于0。USDC的净流量与USDT相差2个量级,4月20日净流量最大,为770,510,631枚。

2022年3月12日,Coinbase Pro交易所USDT净流量为6265万枚,14日净流量为-6961万枚。基本上当交易所出现较大的流入时,后面几日都会伴随着相同程度的流出,最终净流量趋于0。USDC的净流量与USDT相差2个量级,4月20日净流量最大,为770,510,631枚。

3.OKX

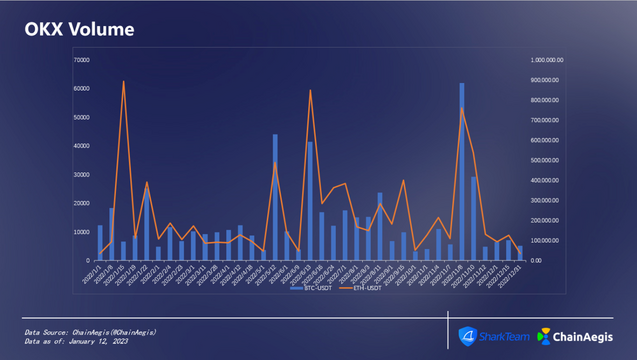

欧易(OKX,原名OKEx),是一间总部位于塞舌尔的加密货币交易所,于2017年创办。2021年2月2日,该交易所正式启用中文名“欧易”。2022年1月,OKEx更名为OKX。其主营业务是为用户提供多种加密资产交易服务。 OKX交易所2022年下半年交易情况较上半年相对活跃,上半年ETH-USDT日交易量整体在10万左右浮动,交易且于2022年1月15日达最大交易量893,564.11。BTC-USDT交易量于11月8日达最大值61,952.08。

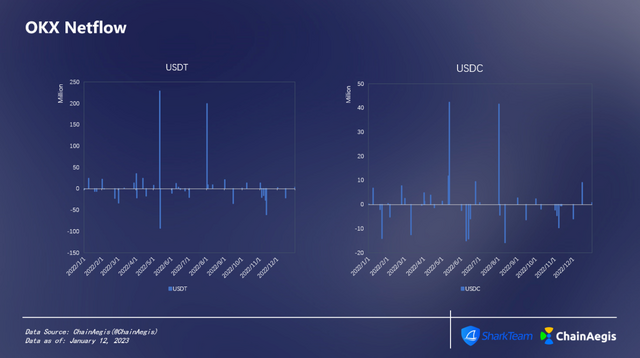

OKX交易所于2022年5月11日USDT净流入量最大达229324314枚,于11月10日USDC净流出量最大达649276枚。

OKX交易所于2022年5月11日USDT净流入量最大达229324314枚,于11月10日USDC净流出量最大达649276枚。

4.Gate.io

Gate.io成立于2013年,拥有1400多种加密货币可供交易。Gate.io业务主要包括:交易、衍生品、理财、量化跟单、NFT等。 2022年7月5日,Gate.io净流入最大达1410.19158957枚BTC,当日ETH净流出412.37枚。11月13日,BTC净流出量最大为1,273.49枚,当日ETH净流出量为1,209.47枚;10月21日,ETH净流入317,131.04枚,创近三年单日ETH流入量新高。10月27日,ETH净流量为-61,665.19枚,是2022年中ETH流出最多的一天。

整体来说,2022年上半年,USDT流入流出状态几乎持平,5月中旬流出较为集中,且基数较大,于5月9日净流出值最大,单日净流量为-48,167,607.74。四月下旬到5月上旬,这段时间内USDT整体流入相对集中,并于5月7日净流入量最大达49,012,834.83枚。

整体来说,2022年上半年,USDT流入流出状态几乎持平,5月中旬流出较为集中,且基数较大,于5月9日净流出值最大,单日净流量为-48,167,607.74。四月下旬到5月上旬,这段时间内USDT整体流入相对集中,并于5月7日净流入量最大达49,012,834.83枚。

5.Gemini

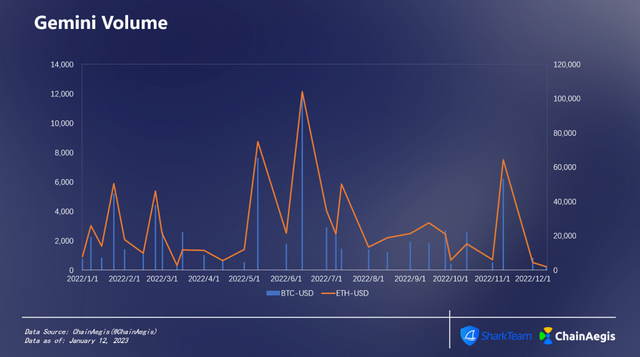

Gemini是总部位于纽约的加密货币交易所(CEX),受纽约州金融服务部监管,在美国所有50个州和60多个国家/地区均有提供。该平台的构建重点是安全性和合规性,尽管它提供的加密资产少于其竞争对手,特别是超过120种加密货币和超过21种加密货币对加密货币交易对。 该平台面向初学者和高级交易者。除了直观的用户界面外,该项目还为加密新手提供了一个教育内容库。客户账户受到良好保护,加密货币交易所是首批获得“SOC 1 Type 2”和“SOC 2 Type 2”认证的交易所之一。该交易所还提供针对某些类型损失的保险。 2022年11月16日,Gemini交易所的交易量排名第三。在受到FTX与Genesis的影响后,交易量一度下降。一个月后,又因为曝出其遭遇数据泄露,影响了接近570万的用户,交易量排名掉出前10。 2022年6月13日,Gemini交易所BTC-USD交易量达到今年最大值,为11,920.19,24小时交易量增长了近4倍。ETH-USD交易量在5月15日达到最大,为112178.68。

2022年6月27日,Gemini交易所USDC净流量为134,130,992万枚,大量USDC流入交易所。1月19日,USDC的净流量为-90,469,473.35枚。

2022年6月27日,Gemini交易所USDC净流量为134,130,992万枚,大量USDC流入交易所。1月19日,USDC的净流量为-90,469,473.35枚。

6.Huobi

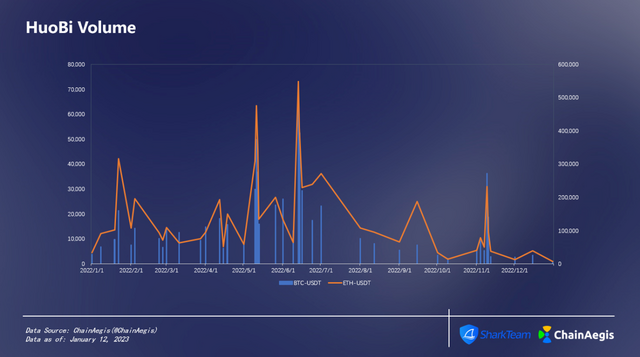

HuoBi于2013年创立,2022年11月22日火币网中文品牌名由“火币”更名为“火必”。该平台上有超过500种资产与300种以上交易对。其生态系统包括现货交易、保证金交易、期货交易、衍生品交易、质押、加密货币贷款等。 整体来看,Huobi BTC-USDT、ETH-USDT交易量均多集中于5月、6月。6月13日,BTC-USDT、ETH-USDT交易量同时达到峰值,分别为69,902.67、548,477.7。5月11日,BTC-USDT、ETH-USDT交易量同时排名第二,交易量分别为49,881.39、475,629.32。

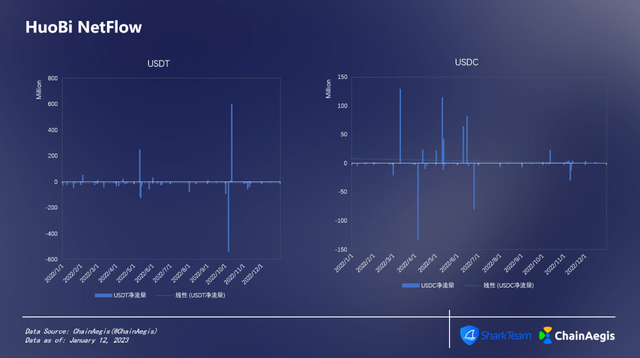

Huobi USDT、USDC净流量均处于线性下降的趋势,USDC的下降趋势略大一些。10月涉及到两笔巨额流入流出,10月6日,Huobi USDT净流量为-538,903,485.07枚,10月11日,Huobi USDT净流入量599,511,180.78枚,为近三年最大额的两笔净流量。在2022年,USDC整体净流量偏低,有部分大额净流入量,且集中分布在上半年。4月5日,USDC净流量最大为-132,649,391.01枚。

Huobi USDT、USDC净流量均处于线性下降的趋势,USDC的下降趋势略大一些。10月涉及到两笔巨额流入流出,10月6日,Huobi USDT净流量为-538,903,485.07枚,10月11日,Huobi USDT净流入量599,511,180.78枚,为近三年最大额的两笔净流量。在2022年,USDC整体净流量偏低,有部分大额净流入量,且集中分布在上半年。4月5日,USDC净流量最大为-132,649,391.01枚。

三、投融资情况及展望

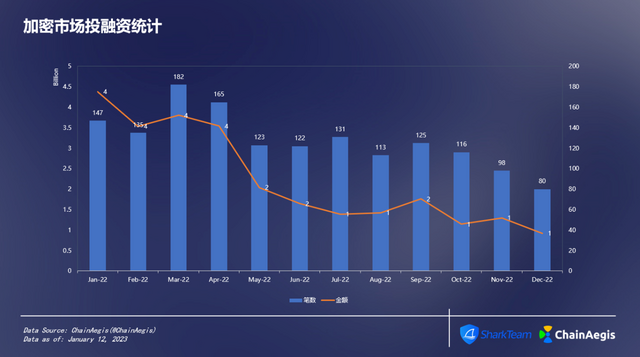

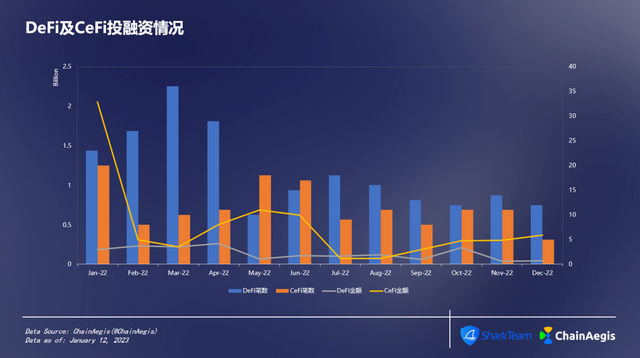

据统计,2022年加密市场总投融资为1537笔,投资总额为268.89亿美元。其中,2022年1月总投资最多,达43.78亿美元。2022年3月投资为182笔,为全年最高。自5月开始,受Luna暴雷等事件影响,融资金额及数量均整体呈现下跌趋势,至12月份交易笔数下跌45.57%,融资总额下跌78.96%。

在赛道融资金额趋势图中,CeFi融资金额在2022年1月205,352万美元,2月则断崖式下跌至31,000万美元,此后均保持下跌趋势。而DeFi赛道融资金额近乎无变化。

在赛道融资金额趋势图中,CeFi融资金额在2022年1月205,352万美元,2月则断崖式下跌至31,000万美元,此后均保持下跌趋势。而DeFi赛道融资金额近乎无变化。

1.CeFi:监管、资产透明度至上

监管对于加密行业来说,并不会带来灾难,而对其长期发展存在至关重要的作用。虽然加密货币的监管仍旧面临考验,监管制度仍需进一步完善,但总体来说各个国家正在积极的积极建立与完善监管系统。据统计,2022年全球有超42个主权国家和地区对于加密行业采取了105项监管措施和指导。从整体来看,监管政策对于加密市场有较大影响的国家主要是欧美,日本,新加坡,中国香港等,其监管举措对全球加密行业也会产生一定的影响。加密货币监管目前呈现以下几个趋势: (1)监管呈全球化趋势、深度化 各国相互借鉴交流,监管合作将逐渐加强,监管态度将逐渐一致,监管程度将逐步统一;就目前来说,随着法律法规的颁布,加密货币监管界限上存在模糊不清的问题,需进一步完善,使监管措施更加细化、深度化。 (2)CEX等中心化机构监管将趋于严格 自FTX、3AC破产后,中心化机构的监管问题便浮现出来。CFTC主要监管加密衍生品、SEC则主要依照规则对有资格成为证券加密资产进行监督,二者同时可监督投资公司,但对于FTX与Alameda的监管力度明显不够。因此,很多人呼吁美国加强对加密资产的监管。 FTX破产后,出现信任危机,大量投资者对于中心化交易所的资金储备量情况及透明度、可信度倍加关注。各大交易所虽及时发布相关材料证明其链上资产充足,用户无需担心,但后续资产储备情况无法保证,用户无法直接对其资产所在机构进行实时查看,这一问题仍存在风险。

2.DeFi:产品丰富度、用户体验、流动性

DeFi,是依靠区块链技术建立的开放的全球金融系统,可以使用户摆脱银行等第三方繁琐程序的束缚,让用户自己管理资产,且不需要进行中心化管理。DeFi拥有借贷、支付、交易,衍生品等业务,链上资产公开透明。DeFi虽好,却也并非十全十美。DeFi上的产品丰富度相对于CeFi来说较少,如CeFi提供了独有的出入金服务;DeFi用户体验感相对缺失,页面相对单调;此外,对于DeFi来说,流动性是直接反映链上情况的标准之一,而TVL是监控流动性的关键指标,一旦流动性出现问题,将会失去活力并产生信任危机。

- 学分: 0

- 标签: